锂精矿拍卖价格再创新高!锂盐企业是喜还是忧?

智通财经APP获悉,澳洲主力锂矿公司Pilbara今日在BMX电子平台进行了第三次锂辉石精矿拍卖,目前拍卖已经结束,本次拍卖的最终价格为2350美元/吨。本次拍卖价格再次超过上次的最高价,已经远超16/17年高点锂矿价格。9月中旬锂精矿拍卖价格对应碳酸锂成本达到近16万/吨,而按此次拍卖价计算的碳酸锂成本则攀高至16.7万元/吨。

价格的上行有其客观因素:明年一季度终端排产计划仍处于高位,正极材料尤其是磷酸铁锂对于碳酸锂的需求居高不下。随着节前备货的增加,推动碳酸锂的落地成交价格继续上行。Altura被 Pilbara收购需要进行关停维护,目前西澳在产矿山只剩四座,可以在现货市场交易的仅 Pilbara和银河资源,锂精矿现货依然紧缺。

业内人士表示,由于锂精矿从产地到国内需要20-30天,从港口到公司还需要20天,所以需要提前 2-3个月谈定价格进行采购。相比于现货市场,长协定价不至于上涨这么快;但是长期来看,澳矿价格上涨不可避免。

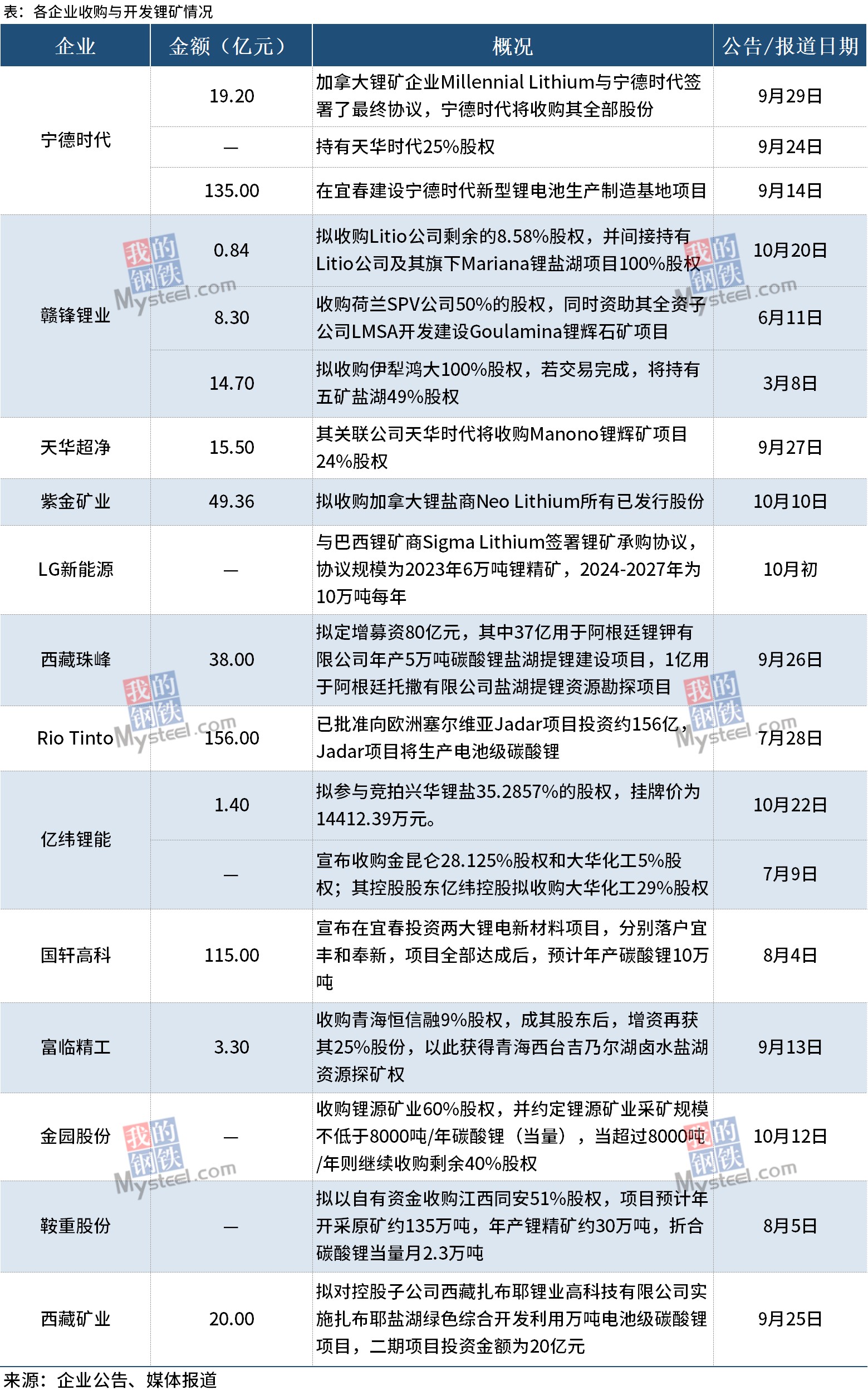

拍卖价格再创新高,直接利好拥有锂矿资源的标的。锂行业的产能扩张和资源并购再次进入高峰期,据Myseel不完全统计,截至10月26日,共有13家企业参与到锂矿收购与开发项目,总投资达576.6亿元。其中,宁德时代以19.2亿元与加拿大锂矿企业Millennial Lithium签署了最终协议,宁德时代将收购其全部股份;紫金矿业以49.6亿元拟收购加拿大锂盐商Neo Lithium所有已发行股份;赣锋锂业以0.84亿元拟收购Litio公司剩余的8.58%股权,并间接持有Litio公司及其旗下Mariana锂盐湖项目100%股权。

锂盐价格上涨会带动锂精矿价格上涨,精矿价格反支撑锂盐价格上行。尽管不必担心锂价重复2017年四季度"戛然而止"的行情,但另一方面,涨价最好的—个阶段已经过去,如再上涨易形成负反馈,开始对国内锂盐企业的利润形成真正的挤压,市场对于锂板块后续的走势必然会出现更多的分化。

有投资机构表示,投资者更应该关注有资源保障的、后续季度业绩能够持续改善的标的;另外要关注潜在的资源并购预期的催化效果是否会边际递减。

(图片来源:我的钢铁网)

全球锂矿供给情况梳理

澳洲

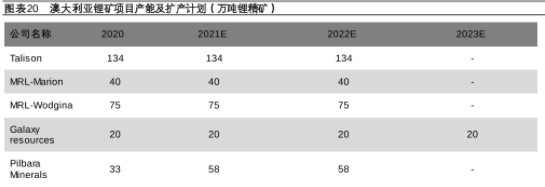

1、Talison:产能到了135万吨,产品主要供应给天齐和雅宝。IGO入股天齐之后披露了2021年的产量预期是70-80万吨,从产量计划来看只能匹配天齐和雅宝;

2、Marion:基本满产,并且在 2020和 2021年只供应给赣锋。

3、Altura:产量没有超过15万吨,资金一直非常紧张。Pilbara预计需要5-6月做完重组的计划,完成之后需要再6个月的时间进行复产的安排。所以明年Altura的产能在 6个月内大概率是无法对供应到市场的。

4、Pilbara:32万吨产能(预计产量 28-30万吨)。最开始是供应给赣锋和容汇,后续又开拓了天宜、长城等客户。投产的时候遇到锂价下行阶段,开工率受到影响,但是明年可能会因为行业复苏,并且如果有利润,从而恢复到满产的状态。即使 2021年满产,冶炼客户的需求量仍比较难满足。

5、银河:产能比较小,18万吨左右,历史最高产量19-20万吨。今年因为价格不如意,所以产能不足。2021年预期产量18-20万吨,基本锁定雅化和盛鑫锂能可以拿到这样的产能。

6、Bald hill:已经处于破产,还没有进展。

7、Wodgina:现成产能50万吨左右,因为价格偏低被雅宝封存。如果明年价格上行,Wodgina会有复产的可能性,但进度不会很快。

8、其他澳洲新的矿山明年不能供应到市场。

(图表来源:平安证券)

北美:

北美锂业:因为成本太高,在17、18年开采之后停产。如果后续价格不够超过成本,复产可能不大。

银河:Jamesbay,做了很多可研,但还没有进行正式开采,所以预计2021年不会贡献到市场。

巴西:

AMG:年产量6-7万吨左右,原计划扩产到 18万吨,但是预计不会很快,但是21年肯定会更多。

Sigma:规划20万吨左右。如果价格上升,融资会加快,可能未来1-2年完成建设项目后投放到市场

国内:

主要分布在四川,预期到了价格上涨与精矿结构性短缺,预计锂精矿开发会加快。

众合:预计复产进度很快,不超过 6万吨

融捷甲基卡:预计进度最快,原来的开采量不会有问题

盛新锂能:开发比较快,奥伊诺,在 7-10万吨左右

李家沟:如果锂价格比较有吸引力,开发项目会加快

新疆:有传统锂盐厂,矿山的投资手笔很大

扫码下载智通APP

扫码下载智通APP