“继承者”谢其润能否带中国生物制药(01177)一鸣惊人?

“二代”接班,已成为医药大佬们集体思考的问题。

如A股的天士力、步长制药、科伦药业、步长制药、信立泰等10家上市企业均在2015年前后更朝换代,完成了交接。A股“继承者”频出的同时,港股的中国生物制药(01177)也开始蠢蠢欲动。

2015年6月,手握正大集团、身价140亿人民币(单位下同,2016年身价涨至229亿)的谢炳突然宣布,自己将辞任中国生物制药主席一职,改由女儿谢其润担任。要知道,彼时的谢其润才刚刚年满22岁。

22岁,就需扛起400亿市值的企业,其中的压力可谓巨大。不过,这对于读书期间就已在多家公司的投资、财务以及企业发展部门工作过,且从小耳濡目染“生意经”的谢其润来说,绝非难事。走马上任后半年,其便交出了营收145.5亿港元、净利润17.78亿港元的成绩。

2016年后,谢其润打破中国生物制药营收、净利润记录。2016财年,该公司收入同比增长8.8%至158.25亿港元;公司权益持有人应占溢利同比增长7.6%至19.13亿港元。发展到2017年首季,该公司实现业绩再次大丰收。

受业绩利好,谢其润也让中国生物制药股价从2016年12月23日的最低报价5.23港元,涨至当前最高报7.19港元,区间涨幅31.24%,成交量18.98亿股,涉及金额121.6亿港元。涨幅环比是同期的130%。

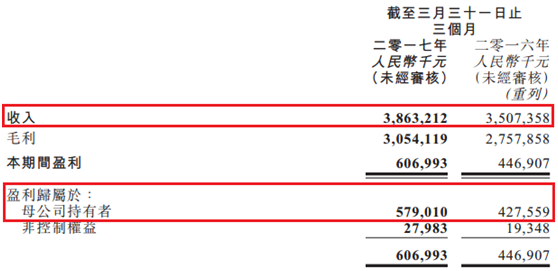

一季度收入38.63亿仍不大预期

智通财经获悉,5月26日晚,中国生物制药发布2017财年一季报。期内,该公司收入38.63亿,同比增长10.1%;该公司拥有人应占净利润5.79亿,同比增长35.4%;每股盈利0.0781元,一季度股息每股0.015港元。

收入、利润一如既往地增长、派息继续,据智通财经财经观察,这主要是得益于中国生物制药旗下肝病用药。

期内,中国生物制药的肝病用药销售额约17.26亿,占该公司收入的约44.7%。其中,甘利欣注射液和胶囊的销售额约3050万;天晴甘平肠溶胶囊销售额约1.08亿;天晴甘美注射液销售额约4.81亿,较去年同期增长约1.9%;名正胶囊销售额约1.05亿。

而新药润众(恩替卡韦)分散片、天丁片的销售额分别约8.84亿、9364万,较同期同期增长约8.4%以及95.1%。

除肝病用药外,中国生物制药的心脑血管用药、抗肿瘤用药、镇痛药等大类药物的收入贡献占比也在10%上下。

具体而言,心脑血管用药方面,截至2017年3月31日止三个月,计入若干没有合并但由该公司管理的药品后,心脑血管用药之调整后销售额约7.94亿,占该公司调整扩大后收入约17.0%。而该公司经合并后的心脑血管用药之销售额约4.12亿,占该公司收入约10.7%。

抗肿瘤用药方面,该板块的销售额约4.20亿,占该公司收入约10.9%。止若注射液约7629万;赛维健注射液约8396万;天晴依泰注射液约5823万,新产品晴唯可注射液约3851万。增长较快的属首辅片、格尼可胶囊、依尼舒片分别为4702万(较去年同期增长约30.2%)、4243万(较去年同期增长25.1%)、2502万(较去年同期增长约41.8%)。

镇痛药方面,计入若干没有合并但由该公司管理的药品后,镇痛药的销售额约4.39亿,占该公司调整扩大后收入约9.4%。

余下的骨科用药、抗感染用药、呼吸系统用药、肠外营养用药、肛肠科用药以及糖尿病用药则收入占比较小。

不过,中国生物制药依靠旗下多重产品取得较好业绩的同时,智通财经却分析发现,该公司的收入呈现低速增长化。期内,该公司收入同比增速只有10.1%,低于市场预期增速15%。虽然,旗下的重磅1类新药安罗替尼已顺利进入了优先审评,预计明年上半年上市,届时将会急速拉升收入,但离15%的增速率仍会有一定的差距。

或许受收入增速低于预期影响,中国生物制药在二级市场表现不佳。截止5月29日,该股在经历高开之后然后走向滑落,收报6.84港元,跌0.73,成交4218.59万股,成交金额约2.82亿港元。

研发费用上涨29%

此外,智通财经还看到,截止2017财年一季度,中国生物制药获得临床批件27件、新申报临床3件及申报生产6件。已累计有临床批件、正在进行 临床试验、申报生产的在研产品共 441 件。

其中,心脑血管用药 53 件、肝病用药 31 件、抗肿瘤用药 183 件、呼吸系统用药 22 件、糖尿病用药 21 件及其他类用药 131 件。包含上述提及的重磅1类新药安罗替尼。

研发成果惊人的同时,中国生物制药一季度的研发投入也惊人。期内,该公司研发费用为6.16亿,占该公司收入约 16.0%,相比去年同期的4.8亿元大幅上升29%。排除按季度投入波动性等问题,该投入相对上升较快。

同时,再加上仿制药一致性评价的推进,预计上半年,中国生物制药的研发投入会徘徊一个高位水平。

另外,智通财经还发现,由于应付款上升,中国生物制药的周转天数增至127天,这或许证明在“两票制”等严政下,该公司的库存增大,销售逊于预期。

综合中国生物制药一季度财务和急剧上升的研发投入,2017财年业绩增速或将低于市场预期增速。但鉴于当前约24倍的PE以及手握相关重磅新品,该标的存在一定的潜力。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP