收入翻番后增势停滞 奥尼电子(301189.SZ)拿什么穿越增长瓶颈

作为我国的支柱产业之一,电子行业是国家战略性发展产业,在国民经济生产中占有重要地位。根据国家统计局数据,2019年我国计算机、通信和其他电子设备制造业营业收入达12.1万亿元(人民币,单位下同),占当年国内生产总值比例的11.91%。

其中,消费电子更是电子行业里备受瞩目的领域。近年来,以5G、大数据、云计算、边缘计算和人工智能为代表的新技术逐步成熟,进一步加速了消费电子产品在云、管、端三方面的融合,行业取得了较快的发展。

行业欣欣向荣,此时对于身处产业链上下游的公司而言正是上市的好时机。智通财经APP获悉,智能音视频产品领先制造商奥尼电子(301189.SZ)即将开启申购,不日公司便将正式登陆创业板。

据了解,奥尼电子持续专注于消费物联网智能硬件产品的研发、生产和销售业务,产品聚焦于PC/TV摄像头、网络摄像机、行车记录仪、蓝牙耳机等智能视听硬件,“专精特新”特征显著。

业绩增势停滞

回溯奥尼电子的经营历史,公司以电脑外置摄像头起步,在音视频软硬件研发制造领域有着超过十五年的经验。公司成立的2005年,正处台式电脑黄金时代的末期,彼时公司主要从事自主品牌PC/TV外置摄像头的生产和销售,并兼营PC/TV摄像头的OEM代工,以及鼠标、键盘等电脑外设产品的代理和分销。

进入10年代后,奥尼电子所处的市场环境风云突变。资料显示,彼时台式电脑出货量持续下滑,同时受消费电子产品小型化、集成化趋势影响,传统PC/TV外置摄像头市场需求开始下行。面对行业的新变化,奥尼电子开始转变经营发展思路,在产品线和经营模式上做出了相应调整。

发展至今,奥尼电子已确立了“ODM定制为主、自有品牌运营为辅”的经营策略。一方面,公司为包括奇虎360、邻友通、Owlet Baby等境内外企业提供ODM定制服务;另一方面,公司通过境内电商平台推广自有品牌ANC、AONI、百脑通等,同时亦通过境外电商平台推广AUSDOM、Mixcder等自有品牌。

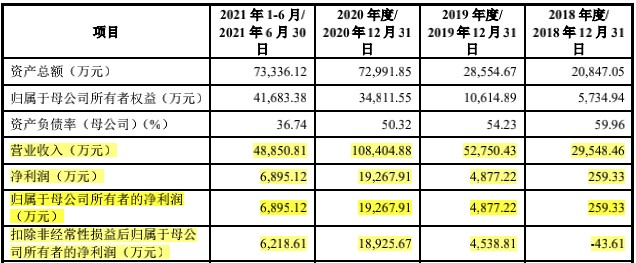

业绩维度来看,近年来奥尼电子的核心财务数据连上台阶。收入端,2018年-2020年公司营收规模分别为2.95亿元、5.28亿元、10.84亿元,对应复合年增长率约为91.7%;盈利端,同期公司的归母净利润为259.33万元、4877.22万元、1.93亿元,增速尤为值得称道。

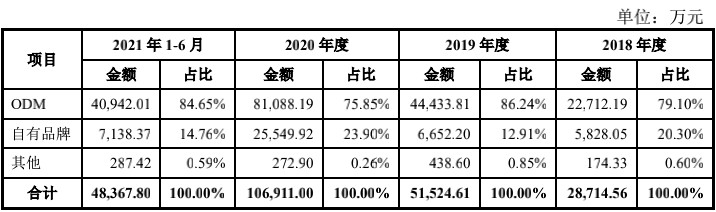

按业务类型划分,奥尼电子的业绩主要由ODM贡献,2018年-2020年公司来自该模式的收入分别为2.27亿元、4.44亿元、8.11亿元,占总收入比例为79.1%、86.24%、75.85%;同期,公司来自于自有品牌的收入分别由2018年的5828.05万元增长至2.55亿元,收入占比则徘徊在20%上下。

而就产品构成情况来看,奥尼电子的收入可以划分为智能视频终端、智能音频终端和其他业务。其中,智能视频终端在过去几年展现出了强劲的增长动力,这亦使得该板块占公司收入的比重持续上行,已由2018年的占比63%劲增至2020年的88.39%。

根据披露,奥尼电子的智能视频终端包括了PC/TV外置摄像头、行车记录仪、智能网络摄像机,就收入变动来看,PC/TV外置摄像头业务的放量是刺激公司整体收入爆发的最主要因素。期内,公司的PC/TV外置摄像头业务的收入由2018年的4353.61万元暴增至2020年的6.09亿元,占比亦水涨船高由15.16%提升至56.99%。

奥尼电子的智能音频终端包括蓝牙耳机和音箱产品,就近几年的表现看该板块收入呈一定波动性,2018年-2020年收入分别为1.04亿元、1.82亿元、1.17亿元,且整体增势并不明显。值得一提的是,音箱产品自2019年开始收入便持续萎缩,进入2021年后占比已不足1%。

由上可知,近年来奥尼电子的增长势头很大程度上得益于PC/TV外置摄像头的爆发。且从爆发的时间点看,该业务的放量正好是在疫情出现并发酵的2020年。根据公司介绍,新冠疫情在短期内大幅提升了远程场景相关产品的需求,远程办公、远程教育/医疗的需求大幅增长,这使得PC/TV外置摄像头的市场行情不断走俏。

但需要指出的是,进入2021年后,奥尼电子的业绩增长压力陡然上升。今年1-9月,公司的营收为7.18亿元,同比增幅已收窄至3.31%;归母净利润为9840.62万元,同比更是下滑了21.54%。对于收入下滑的原因,公司解释称系去年同期摄像头产品市场需求旺盛,毛利贡献较大而本期该类产品的毛利贡献有所下滑。

主业成长性存疑

如文章开头所述,当前消费电子行业风头正劲。其中,消费物联网作为信息科技产业第三次革命的代表,当前恰好处在时代的风口上。根据GSMA数据,2019年全球物联网产品及服务等收入为3430亿美元,预计到2025年将增长至1.12万亿美元,对应复合年增长率高达21.86%。

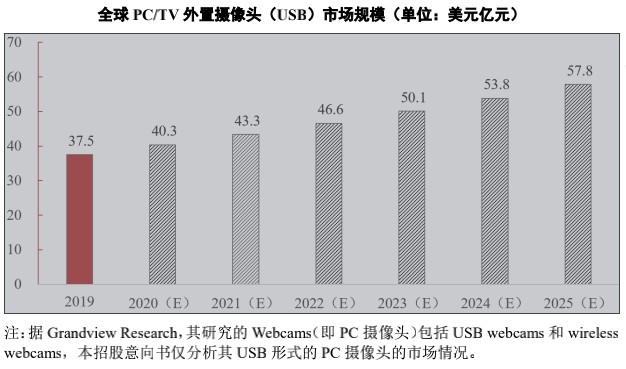

尽管市场容量足够大,且增速甚高,但需要指出的是奥尼电子主要产品的市场前景逊色不少。Grandview Research的研究报告显示,2019年全球PC/TV外置摄像头市场规模约37.5亿美元,到2025年该市场有望增长至57.8亿美元,对应复合年增长率为7.5%,这一数字远低于整个物联网的预期增速。

考虑到奥尼电子并没有特别突出的技术和市场优势,可以想见公司在这样一个年均增速不足10%的细分行业里很难像前两年一般实现近乎翻倍的业绩增势。换言之,未来几年,奥尼电子若要继续实现业绩的突破,或许需要在PC/TV外置摄像头以外的领域寻找新的增长点。

仅以市场前景而论,奥尼电子已有布局的智能网络摄像机、行车记录仪等均能算作较为理想的细分赛道。先来看智能网络摄像机,根据IDC预计,全球智能家居摄像头2017年的市场规模在42.7亿美元,预计至2022年将增长到121.4亿美元,年复合增长率在23.2%。另据头豹研究院统计,2018年我国行车记录仪的行业规模在350亿美元,至2023年将达到924亿美元,对应复合年增长率在21.4%。可见,上述两个行业不论是从市场容量看,还是从预期增速来看,均要优于PC/TV外置摄像头市场。

但就行业的竞争格局来看,奥尼电子想要在智能网络摄像机、行车记录仪等细分市场取得突破性进展亦非易事。智通财经APP了解到,目前智能硬件制造领域已经形成了知名品牌商、ODM企业、其他规模较小的企业等构成的竞争格局。

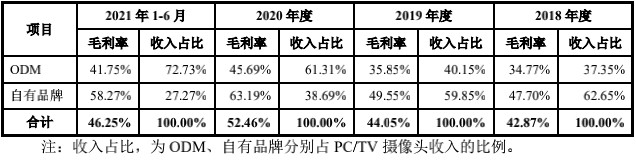

其中,知名品牌商通过大力发展品牌营销、技术研发等附加值较高的领域,提升自身竞争力,并将部分产品的生产环节外包至具有制造成本优势的企业,自身则牢牢占据智能硬件产业链的上游。而像奥尼电子这类的ODM企业,市场知名度和议价能力均有限,盈利能力亦会受到影响。关于这一点,通过对比奥尼电子的ODM和自有品牌的毛利率差异便可见一斑。

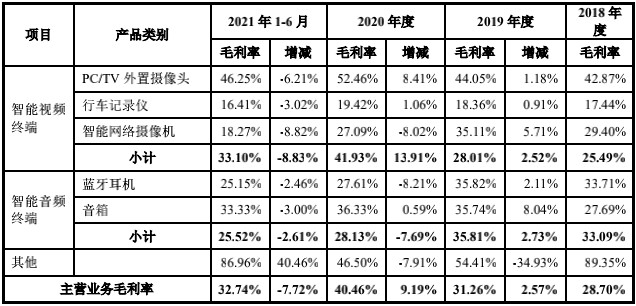

另外需要指出的是,奥尼电子行车记录仪和智能网络摄像机两项业务的毛利率水平亦远较公司的传统强项PC/TV外置摄像头业务为低。以今年上半年的毛利率数据为例,奥尼电子行车记录仪、智能网络摄像机的毛利率分别为16.41%、18.27%,明显低于PC/TV外置摄像头的46.25%。

智通财经APP认为,奥尼电子主要产品间毛利率差异较大,主要是因为公司在PC/TV外置摄像头领域已有十数年的品牌和技术积淀,议价能力相对较高。而行车记录仪、智能网络摄像机等领域均是充分竞争行业,公司产品暂未能获取品牌溢价,故而盈利能力亦有不足。

低下的毛利率水平,其实也从侧面反映了奥尼电子在上述领域的竞争力不足。综合来看,当前公司的优势产品行业增长预期差强人意,而在其他细分赛道的竞争力又稍显不足,因此未来成长性恐将受到压制。对于奥尼电子而言,现阶段成功登陆资本市场固然可喜,但更大的考验或许在于接下来公司究竟要如何确保自身的业绩能获得持续的增长。

扫码下载智通APP

扫码下载智通APP