物业板块:无“雷”的2021年?

2021年金融圈,好不热闹。

有始料未及的黑天鹅事件——譬如说,教育行业因为“双减政策”的落地经历了史上最严重的“巨震”,股价暴跌的暴跌,公司裁员的裁员,教培人员转行的转行...

亦有想象不到最火概念的出现——例如“元宇宙”的爆火,从9月初的中青宝(300052.SZ)这一只龙头股的暴力拉升,到11月全体概念股的强势上涨,元宇宙在短时间内成为2021年一大热点概念。

而除了上述典型的例子之外,部分房地产公司暴雷引发的连锁反应,“双碳目标”带火新能源、清洁能源概念等等事例也为这一年增添了许多颜色。

但对于经历过大涨又扛过了大跌的物业股来说,该板块的2021年则颇有一种外面的热闹与“我”无关,“我”自平稳生长的感觉。

上半年:业绩普增、股价大涨、“大鱼吃大鱼”出现

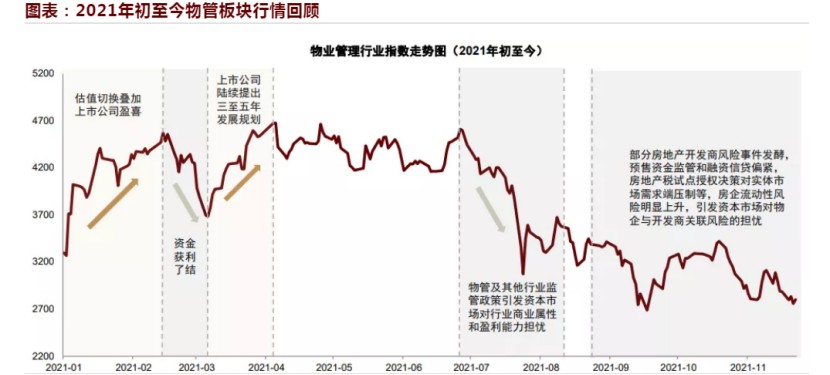

2021年初至年中,在政策支持和资本推动的双重利好下,物管板块斩获了一段业绩和股价双升的美好时光。

年初,住建部等十部委发布《关于加强和改进住宅物业管理工作的通知》,明确完善物业价格机制、鼓励市场化外拓、完善市场化定价机制、鼓励多元化社区增值服务拓展等内容,对行业形成较大利好,进而带动板块整体提振。

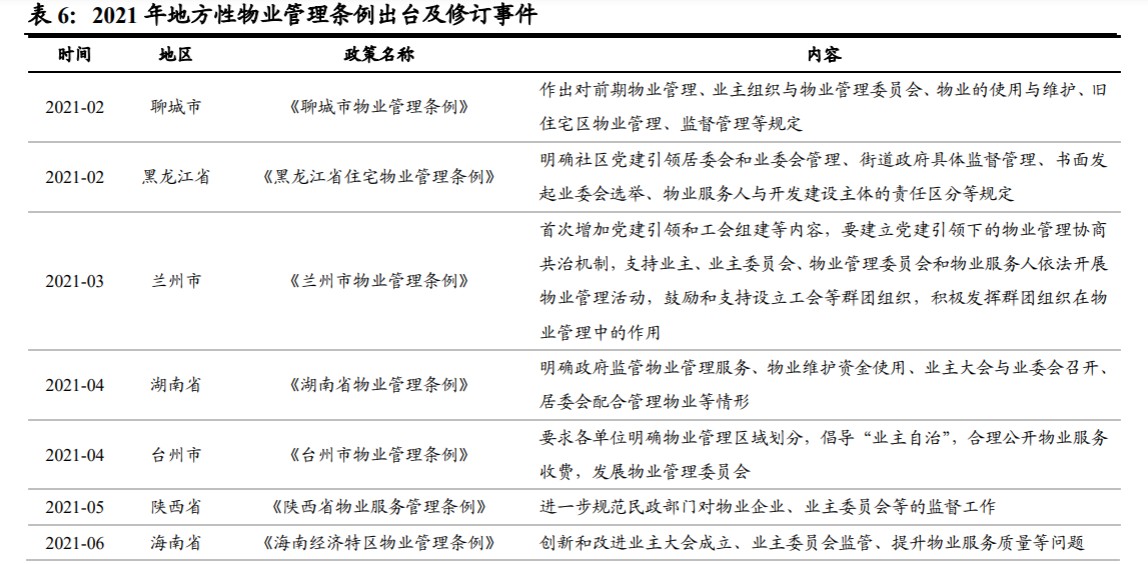

显然,中央的政策效应也得到了地方政策的跟随。1月至6月,随着年初十部委新政出台,各地逐渐跟进完善地方性物业管理条例,比如黑龙江省推出了《黑龙江省住宅物业管理条例》、湖南省推出了《湖南省物业管理条例》...这些条例与十部委新政带来的促进作用大同小异,都是为了强化物管的基层治理作用。

(图片来源:东北证券)

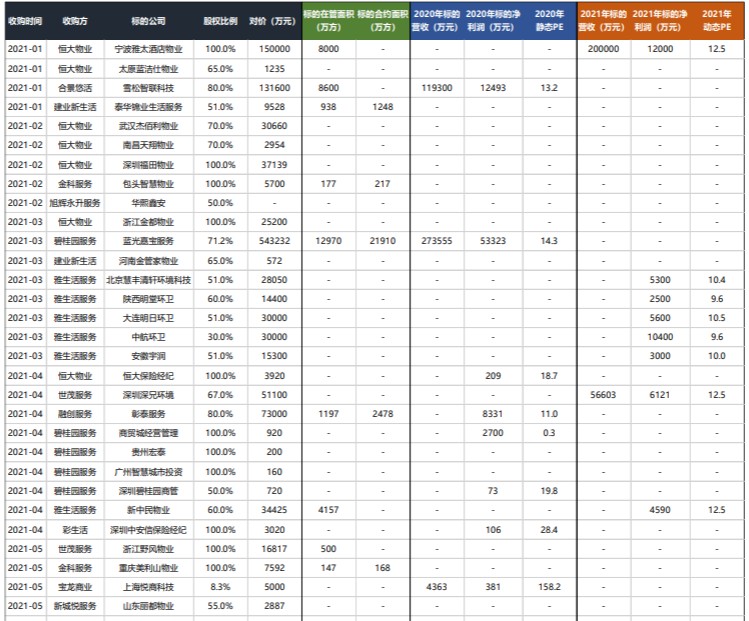

与此同时,在政策面的利好下物管行业整合加速,甚至于出现“大鱼吃大鱼”的并购案例。

2021年上半年,物管行业并购整合加速,大概发生了逾三十起并购案例,比如,恒大物业先后并购宁波雅太酒店物业、深圳福田物业、浙江金都物业等,雅生活服务并购新中民物业、中航环卫等,新城悦服务并购祥城物业、浙江梁士物业等。

在这时间内,甚至于出现首次上市物企间的并购——即碧桂园服务(06098)先后并购了蓝光嘉宝、富力物业和彩生活核心资产,由于标的公司蓝光嘉宝是一家上市物企,所以这也是首次上市物企间的并购,为典型的“大鱼吃大鱼”的并购案例。据悉,这三笔并购的对价都在几十亿甚至达百亿元,因此碧桂园服务也成为今年并购市场上的最大买家。

(图片来源:东北证券)

可以看到,在政策、资本的有序推进下,2021年上半年物管行业显现出业绩普遍增长、股价持续上行的状态。

具体而言,营收方面,几乎所有港股物业股的营收在今年上半年录得增长,有2家物业股营收同比增长超100%,25家物业股营收同比增长超100%。净利润方面亦如此,近乎所港股物业股在今年上半年都录得增长,逾10家物业股净利润同比增长超100%,有2家物业股净利润同比增长超200%,1家物业股净利润同比增长逾2000%。

在这其中,世茂服务(00873)、越秀服务(06626)等物企增势更胜一筹,营收和净利润同比增长皆超过了100%——即世茂服务营收同比增长171%,净利润同比增长151%;越秀服务营收同比增长108%,净利润同比增长139%。而碧桂园服务、恒大物业等企业则继续保持规模优势,其中碧桂园服务上半年录得约116亿元的营收,恒大物业则录得约79亿元的营收。

(数据来源:同花顺iFinD)

板块方面,上半年,港股市场的物业及管理板块主要显现震荡上行的趋势——虽然期间震荡回落过,但整体上保持不断上行的态势。1月初至6月30日,整体物业板块累涨逾45%。个股方面,则有近10家物业股涨幅超过50%,其中滨江服务、世茂服务、中海物业这3只物业股涨幅超过100%。

(行情来源:富途)

下半年:受地产波及、分化成主旋律、并购整合仍在延续

不同于上半年的业绩和股价齐升,物业股下半年看似平静的表象下有暗流涌动。

7月23日,住建部等八部委联合发布了《住房和城乡建设部等8部门关于持续整治规范房地产市场秩序的通知》,指出重点整治房地产开发、房屋买卖、住房租赁、物业服务领域中存在的突出问题,力争用3年左右时间,实现房地产市场秩序明显好转。该《通知》的颁布进一步加强了对房地产市场乱象的监管力度。

而这一政策的出台也引发了市场对监管趋严担忧,再叠加下半年房企信用事件频频爆发、商品房销售承压等影响,与之关联度极大的物业板块也受到了波及。

比较明显的表现就是——板块开始回调,估值分化加剧。

从盘面上来看,7月初至12月28日,港股物业及管理板块期间累跌逾40%,有近40家物业股股价呈下调趋势,有超10家物业股跌幅高达50%,在这其中世茂服务、融创服务、恒大物业这3家个股跌幅均超70%。

(行情来源:富途)

从结构上看,经历过这一波回调后,上市物企估值分化加剧——大型物企估值普遍更高,小规模、低发展潜力物企认可度偏低,估值亦相对承压。

比如,在7家超30倍的市盈率(TTM)的物管上市公司中,有4家公司的市值超过200亿港元,而这几家公司皆是业内有名的物企——即华润万象生活、碧桂园服务、中海物业、旭辉永升服务;而市盈率(TTM)不到10倍的兴业物联、中电光谷、京城佳业则均是名不见经传的中小型物业股。

与此同时,并购整合仍在延续的动作进一步加剧了物管行业的分化。

据智通财经APP了解,今年下半年,物管行业并购整合动作仍持续不断,其中比较典型的则是碧桂园服务又接连拿下了富良环球、邻里乐控股、安徽城和物业服务,融创服务并购另一家上市物业第一服务控股、湖南美中环境生态等。

(图片来源:平安证券)

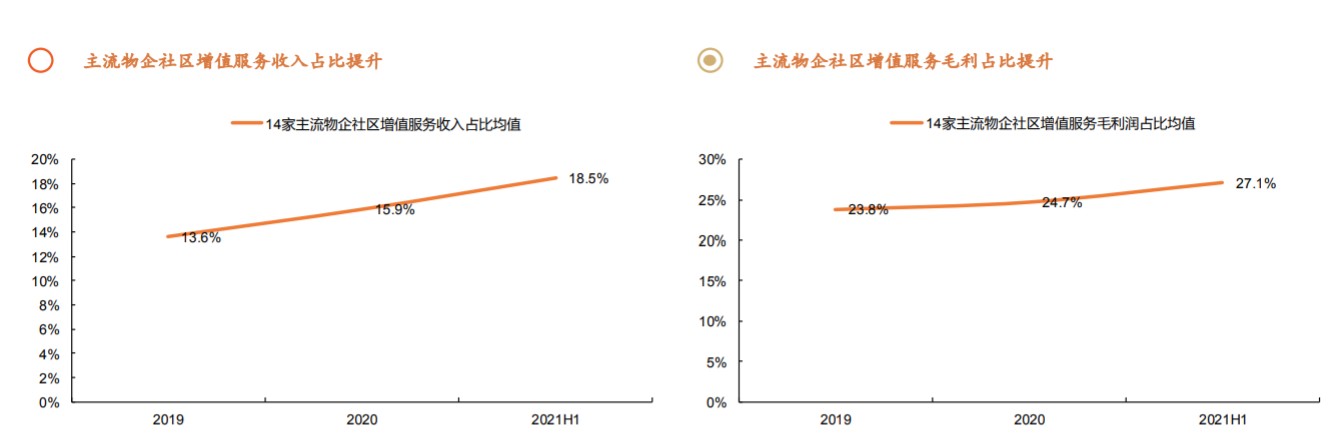

需要注意的是,由于在管规模和密度(背后是业主体量和消费潜力)是物业公司做好业主增值服务的基础,因此行业整合加速有利于头部公司更快扩大规模、加深密度,进而加速增值服务这一“第二成长曲线”的实现。

据了解,自2019年以来主流物企社区增值服务收入、毛利润占比就呈现出持续提升的态势,至2021H1贡献比例分别升至18.5%、27.1%,已成为利润贡献重要来源。而随着头部公司进一步通过并购整合扩大规模、加深密度,这些公司的社区增值服务发展有望迈入一个新的“台阶”。

(图片来源:平安证券)

总结:为什么能够平稳生长?

综上来看,不难发现,今年物业股们经历过政策支持带来的股价业绩齐升的“美好”,也经历过地产监管趋严、房企信用事件爆发带来的“无辜回调”,但整体看起来,相对于那些暴跌的板块而言,物业板块算是“平稳生长”了。

(图片来源:中金研究)

那么,物业板块为什么能够显现平稳生长的特点呢?

总结来说,答案主要有两点。

一是,长期来看,政策力度“支持大过于反对”,无需过分担忧。

具体而言,虽然物业是地产的子行业之一,但不同于经常被调控的地产行业,物业行业是受到政策的颇多支持。国金证券指出,今年以来,住建部和各个地方政府都出台了诸多支持物业公司做好质价相符,以及鼓励物业公司探索各类增值服务的文件。与此同时,物业公司还是政府基层治理的重要抓手,无论是疫情期间的防疫工作,还是突发灾难的救援工作,物业公司均做出了突出贡献。因此可以预计,未来在政策面上仍会获得诸多支持和鼓励,而非打压。

二是,主业+副业多轮并驱,行业成长空间可期。

近年来,受益于城镇化率、人口增长、人均居住面积等因素的驱动,物管行业发展迅猛:据克而瑞测算,2021年年末,物管行业在管面积或约为351亿㎡,行业总营收超1.3万亿元,近5年复合增长率分别为9.2%和14.5%。到2025年,物业管理行业在管面积预计将达430亿㎡,行业总营收突破2万亿元。

在此背景下,物管企业们纷纷采取了多轮驱动的战略打法,即在发展物业管理这一“主业”的同时,积极推动社区增值服务、城市管理服务、商业管理服务等多元业态,可以看到的是,随着并购整合进一步提升行业集中度,头部公司或将利用整合过来的资源优势更快地打开这些新业务的增长空间。

基于上,可以看到,在政策面及成长性双重利好下,经历过一波回调的物业板块2022年或存有较大的估值修复空间。在此背景下,我们可以关注两大增长特点明显的物业股,一方面是受益于物业行业整合加速,规模大幅提升,增值服务方面探索出成熟产品线后能快速起量的头部物管公司;另一方面,基础物管密度高,口碑好,且在增值服务方面发展有方的区域龙头物业公司。

扫码下载智通APP

扫码下载智通APP