2021银行板块回顾:估值与基本面分化,强者恒强再延续

回首2021年,在减值压力缓解和非息收入高增的带动下,上市银行营收增速进一步回升,净利延续高速增长。但业绩并未能成功拉动处在“低估”洼地中的银行板块,同时“亲周期”也未能带来好运。

2022年即将到来,银行股又该走向何方?

估值与基本面相背离

智通财经APP了解到,从行业情况来看,2021年的银行板块整体呈现了估值与基本面分化,2021年1-9月,上市银行营收和净利同比增长7.71%和13.58%,营收改善,减值冲回反哺利润,基本面均有较为明显的改善。

依据三季报数据披露,2021年1-9月,A股41家上市银行累计营业收入和归母净利润分别为4.37万亿元和1.47万亿元,同比分别增长7.71%和13.58%。其中,利息净收入和非息收入分别为3.15万亿元和1.22万亿元,同比分别增长4.44%和17.2%。公司营业与净利增速较2021第一季度持续显著回升。

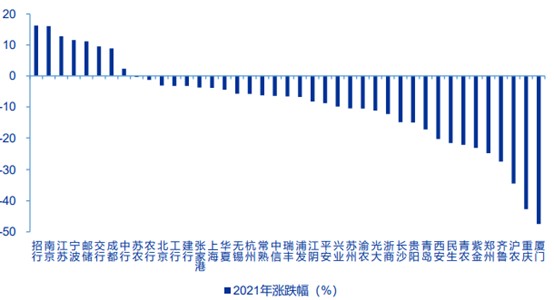

反观资本市场表现,截至12月29日,银行指数下跌4.41%,市净率为0.63倍,处于历史估值低位。细分来看,在A股市场中,招行、宁波、平安、杭州均不处于绝对低估的水平,但依然处于合理状态,其中又以平安银行估值略偏低;兴业、成都、南京、常熟、江苏估值处于偏低估状态;国有大行、光大银行、张家港行、苏农银行处于绝对低估状态。

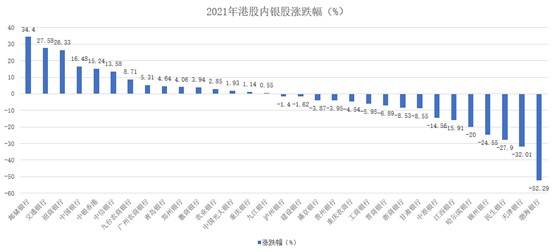

就港股市场而言,内银股估值相对于A股来说一直处在并不太活跃的“洼地”,同时随恒指波动。2021年的港股行情“先扬后抑”,恒生指数在1-2月短暂上涨后开始筑顶回落,截至12月30日,恒指年初以来涨跌幅为-15.22%,自2月中旬最高点下行幅度超过25%,在全球主要股指中表现最弱。当前,港股尚处于艰难的磨底行情中。

尽管板块内呈现出较多银行下跌的境况,但仍然存在一些结构性机会,年内(截至12月29日),涨幅最大的是银行为邮储银行(01658),涨近35%,其次是交通银行(03328)、招商银行(03968),而渤海银行(09668)、天津银行(01578)及民生银行(01988)位列跌幅前三,分别跌52.29%、32.01%、27.90%。

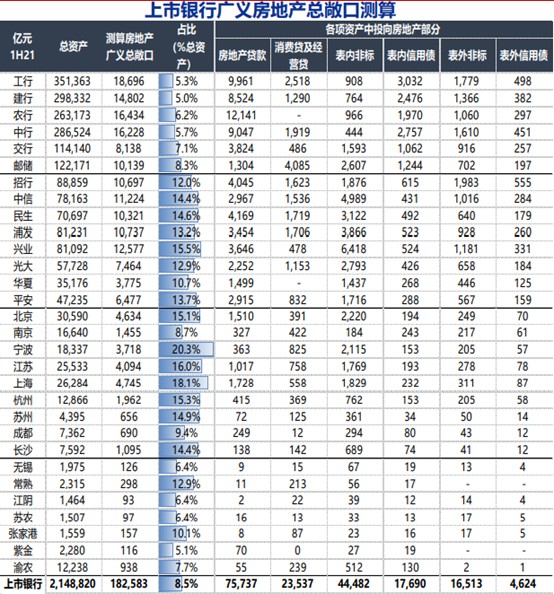

究其原因,银行当前估值主要受经济下行担忧和房企信用风险影响。从宏观大环境来看,随着低基数效应消减,GDP增速收敛,多项指标走弱,银行作为顺周期行业,估值亦随之下跌。房地产信用风险方面,在房企融资“三道红线”和房地产贷款集中度管理落地实施的影响下,房企债务融资难度加大、销量下行叠加自身杠杆经营,引发信用风险暴露。2021 年以来,华夏幸福、泛海控股、蓝光发展和恒大集团多家房企出现债务违约事件,市场对银行房地产贷款不良风险担忧加大,对银行板块形成压制因素。

不过,9月底,央行和银保监会召开房地产金融工作座谈会,指导银行准确把握和执行房地产金融审慎管理制度,保持房地产信贷平稳有序投放.发布会上银保监会再次强调“促进房地产市场平稳健康发展”。按照当前政策引导房地产市场平稳发展的导向来看,随着风险事件冲击消退,房地产贷款发放或将逐渐回归正常化,政策层面已出现边际积极信号。

强者恒强再延续

智通财经APP复盘2021年,可以发现银行板块依然呈现出强者恒强的态势,其中招商银行和平安银行不管是在涨幅还是在估值上成为了赢家。

优质银行依然展现了“强者恒强”的格局,三季报12家银行盈利增速突破20%,主要为零售业务特色突出的全国性银行,以及位于江浙等优质区域的地方法人银行,这些银行盈利能力具有可持续性,基本面稳健有支撑。

市场资金也敏锐的感知到了这点:三季报出炉后,知名基金甚至掀起了一阵加仓银行板块的小高潮。明星基金经理张坤管理的易方达优质企业三年持有混合就曾连续两个交易日增持招商银行。此前,张坤管理的易方达蓝筹精选已经在上半年大幅加仓招商银行,A股和H股的招商银行均进入其前十大持仓。同时,易方达亚洲精选也持有10%左右的招商银行H股,不过易方达亚洲精选规模相对比较小。

除了招商银行以外,平安银行三季报披露,张坤管理的易方达蓝筹精选和易方达优质精选两只产品也在逐渐加仓平安银行,成为该行前十大流通股东。其中易方达蓝筹精选混合三季度增持了1.08亿股,共计持有2亿股,期末持仓市值达到35.86亿元,位列平安银行第6大流通股东。易方达优质精选今年三个季度以来多次买入平安银行,新进成为平安银行第7大流通股东。截至三季度末,两只基金合计持有市值约为50亿元。

常熟银行也获得明星基金的青睐。三季报显示,中庚基金丘栋荣也跻身常熟银行第八大流通股东。目前中庚价值品质一年持有期混合持有常熟银行3149.07万股,期末持有市值超过2亿元。此外,诸如朱少醒、谢治宇等知名基金经理也在今年表现出对宁波银行、平安银行等银行股的青睐。

之所以领跑银行板块,上述银行的“制胜法宝”来自于多年来持续领先转型的零售业务。银行财富管理业务(理财、代销等)的主要客户为个人,与零售业务密不可分、互为促进。鉴于零售业务的资产回报率持续高于对公,并具备风险较为分散的特点,此外,优质区位也是加分项,市场则给予了更高的期待和估值。

在强者恒强的背面,中小银行的日子并不好过。由于不少中小银行多为区域性银行,近年受疫情和经济承压的影响,区域风险分化继续加剧,经济发达地区的地方银行资产质量表现稳健,而不具备地域优势的一些中小银行不良率有抬头趋势。

此外,从IPO角度来看,年内仅有1家银行成功港股上市,为9月29日登陆市场的东莞农商行,发行价为7.92港元,现价7.4港元,仍在破发边缘徘徊。同时,A股的银行上市也有鲜明的遇冷情况,今年仅有重庆银行、齐鲁银行、瑞丰银行和沪农商行4家银行上市。由新股上市的情况来看,目前重庆银行和沪农商行均处于破发状态,尚未上市的部分银行对IPO上市持审慎态度。

未来走向何方?

近期以来,在政策层面,维稳预期持续增强,托底宏观经济,有助化解金融风险和市场悲观预期,致使银行板块在2022年有望迎来估值修复的机会。

银河证券研报显示,中央经济工作会议则是明确需求收缩、供给冲击、预期转弱三重压力,更加强调经济稳增长和政策提前发力,财政政策转向积极,货币政策保持稳健,跨周期和逆周期调节有机结合,同时推进保障性住房建设,支持商品房市场满足购房者合理需求。政策边际改善,有助流动性保持合理充裕,优化信用环境。

与此同时,宽松的货币政策或有利于短期银行板块资产质量的稳定,经济的短期波动,并不会造成银行业不良率的大幅波动,反而使得银行支持实体经济力度不断增强。

展望2022年,多位券商分析人士预计,银行经营有望保持平稳,但不良资产反弹压力仍然较大。在估值方面,当前银行板块估值水平已充分反映市场预期,宽信用政策稳步推进,将为银行业经营创造稳定的市场环境,板块估值水平有望提升。

安信证券认为,在当前时点,国家对地产政策的微调,叠加2022年上半年宽信用启动,比较类似2018年底、2019年初的货币信用环境,对银行板块来说,机会大于风险。

平安证券认为,站在当前的时间点,结合近期监管对于防风险、稳增长的定调,以及跨周期调节政策的相继落地,经济大幅下行的可能性不高,同时大规模信用风险释放的概率较小,对于银行经营状况和资产质量的影响可控。经过调整,板块当前静态估值水平处在历史绝对低位,悲观预期反应充分,建议关注经济预期回升和市场风格切换带来的估值修复机会。

中信建投观点认为,外部环境上,财政与货币政策齐发力,托底经济目标明朗但力度克制,社融、M1拐点显现,静待经济企稳回升。内部基本面上,整体稳健,分化延续,优秀银行穿越周期。选股思路把握“大财富+大投行”,“优质区域城商行”,“普惠小微”三条选股主线,优选基本面优秀,中长期逻辑通顺的银行。

综合市场观点来看,市场普遍对其2022年的预期开始有所切换,当前板块底部格局明朗、短期催化开始显现。在选择标的上,建议关注受宏观经济下行周期的影响相对较弱且稳定增长的公司。

换言之,强者恒强的“零售龙头”招商银行及安全边际较高的国有银行(例如邮储银行)值得关注。此外,区域分化特征大概率延续,江浙等优质地区经济仍处于景气期,稳增长压力相对更小,且预计区域法人房企风险较小,宁波银行、杭州银行、常熟银行等优质区域中小银行可以关注。

仍然需要注意,压制银行板块估值的潜在风险主要为短期内弱资质房地产企业信用风险释放仍将是重要变量,但预计风险整体可控;此外,如果经济下行压力加大,可能拖累银行基本面。

相较于其他行业,2021年银行行业盈利情况依然稳定,估值低位叠加配置比例偏低,银行底部效应较为明确,配置风险较小。此外,A股的银行板块相较港股内银股有更多溢价,因此在15家A+H银行中,A股溢价率越高的银行,在其A股估值修复的同时,其H股也有望发挥共振效应而跟涨。

扫码下载智通APP

扫码下载智通APP