小股东强烈反对私有化 华熙生物(00963)会否成为第二个兴发铝业(00098)?

太平盛世,港股市场的吸引力难道真如“白开水”——平淡无味,以至于上市公司动不动就闹退市?

智通财经略数了一遍:一季度有银泰商业(01833)、中铝矿业国际(03668)、力宝华润(00156)、兴发铝业(00098)、罗欣药业(08058)、高银地产(00283)的要约“退市”大戏;二季度有台泥国际(01136)、百丽(01880)、勤美达(00319)、新世界百货中国(00825)的私有化大曲,真是“你方唱罢我登场!”

“热闹”气氛烘托下,停牌了2.5个交易的日的华熙生物(00963)也下了一剂猛料:我们也要私有化咯。

受消息刺激,该股6月20日早复牌,在竞价时段涨10.49%,报价15.8港元,开盘后升幅略收窄,截至收盘,涨7.55%,报价15.38港元,成交量545.23万股,成交8401.51万港元。

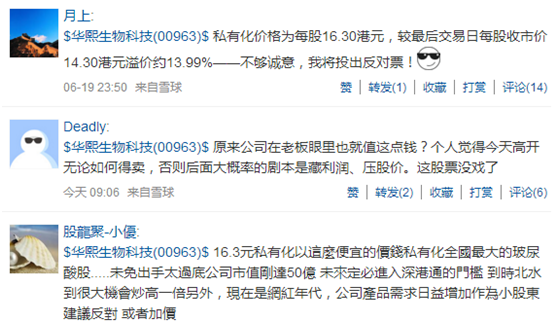

股价大涨,但部分小股东却对华熙生物私有化举措不买账,并在雪球上喊出,“将投反对票”。

二季度私有化队伍又添一员

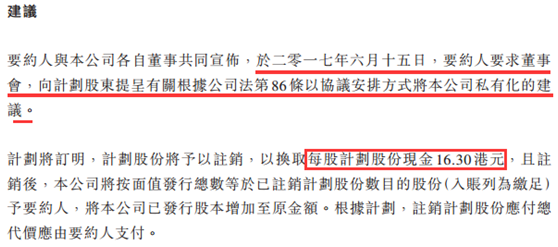

6月19日晚,华熙生物公布,于2017年6月15日,要约人创隆发展要求董事会,向计划股东提呈,根据公司法第86条以协议安排方式将公司私有化。私有化价格为每股16.30港元,较最后交易日每股收市价14.30港元溢价约13.99%。

这个叫创隆发展的要约人究竟是谁?其实为华熙生物主席兼执行董事赵燕直接全资拥有。简单理解,就是主席兼职执董于一身的女掌门赵燕想将该公司完全意义上变成大股东手中的资产,不带小股东玩了。

而这一消息的发布,也意味着华熙生物成为了2017年第二季度提出私有化的第5家企业。但此时提升私有化的确有些让人看不懂,因为该股正处于上涨的有利阶段。以2017年4月1日至6月20日的49个交易日为例,该股区间涨幅回升近40个点,成交额5.48亿港元。

估值低、股权分散促使私有化

细数所有提出私有化的公司,无不有三方面考虑:一是股票交易度不活跃,流通性差,私有化后到A股上市,谋求利益最大化;二是管理层认为企业价值被市场低估,影响了融资;三是对企业控制权有新要求,不愿意股权分散化。

先对应第一条:股票流通性问题。智通财经看到,从2016年1月1日至2017年3月31日的304个交易日,华熙生物区间跌了近43个点,加权均价13.336港元。成交量1.9257亿股,涉及金额25.7亿港元。平均下来每个交易日约63.34万股,成交额约845.3万港元。

与生物龙头股们相比,的确存在流通性差的问题。但与在港股市场上同布局医美上游的昊海生物(06826)相比,其成交量、涉及金额甩后者几条街。同期间,昊海生物每股加权均价为36.755港元,平均每个交易日只有约4.8万股,成交额约177万港元。

再对应第二条:市场低估。从业绩来看,华熙生物2016年,收入同比增长29.7%至8.44亿元人民币;股东应占溢利同比增长19.8%至2.28亿元人民币;每股盈利0.63元人民币。

其中,HA原料业(俗称玻尿酸)务方面稳定增长,实现销售额同比增长15.4%至4.58亿元人民币;终端产品业务实现销售额约人民币2.94亿元人民币,较2015年同期增长约21.1%;经销业务录得销售额约9158万元人民币。

而昊海生物2016年,收入同比增长28.2%至8.51亿元人民币;净利润同比增长22.5%至3.05亿元人民币;每股盈利1.91元人民币。主要收入依靠骨关节腔注射剂、防黏连产品和眼科黏弹剂产品,HA产品“海薇”占小部分,销售收入约1.88亿元人民币。

就营收与玻尿酸业务,华熙生物也强过昊海生物。但“你强归你强,我就不买账”,市值方面,前者只有56.38亿港元,后者却惊人地达到71.22亿港元。市盈率方面,前者为有22倍,后者21倍,相差无几。

综合对比,华熙生物的确存在被低估的可能。

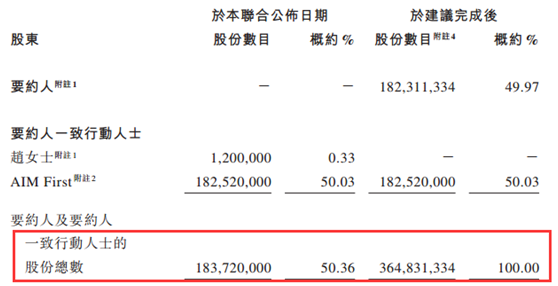

最后对应第三条:股权问题。据华熙生物私有化公告,于公布日期该公司法定股本为1000万港元,分为10亿股股份,而该公司有3.64831334亿股已发行股份。要约人一致行动人士合共持有1.8372亿股股份,相当于本公司已发行股本约50.36%,而计划股份由1.81111334亿股股份组成,相当于本公司已发行股本约49.64%。

从一致行动人中股权数来看,华熙生物的股权并不分散。而早年,该公司还因股权高度集中被港交所“警告”过。

面对港交所质疑,华熙生物提出了解决方面:2012年10月8日,该公司向独立第三方Perfect Good Investment Limited发行2000万份认股权证,在该等认股权证所附权利获行使后,该公司于2013年配发及发行该公司股份合共2000万股,占该公司于该协议日期已发行股本约6.41%。

2015年11月5日,该公司与Ora Investment Pte. Ltd订立一项股份及可换股债券认购协议,据此及在2015年11月20日完成认购后,该公司向ORA配发及发行合共约1614.58万股股份,占该公司于该协议日期已发行股本约4.84%。

到2016年1月8日,该公司又向23名雇员及高级管理层配发及发行合共968.75万股股份,占该公司于该等协议日期已发行股本约2.90%。

一年后,2017年2月1日,公司执行董事兼主席赵燕持有公司约1.84亿股,占已发行股本约50.6%;Franklin Resources持有8.358%,不包括赵燕在内的董事持股1.906%,GIC持股4.447%,持有10万股股份或以上的一组 44家机构性股东持股22.826%,持有10万股股份或以上的一组 47名个人股东持股5.821%,其他股东持股6.042%。

虽然经过了一定程度的调整,可正如上述表述,赵燕联合机构仍旧持有50.36%的股份,理论上股权并不分散,而本次提出私有化,无非是想进一步将“流失”的股份捞回来。

小股东或将用脚投反对票

当然,私有化不是“你想私,就一定能私的”。因为港股私有化退市制度的条件有2条,即得到超过75%总股票附有票数的票数支持;不多于全体独立股东全部票数10%的反对。二者缺一不可。

换句话说,就是大股东得保障小股东的利益,否则分分钟联合起来投出个10%的反对票,你就玩不了了。

这一幕就发生在兴发铝业身上过。当时,兴发铝业引进当地国资委后,在业绩即将进入回报期、股价涨到3.7港元的历史高位时,突然以“股价表现不佳、流通量不好、股息偏低”等理由宣布私有化,这瞬间激化了“默默守护多年、陪同企业一同成长”的小股东,最终以保护“共和国历史上任期最长厂长”为名头大举投反对票,于是兴发铝业“不情愿”地留在了港股。

同样,得知要约人只溢价约13.99%、以每股16.30港元进行私有化的结果后,华熙生物部分小股东也开始显得不乐意,并在雪球上表示,“将投反对票”。甚至直接喊价,“私有化价格一般都会比停牌价高30%-40%,如果反对成功,可以终止私有化进程,对方或许再提高私有化价格。”

如此诡异的一幕,华熙生物极有可能变成第二个兴发铝业。不过,智通财经也注意到,一般遭遇小股东反对后,需要1年的时间才能再次提出私有化,但倘若大股东们的股票超过67%,公司未来运营将完成取决于大股东,利用几次供股、合股,降低分红派息的财技,让股价大跌,最终逼迫小股东主动弃权,毕竟谁都知道,“胳膊拧不过大腿。”(田宇轩/文)

扫码下载智通APP

扫码下载智通APP