90美元的油价可能只是开始

上周布伦特原油多年来首次短暂触及90美元/桶。这一最新的上涨归因于乌克兰周围的紧张局势,但能源分析师Irina

Slav认为,这是油价上涨的最短暂因素。更大的原因都与基本面有关,而每桶90美元的布伦特原油可能只是一个开始。

闲置产能不足

由于几个原因,欧佩克的闲置产能正在下降,其中最主要的原因是投资不足。因此,摩根大通1月曾警告称,由于欧佩克的闲置产能在2022年第四季度将降至总产能的4%,布伦特原油可能升至125美元/桶。

国际能源署(IEA)则更为悲观,该机构预计欧佩克的闲置产能可能会在下半年减少一半,至仅260万桶/日。IEA表示:

“如果需求继续强劲增长或供应令人失望,库存水平低下和闲置产能萎缩意味着石油市场可能在2022年迎来又一个动荡的一年。”

然而,不仅仅是欧佩克。最大的非欧佩克石油生产国,也是全球最大的石油生产国——美国——正在减少产量。股东对美国上市石油巨头的压力越来越大,坚持要求油企专注于绿色运营,而不是寻找更多的石油和天然气来开采。结果,美国的石油开采量低于其能力。摩根士丹利的一份报告写道:

“石油市场正朝着同时低库存、低闲置产能和低投资的方向发展。”

因此,Irina认为,这一阶段似乎为新一个高油价的一年做好了准备。在当前的这种情况下,90美元的布伦特原油价格可能只是开始。

实物需求稳健

事实上华尔街的共识似乎是,除了上述原因之外,由于通胀趋势和劳动力短缺,原油的盈亏平衡成本也在上升,这将促使布伦特原油在夏季达到100美元。不过,价格的最大推动力仍将是实物需求。

国际能源署在其最新的石油市场报告中承认,实物石油需求已证明比此前预期的要强。基于这一令人惊讶的转变,IEA将其2022年的石油需求预测上调了20万桶/日。Irina指出,根据IEA过往的预测,IEA很可能再次低估了需求的稳健性。即使按照这一估计,石油需求不仅会恢复到疫情前的水平,而且会达到更高的9970万桶/日。

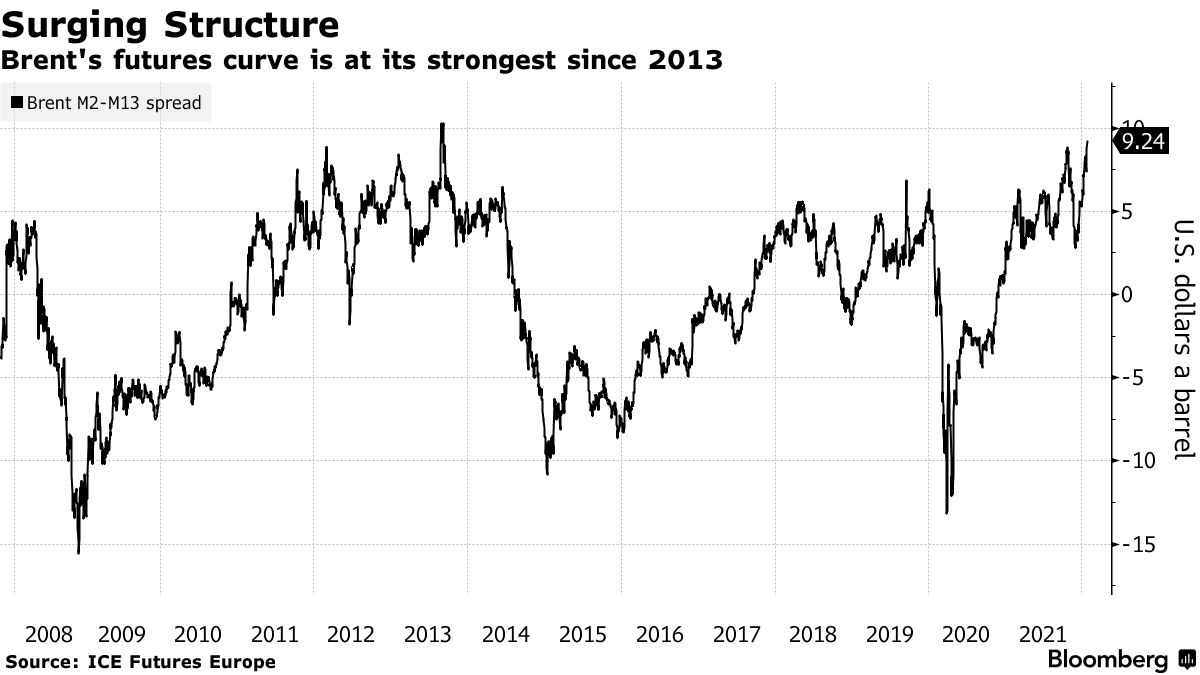

实物需求的影响已经影响到原油期货市场,布伦特原油的现货溢价(M2-M13,2个月后交割和13个月后交割的期货价差)已升至8年来最高水平,这是期货市场看涨原油的看涨信号。

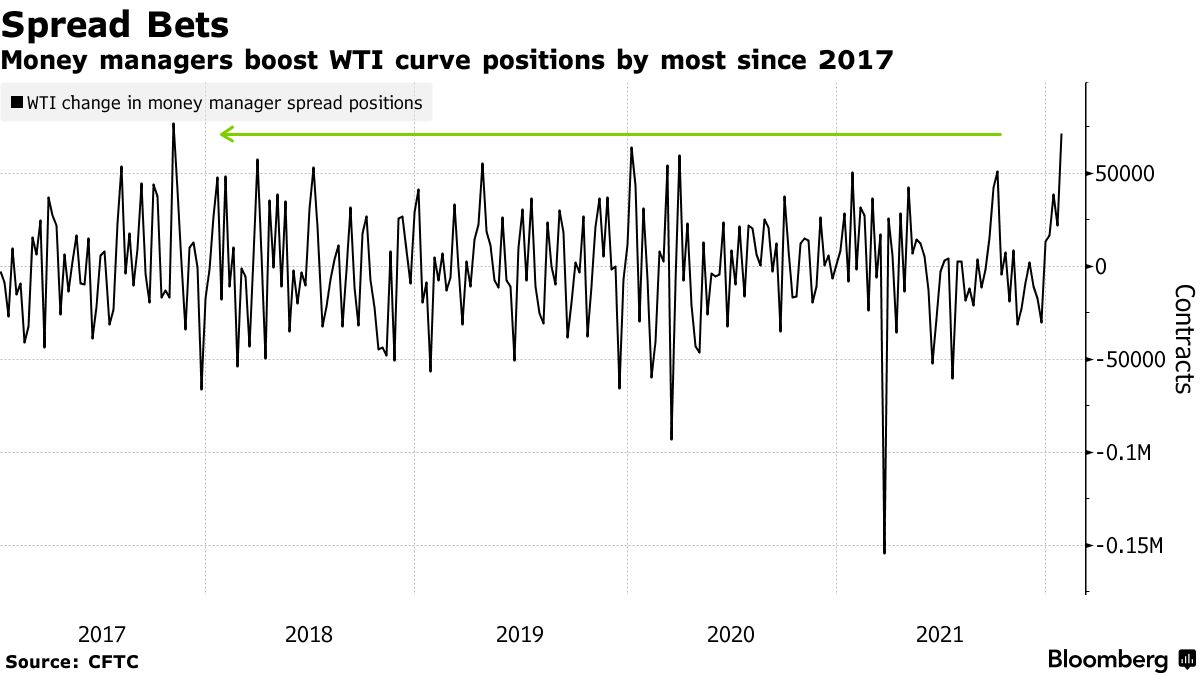

另外,CFTC截至1月25日的数据显示,基金经理对WTI原油期货的净多头头寸已升至自 2017 年底以来的最高水平,多头头寸几乎是空头头寸的13倍之多,这表明交易者正押注原油库存将在未来的一个季度里维持紧张。

在这种情况下,油价上涨几乎是肯定的,因为除了除了极不可能的另一轮封锁之外,几乎没有什么东西可以解决这些问题。那么,问题就变成了,石油油价在开始下跌之前能涨到多高?

而Irina认为,油价的上涨空间还很高。从供应来看,美国的上市石油公司仍受到股东的限制,当然随着油价继续攀升,私营油企将进行钻探,与此同时欧佩克也将进行钻探,但可能会选择保持控制产量,而不是转向随意增产,这主要是因为只有少数欧佩克成员国实际上有闲置产能来增产。

从需求上看,对一个商品来说,过高的价格往往会阻碍消费。但问题是,当价格上涨过高时,商品必须有一个可行的替代品来阻止消费。从欧洲今年的能源危机来看,化石燃料尚未有可行的替代品。这基本上意味着高油价对需求的影响将缓慢显现,缓慢压低价格。

因此,这将带来更高的油价,并抬高通胀,高油价的真正影响可能才刚刚开始显现。

本文来自“金十数据”,作者:暴走老黎;智通财经编辑:王岳川。

扫码下载智通APP

扫码下载智通APP