西部证券:双碳达标的时代大背景下,碳减排支持工具的规模长期看应该高于当时的PSL

摘要

2021年11月8日,人民银行宣布推出碳减排支持工具。由于其为新创设的工具,此前市场参与者对其理解有限。结合过去数月该工具落地情况,我们认为:双碳达标的时代大背景下,碳减排支持工具的规模长期看应该高于当时的PSL。如果银行按照类似的速度投放碳减排贷款,预计可带来6000亿左右的新增信贷,这对今年稳定信贷平稳增长有重要帮助。如果碳减排支持工具的使用量足够大,降准等总量工具的使用必要性会大大降低。

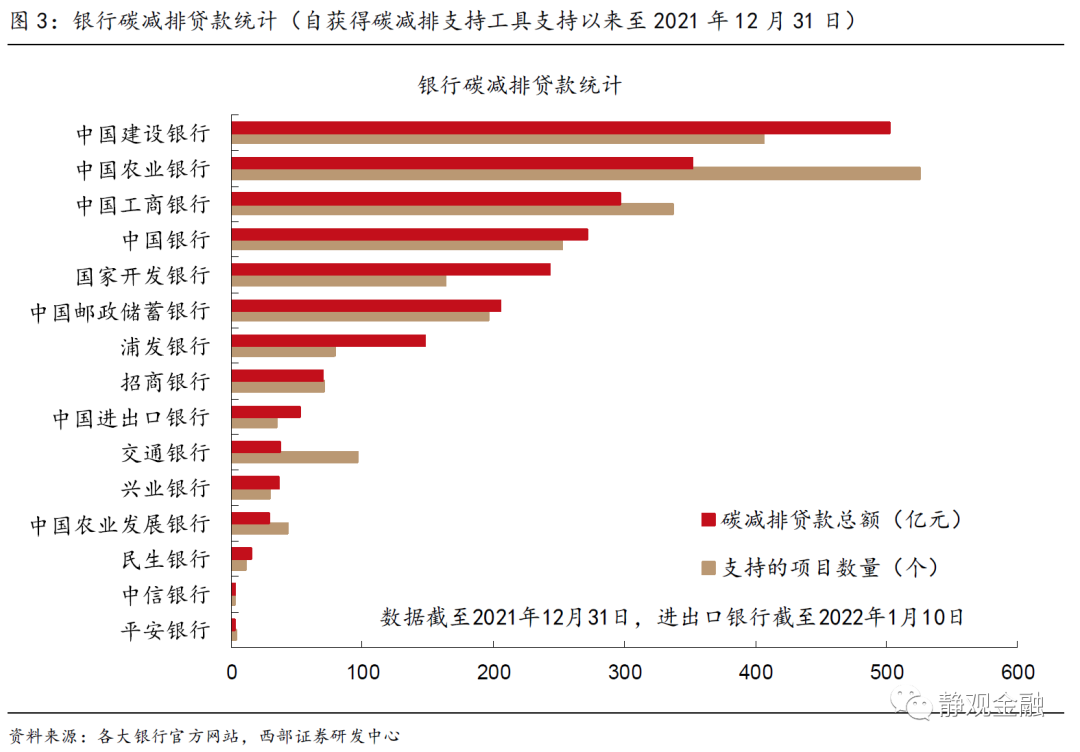

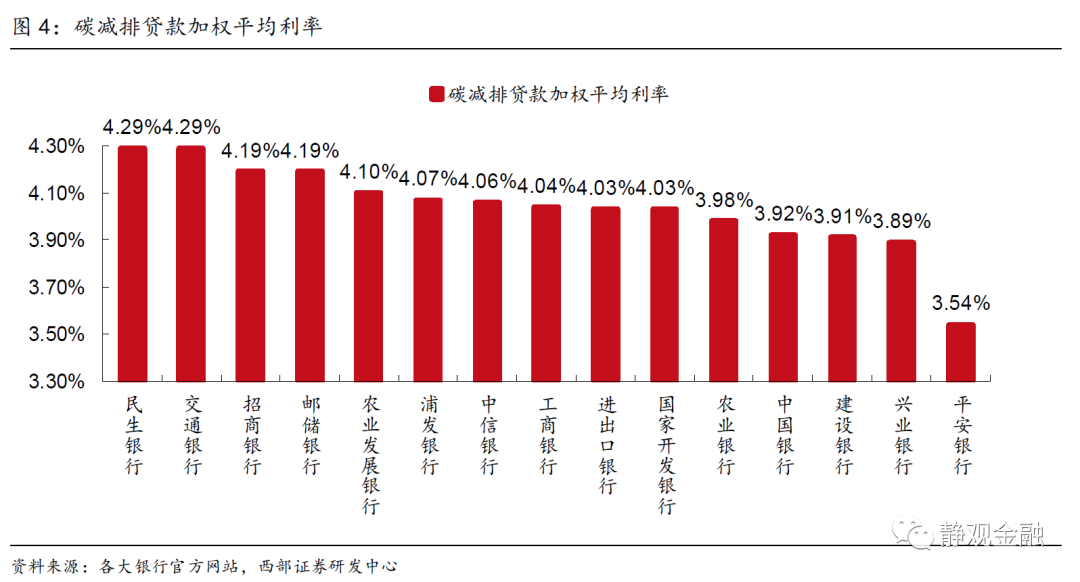

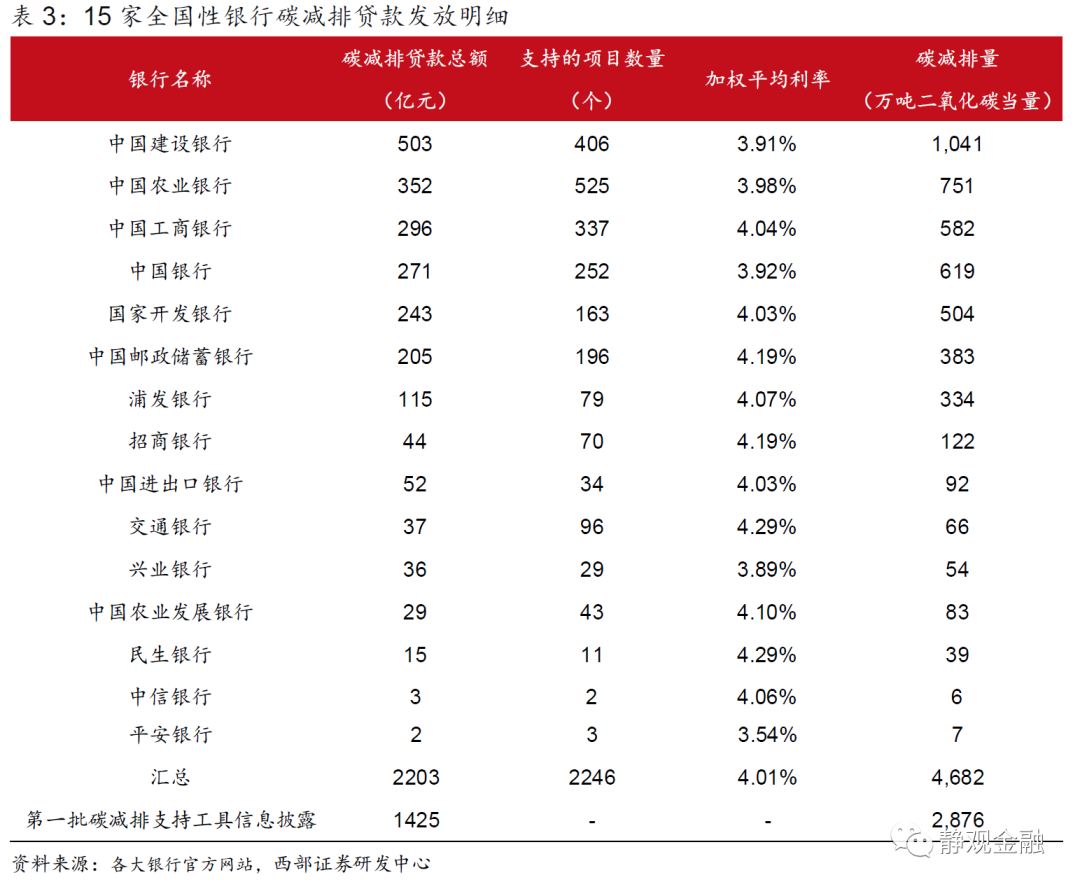

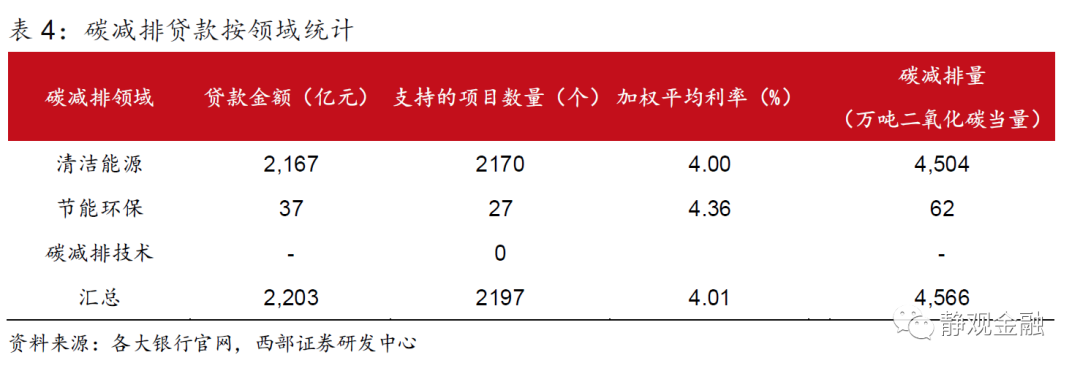

近期,随着商业银行陆续披露碳减排贷款发放情况,结合年底人民银行关于首批碳减排支持工具资金使用情况的披露,我们得以通过数据了解该工具的落地情况。目前在21家有资格申请碳减排支持工具的全国性银行中,有15家已完成披露。四大行占比超过63%,发力碳减排贷款方向明确。碳减排贷款加权平均利率约为4%,明显低于企业一般贷款加权利率。另外,通过汇总可以看出,截止2021年底,15家全国性银行累计发放了2203亿碳减排贷款,而人民银行第一批855亿碳减排支持工具所对应的贷款数为1425亿。这意味着随着第二批碳减排支持工具资金的发放,该工具的存量将快速接近1400亿。

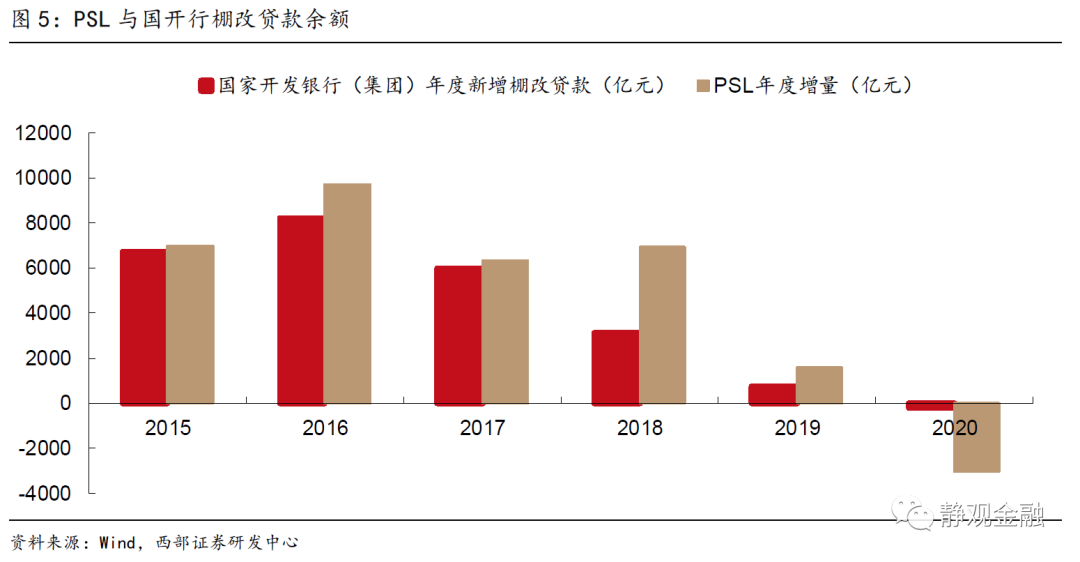

双碳达标的时代大背景下,碳减排支持工具的规模长期看应该高于当时的PSL。我们曾在《绿色再贷款或为明年宽信用重要通道》中提到,人民银行当下创设碳减排支持工具与其在2014年创设抵押补充贷款(PSL)的逻辑有可比之处:这两项货币政策工具的创设都是为了配合国内经济发展政策。PSL的创设背景是为棚户区改造提供支持,而现在绿色再贷款的创设是为了助力碳达峰碳中和的经济转型。双碳达标的时代大背景下,碳减排支持工具的规模长期看应该高于当时的PSL。从目前碳减排贷款的发放速度来看,上述推断实现的概率极大。

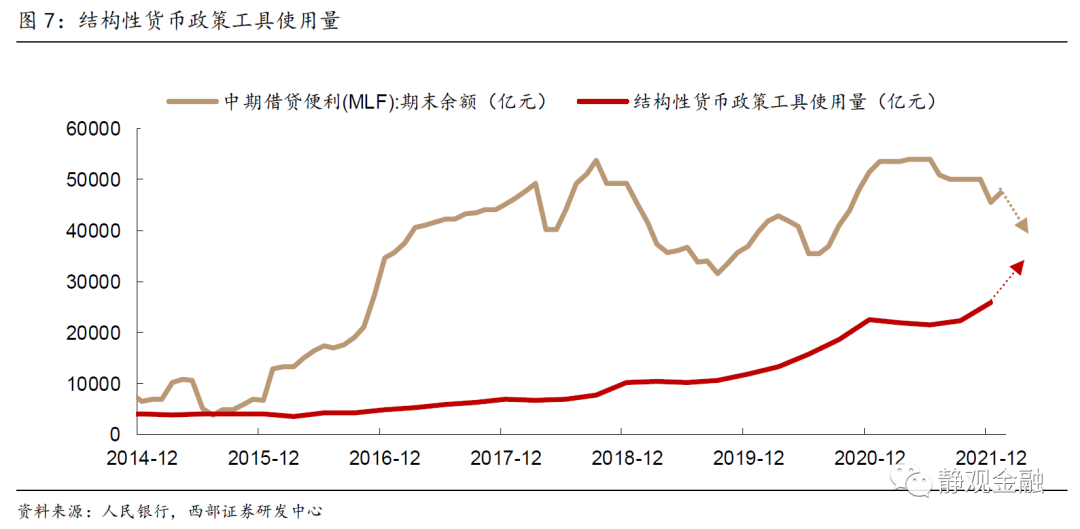

如果碳减排支持工具的使用量足够大,降准等总量工具的使用必要性会大大降低。从碳减排贷款的推出伊始,人民银行对于其的定义就是对碳减排重点领域“做加法”。我们理解这代表着碳减排支持工具的作用是创造新的信用通道。如果银行按照类似的速度投放碳减排贷款,预计可带来6000亿左右的新增信贷,这对今年稳定信贷平稳增长有重要帮助。碳减排支持工具在目前的体系下,还对银行的流动性有帮助。我们认为结构性货币政策工具有望成为人民银行为银行体系提供准备金最重要的方式,而在2022年结构性货币政策工具最大的增量来自于碳减排支持工具。如果碳减排支持工具的使用量足够大,降准等总量工具的使用必要性会大大降低。

正文

一、在碳减排支持工具的支持下,绿色贷款增速在去年Q4进一步走高

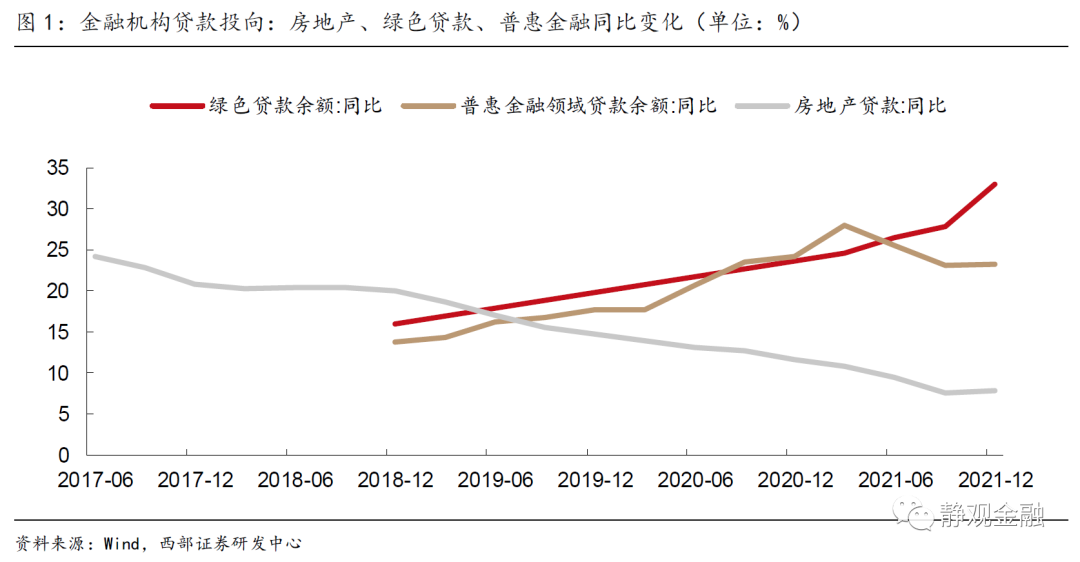

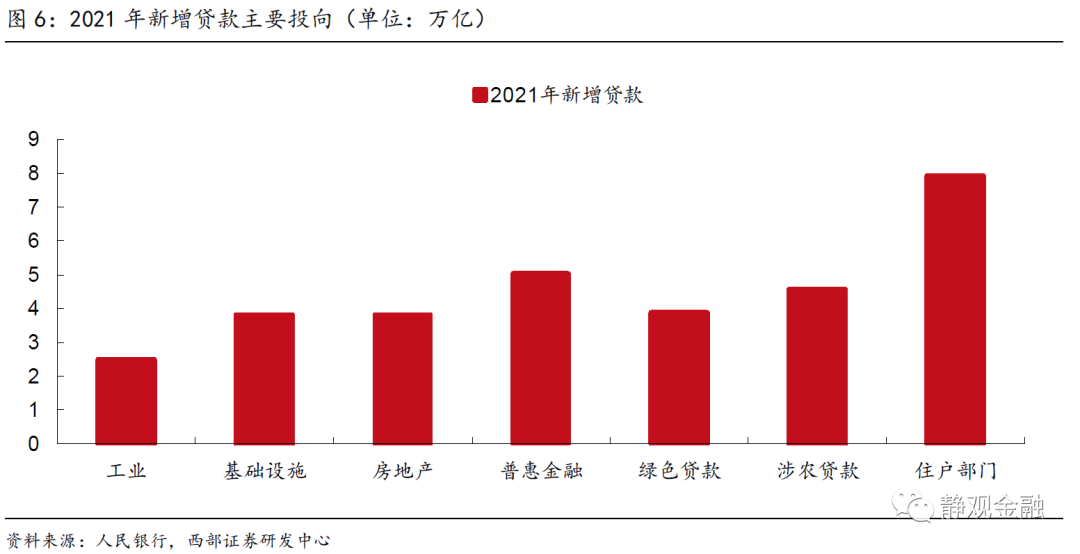

2月初,随着人民银行公布《2021年金融机构贷款投向统计报告》[1],2021年全年信贷结构披露工作完成。2021年全年新增人民币贷款总额19.95万亿元,增速保持平稳。从具体投向来看,房地产、普惠金融、绿色贷款的新增贷款同比增速则反映出宏观经济政策的偏好。

从同比增速的角度来看,绿色贷款增速表现最为突出。特别是在2021年四季度,其同比增速进一步走高。我们认为背后重要的原因是人民银行于2021年11月先后推出碳减排支持工具及煤炭清洁高效利用再贷款这两项定向支持绿色贷款的结构性货币政策工具。

碳减排支持工具等支持绿色贷款的结构性货币政策工具的创设的意义是发挥货币政策工具的政策指引作用,引导金融机构和企业更好认识绿色转型的重要意义,也鼓励社会投融资向绿色低碳领域倾斜,助力实现碳达峰、碳中和。

由于是人民银行新创设的工具,市场参与者普遍对于该类工具的使用细节感到陌生。近期随着主要商业银行密集披露碳减排贷款发放情况,我们可以通过数据进一步了解碳减排贷款的相关细节。

二、数据看碳减排贷款

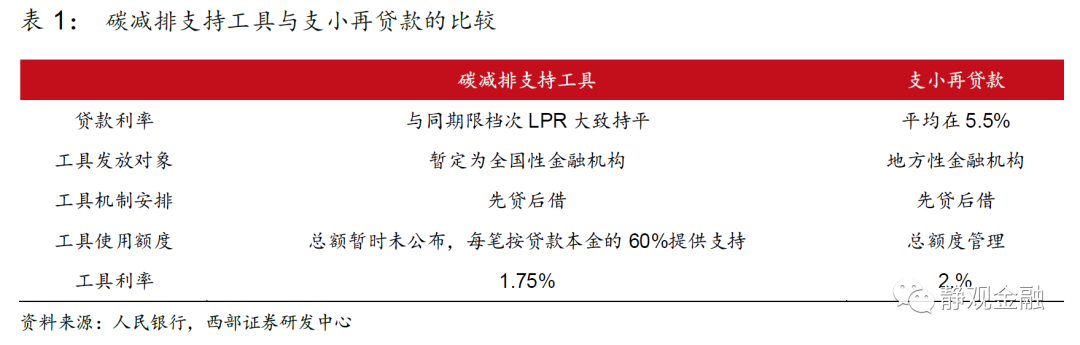

人民银行在创设碳减排支持工具等结构性货币政策工具时,就充分考虑了绿色贷款市场的特点。将支持小微企业的支小再贷款工具的技术细节与碳减排支持工具做对比,可以明显发现两者的区别。比如,从工具的发放对象看,支小再贷款是明确给地方性银行提供的;而碳减排支持工具暂时只提供给全国性银行。

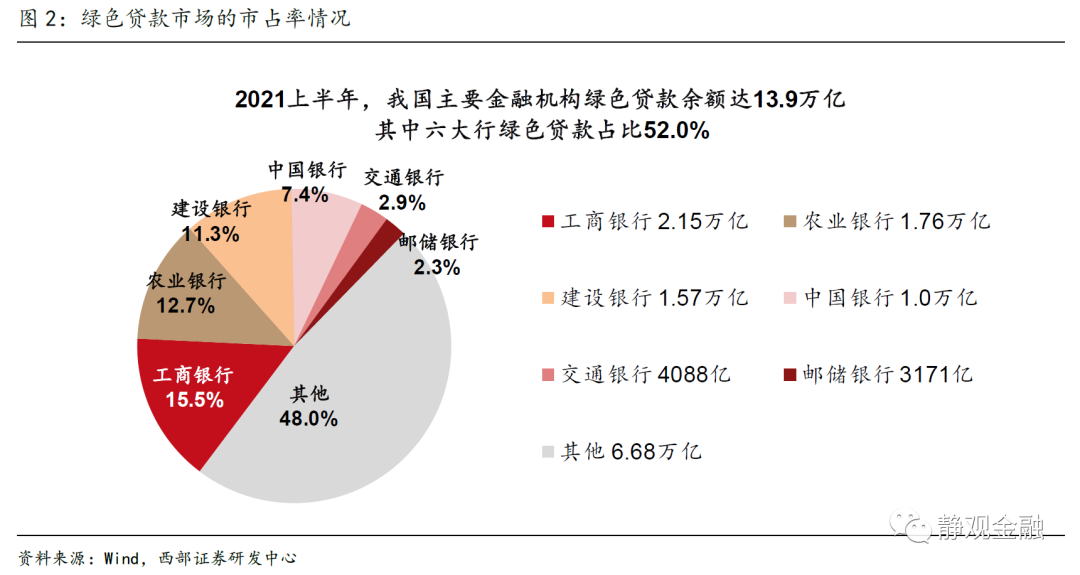

考察绿色贷款市场的市占率情况可以发现,国有六大行占比超过50%。如果再把三大政策性银行及其他全国性银行考虑在内,这些银行再绿色贷款市场的占比超过95%。这也是碳减排支持工具目前的发放对象限定在全国性银行的原因。

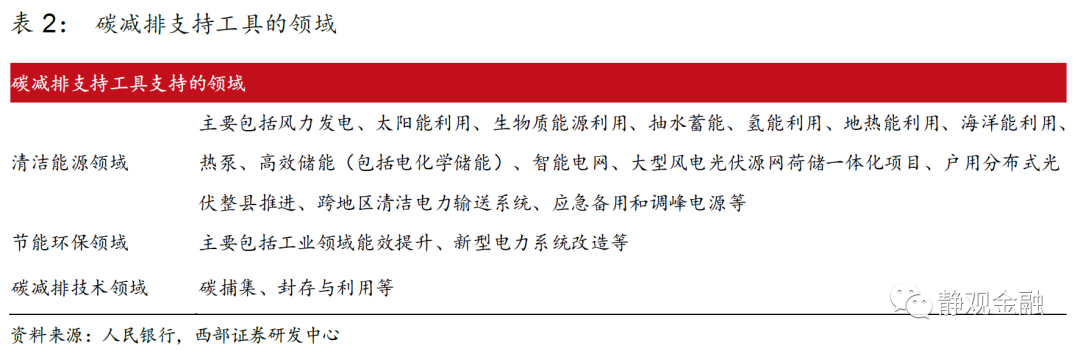

另外,人民银行对碳减排支持工具能支持的贷款范围有严格的限定,目前仅包括清洁能源、节能环保及碳减排技术三类。

市场对于碳减排支持工具可能的规模一直存在分歧。在2021年12月30日的“小微企业金融服务和绿色金融”新闻发布会上[2],人民银行首次披露了碳减排支持工具的数据信息,为我们后续的数据分析提供了线索。据货币政策司司长孙国峰介绍,人民银行向有关金融机构发放第一批碳减排支持工具资金855亿元,支持金融机构已发放符合要求的碳减排贷款1425亿元,共2817家企业,带动减少排碳约2876万吨。

按照人民银行的要求,商业银行需要定期披露其碳减排贷款相关信息。根据我们的汇总,目前在21家有资格申请碳减排支持工具的全国性银行中,有15家已完成披露。光大银行、华夏银行、广发银行、恒丰银行、渤海银行及浙商银行暂时没有发布相关信息。

通过15家全国性银行发放碳减排贷款的明细可以看出,四大行占比超过63%,发力碳减排贷款方向明确。碳减排贷款加权平均利率约为4%,明显低于企业一般贷款加权利率,说明人民银行结构性货币政策工具起到了定向支持该行业的作用。另外,通过汇总可以看出,截止2021年底,15家全国性银行累计发放了2203亿碳减排贷款,而人民银行第一批855亿碳减排支持工具所对应的贷款数为1425亿。这意味着随着第二批碳减排支持工具资金的发放,该工具的存量将快速接近1400亿。

我们曾在《绿色再贷款或为明年宽信用重要通道》中提到,人民银行当下创设碳减排支持工具与其在2014年创设抵押补充贷款(PSL)的逻辑有可比之处:这两项货币政策工具的创设都是为了配合国内经济发展政策。PSL的创设背景是为棚户区改造提供支持,而现在绿色再贷款的创设是为了助力碳达峰碳中和的经济转型。双碳达标的时代大背景下,碳减排支持工具的规模长期看应该高于当时的PSL。在2015-2020年间,国开行每年新增棚改贷款的平均值为4000亿元,而同期三大政策性银行PSL年度新增额度为平均4800亿元。

从目前碳减排贷款的发放速度来看,上述推断实现的概率极大。

从碳减排贷款的投向领域来看,目前银行放贷的对象主要是清洁能源领域,比如农业银行披露的国家电投张北“互联网+智慧能源”800MW风光电示范项目、大唐象山渔光互补太阳能发电、山西垣曲抽水蓄能等项目上;国家开发银行披露的湛江徐闻海上风电场项目、山东文登抽水蓄能电站项目、青海海南州塔拉滩光伏电站等项目。

展望未来,人民银行对于绿色贷款的支持政策有可能继续拓展,类似煤炭清洁高效利用再贷款的形式,继续推出支持基础设施绿色升级产业等方向的再贷款工具。

三、碳减排支持工具的意义:对信贷增长做“加法”;对流动性提供额外通道

从碳减排贷款的推出伊始,人民银行对于其的定义就是对碳减排重点领域“做加法”。我们理解这代表着碳减排支持工具的作用是创造新的信用通道。从2021年金融机构的贷款投向统计可以发现,有人民银行结构性货币政策工具支持的投向如普惠金融(支小再贷款)、涉农贷款(支农再贷款)及绿色贷款(碳减排支持工具、煤炭清洁高效利用再贷款)都已成为重要的信贷投向。

如果银行按照类似的速度投放碳减排贷款,预计可带来6000亿左右的新增信贷,这对今年稳定信贷平稳增长有重要帮助。

除了对新增信贷有帮助外,碳减排支持工具在目前的体系下,还对银行的流动性有帮助。结构性货币政策工具对于流动性的影响是我们一直在探讨的话题。简而言之,我们认为结构性货币政策工具有望成为人民银行为银行体系提供准备金最重要的方式,而在2022年结构性货币政策工具最大的增量来自于碳减排支持工具。

在2020年后为了应对新冠疫情,人民银行分别设立了3000亿元、5000亿元及1万亿元的再贷款再贴现,在很大程度上解决了小型银行无法获得MLF负债的问题。伴随着再贷款、再贴现等结构性货币政策工具的使用,小型银行直接从人民银行获得准备金的数量快速增加。对于小微企业等结构性货币政策定向支持的行业,其在银行获得融资条件也在疫情以来明显好转。

而2022年,在稳增长的大背景下,银行投放贷款面临着流动性的约束,而碳减排支持工具正是人民银行给银行体系通过准备金的一个成本较低的通道。如果碳减排支持工具的使用量足够大,降准等总量工具的使用必要性会大大降低。

本文转载自微信公众号"静观金融";作者:张静静,陈宇;智通财经编辑:王雨琪。

扫码下载智通APP

扫码下载智通APP