招商宏观:工业企业利润已进入中高速增长的稳定状态

本文来自“轩言全球宏观”微信公众号,作者为招商宏观团队,原标题为《上半年工业企业利润的趋势、来源、结构、影响——2017年1-6月工业企业利润点评》。

事件: 2017年7月27日,国家统计局发布:2017年1-6月全国规模以上工业企业实现利润同比增长22.0%,比1-5月回落0.7个百分点;6月单月同比增长19.1%,比5月加快2.4个百分点。

核心观点:

1. 6月当月增速再次上升存在低基数因素,去年的4-6月是工业企业利润增速的低谷,7月之后基数抬升,因此预计下月工业企业利润累计增速仍将缓慢回落。

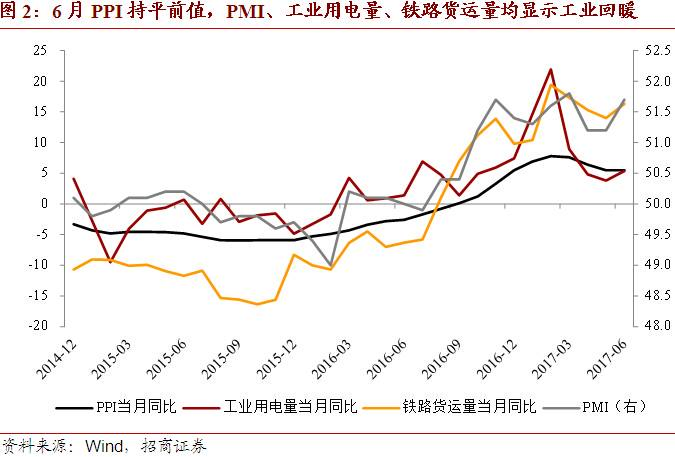

2. 但总体而言,当前工业企业利润已进入中高速增长的稳定状态,中枢15-20%。这可通过6月已出台的多项数据来印证:PPI增长5.5%,持平前值; PMI读数51.7,高于前值51.2;工业增加值实际增长7.6%,高于前值6.5%;工业用电量增速5.39%,高于前值3.79%;铁路货运量增速16.3%,高于前值14.0%。

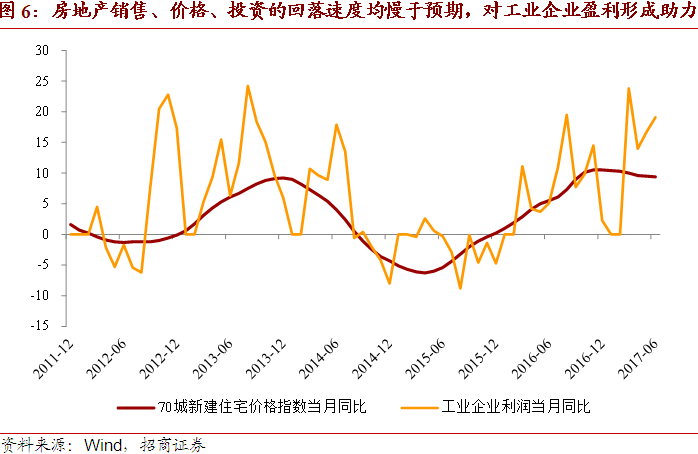

3. 当前工业企业利润企稳的来源主要有四个方面,一是需求的复苏,主要表现为主营业务收入稳定增长(6月增速13.7%,高于前值13.1%)。二是成本费用的回落,6月成本率85.94%,同比持平;费用率7.17%,同比下降0.18百分点;三是效率的改善,6月利润率同比提高0.29个百分点至6.35%,产品周转天数同比减少0.8天至13.7天,应收账款回收期同比减少1.1天至37天。四是当前宏观形势好于市场预期,尤其是当前房地产销售、价格、投资回落速度慢于预期,工业产品价格回升超出市场预期。

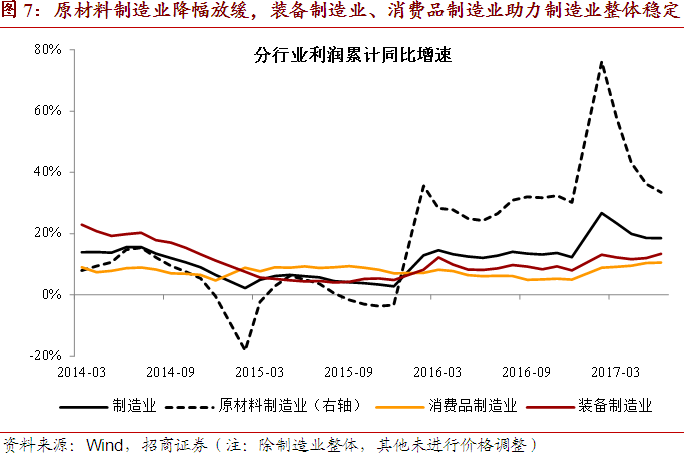

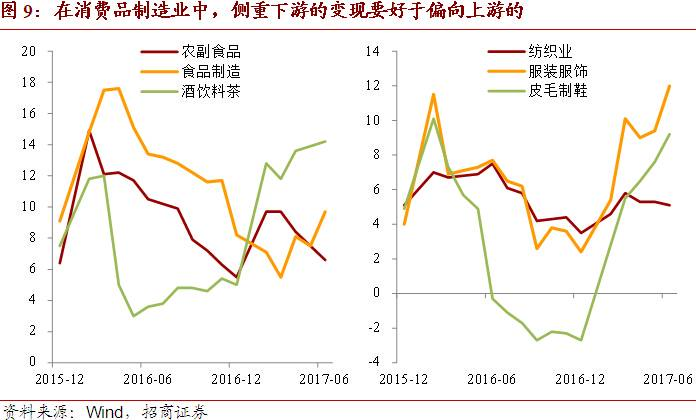

4. 对应于行业层面:黑色与有色金属价格回升缓解了此前原材料制造业的利润回落态势(黑色金属加工、有色金属加工1-6月利润累计增速分别为96.4%、52.7%);汽车行业回暖向好(1-6月利润累计增速11.7%,高于1-5月的10.0%);设备制造业尤其是高端装备制造保持较高增速(1-6月通用设备、专用设备、计算机通信与电子设备、仪器仪表制造累计增速分别为18.9%、25.4%、17.1%、32.1%);消费品制造业逐渐提升(其中酒饮料茶制造、医药制造、家具制造、造纸与纸制品业1-6月利润累计增速位居前列,分别为14.2%、15.9%、17.5%、41.3%)。

以下为正文内容:

一、趋势

6月工业企业利润当月增速再次上升存在低基数因素,去年4-6月是工业企业利润增速的低谷(当月增速分别为4.2、3.7、5.1),7月之后基数抬升(7、8月当月增速分别为11.0、19.5%),因此预计下月工业企业利润累计增速仍将缓慢回落(图1)。

但总体而言,当前工业企业利润已进入中高速增长的稳定状态,这可通过6月已出台的多项数据来印证(图2):PPI增长5.5%,持平前值; PMI读数51.7,高于前值51.2;工业增加值实际增长7.6%,高于前值6.5%;工业用电量增速5.39%,高于前值3.79%;铁路货运量增速16.3%,高于前值14.0%。

此前预测工业企业利润全年累计增速将落入15-20%区间,本月数据再次支撑这一预测。

二、来源

当前工业利润增长的来源包括三个方面,一是收入的回升,这又分为价格的上涨与实际需求的恢复;二是成本、费用的下降与效率的提升,综合表现为利润率的持续上升;三是宏观经济形势好于预期,尤其是房地产销售、价格、投资回落速度慢于预期。

1. 涨价因素之后,实际需求恢复助力收入回升

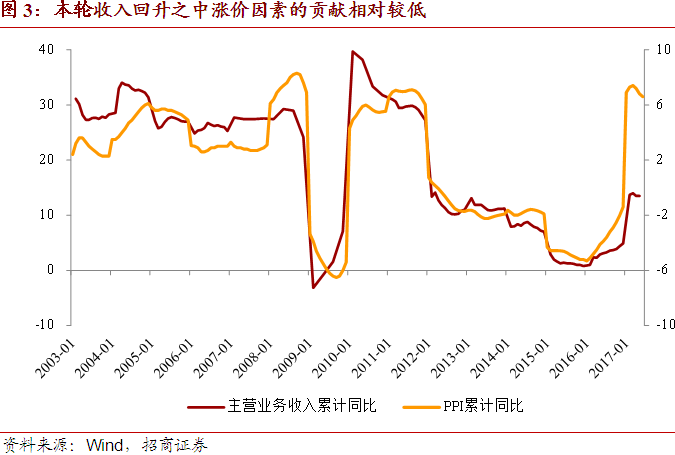

不可否认此前PPI增速的快速回升是工业企业收入增长的重要原因。但4月以来PPI增长开始趋缓,而工业企业主营业务收入仍保持稳定增长(1-6月累计增速为13.6%,高于4、5月的13.5%),则显示了实际层面的需求改善。

另外通过历史数据可以观察到(图3),此前6%左右的PPI涨幅对应的是将近30%的工业企业收入涨幅,但在本轮工业盈利复苏之中,虽然PPI增速超过了6%,但收入的诞生涨幅最高仅为14%,这说明本轮收入回升中价格因素占比较少。

2. 成本、费用、效率虽有边际扰动,但总体趋于改善

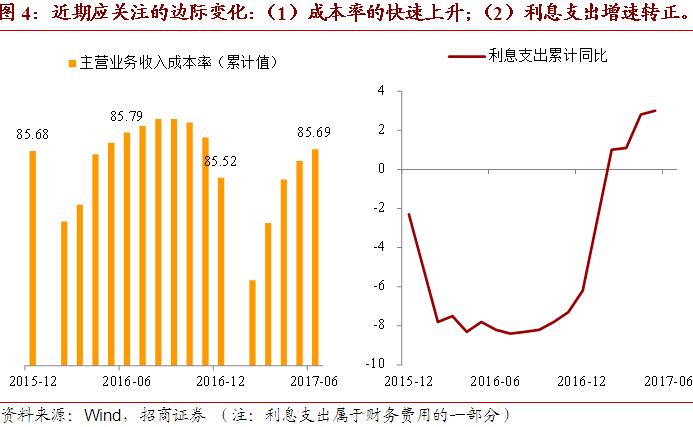

成本方面,虽然近期工业企业每百元收入中的成本快速提升,但今年上半年仍然比去年同期下降了0.1元(图4左侧)。

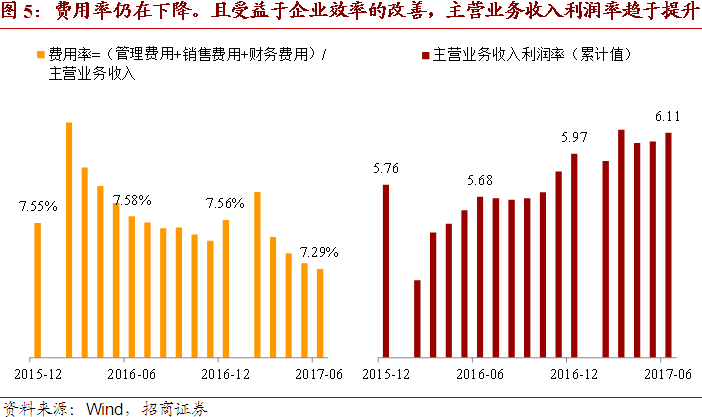

费用方面,应该关注2017年利息支出的正增长这一边际变化(图4右侧),这反映的是金融强监管与去杠杆环境的影响。不过从结果来看,这并未对工业企业利润增长形成压力。事实上各项费用(利息支出又只是财务费用的一部分)当前只占主营业务收入的不到8%,且整体费用率是趋于下降的(图5左侧)。

同时,工业企业效率也出现持续改善,其中1-6月产品周转天数同比减少0.8天至13.7天,应收账款回收期同比减少1.1天至37天。

由于动力大于压力,合力之下,利润率从去年同期的5.68%提升至6.11%(图5右侧)。

3. 宏观形势有利,房地产回落速度慢于预期

房地产与工业之间存在产业链下游与上游的关系。从历史数据来看,房地产价格在一定程度上决定了工业企业利润增速的高度(图6)。317房地产调控实施后,市场对房地产和经济增长的预期比较悲观,但二季度的现实情况却好于预期:6月房地产价格同比增长9.4%,仅比3月增速回落0.6个百分点;1-6月房地产开发投资累计同比增长8.5%,仅比1-3月增速回落0.6个百分点;而领先指标——商品房销售面积累计同比增速则为16.1%,高于前值14.3%。

房地产销售、价格、投资的回落幅度慢于预期,与工业品价格回升超出市场预期等事实,反映了转型升级阶段中国经济增长具有特殊的韧性,这也是工业企业利润中高位企稳的基础性原因。

三、结构

2017年1-6月,采矿业利润同比增长13.38倍(基数原因,去年5月首次扭亏为盈),电热气水行业同比下降28.2%,而制造业同比增长18.5%,增速逐渐稳定。在制造业盈利趋稳的背后,诸多结构性亮点开始显现。

1. 原材料制造业降幅放缓,助力制造业整体趋稳

就制造业而言,年初以来利润增速回调的主因在于原材料价格的加速回落(表现为PPI增速的放缓)进而原材料制造业利润增速的加速下行(图7)。但6月黑色与有色金属的价格再次回升,缓解了此前原材料制造业的利润回落态势。1-6月黑色金属加工业、有色金属加工业利润累计增速分别为96.4%、52.7%,而前值分别为93.5%和57.5%。

2. 装备制造业盈利出现普遍性改善

装备制造业尤其是高端装备制造业持续向好。1-6月通用设备、专用设备、汽车、电气机械与器材、计算机通信与电子设备、仪器仪表制造6个行业利润累计增速分别为18.9%、25.4%、11.7%、9.7%、17.1%、32.1%;除仪器仪表制造业出现高位回落外,其他全部高于前值。

3. 消费品制造业盈利总体向好但存在分化

消费品制造业整体利润增速也出现小幅改善,其中酒饮料茶制造、医药制造、家具制造、造纸与纸制品业1-6月利润累计增速位居前列,分别为14.2%、15.9%、17.5%、41.3%。

消费品制造业内部的分化呈现出一个特征,下游利润增长相对好于上游(图9)。

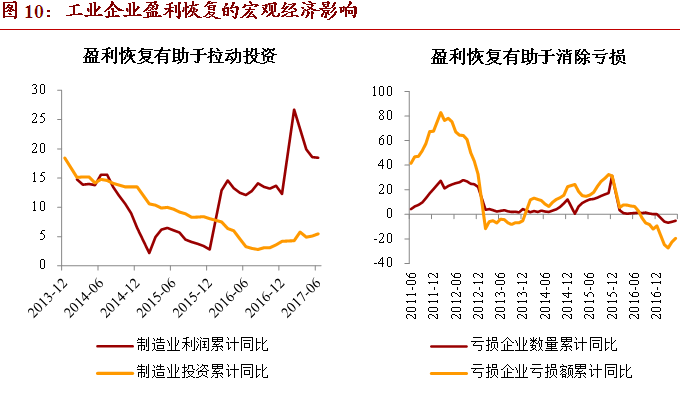

四、影响

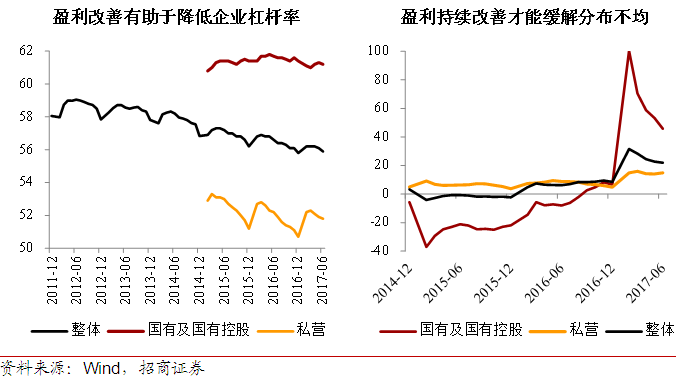

工业企业利润的稳定增长,至少存在四个方面的影响,一是有助于稳定投资增速,二是有利于化解亏损状况,三是有利于降低企业资产负债率,四是有助于利润的扩散,缓解新增利润集中度较高的状况,表现为2017年以来国企与私企利润增速之差持续收窄。

(编辑:何钰程)

扫码下载智通APP

扫码下载智通APP