Meta(FB.US)业绩看似回暖 股价真能重拾上涨势头?

智通财经APP获悉,本日早间Meta Platforms(FB.US)发布了2022年第一季度财报业绩。

季度业绩整体情况

根据财报,公司一季度营收279.08亿美元,市场预期282亿美元;净利润为74亿美元,市场预期为71亿美元。其中,在一季度包括Facebook、Instagram、Messenger、WhatsApp在内的应用家族(Family of Apps)营收为272.1亿美元,分析师预期为275.2亿美元。而在应用的营收中,广告业务的营收为269.98亿美元,分析师预期为274.8亿美元,其他业务的营收为2.15亿美元;应用家族营业利润114.8亿美元。

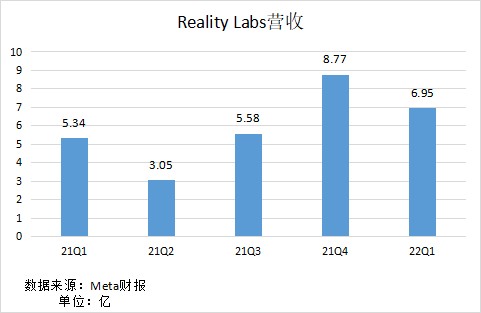

此外,现实研究室收入6.95亿美元,分析师预期为6.771亿美元;现实研究室营运亏损为29.6亿美元。

公司一季度净利润74亿美元,市场预期71亿美元;每股收益2.72美元,市场预期2.56美元。

整体情况来说可谓喜忧参半,虽然有数项数据依旧不及预期,但Facebook的每日活跃用户数恢复环比增长状态,且超市场预期。因此,该公司股价在盘后涨超18%。

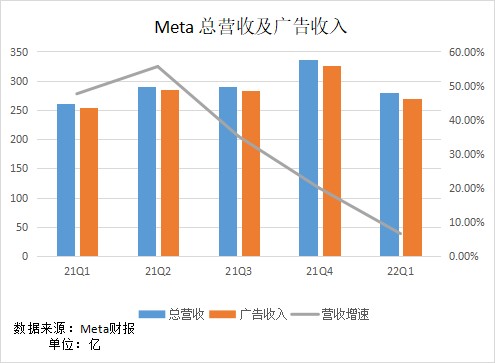

广告业务收入增速下降

在去年,由于受到苹果变更隐私政策的影响,Meta的季度广告业务收入增长出现下滑趋势。 而广告业务收入作为Meta目前主要的收入来源,其表现的不如意自然也会影响Meta的整体业绩。管理层曾预计2022年第一季度营收增速仅为3%至11%。

而事实上,本次业绩也正如管理层的预期,营收同比增速下降至6.6%,延续上一季的下滑趋势,广告业务收入同比增速下滑至6.1%。

目前,Meta给出了280亿到300亿美元的二季度营收指引,低于分析师预期的307.4亿美元。

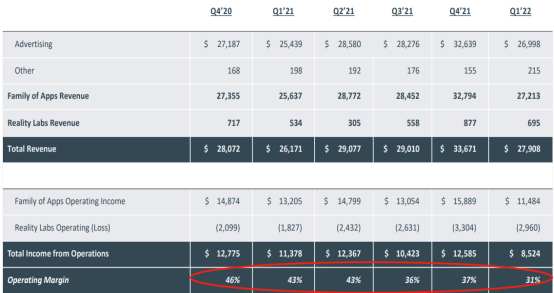

营运利润率下跌

事实上,Meta的营运利润率自去年第三季度开始就已出现了一定程度上的下降。在本年第一季度中,Meta的营运利润为85.24亿美元,营运利润率仅为31%,为近几个季度来最低,而造成该结果的主要因素在于成本及费用的大幅提升。在一季度中,总经营成本和费用达到193.84亿美元,去年同期为147.93亿美元,同比增幅达31%。

此外,Meta还在财报中提到了汇率因素对营收的影响。这或许反映出,在目前各央行为对抗高通胀而收紧货币政策的大环境下,汇率的不稳定已开始逐渐压榨到企业的营运利润率。

数据来源:Meta财报

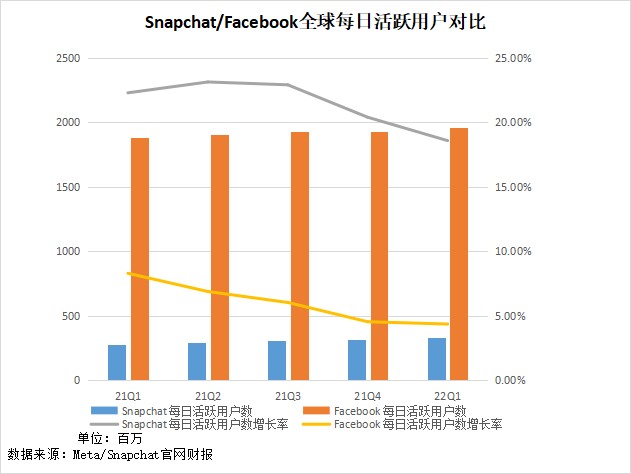

用户增长面临激烈竞争

在近几个季度,Facebook的用户增速出现了明显放缓,其主要原因之一在于其面临着越来越激烈的竞争。

在社媒行业上,Facebook就面临着来自Snapchat的挑战。后者在2022年第一季度的全球每日活跃用户(DAU)数达到3.32亿,与去年同期相比,增长幅度达18%。虽然其同比增速与Facebook一样处于下降状态,但依然维持在中等水平的双位数增长。

反观Facebook,2022年第一季度的每日全球活跃用户数为19.60亿,与去年同期相比,增长幅度仅为4.37%,虽然成功逆转去年第四季度的环比下降情况,但同比增速依然处于低位收窄状态。

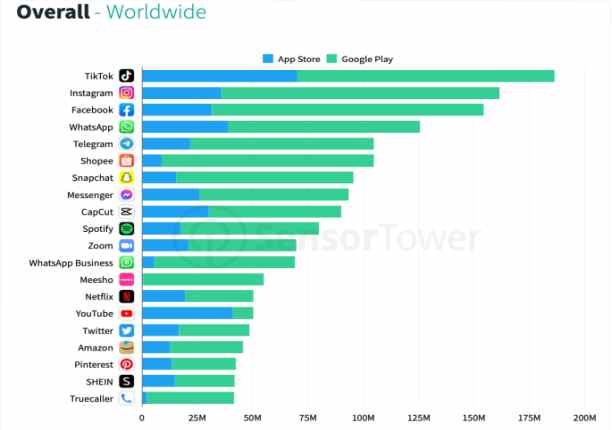

而除了来自Snapchat的竞争外,Facebook还面临着来自短视频应用的冲击,其中字节跳动旗下的TikTok可谓是Facebook最具威胁的对手之一。根据SensorTower的研究报告,TikTok的历史下载量在2021年第一季度突破了35亿次,成为第五个(也是唯一一个不属于Meta旗下应用)超越这个门槛的应用程序。而在2022年第一季度中,TikTok在App Store和Google Play中的总下载量已超过1.75亿次,排在所有应用程序中的第一名。

而Meta旗下的Instagram、Facebook以及WhatsAPP则分别位列榜单中的第二、第三及第四位。根据统计,Instagram已成为目前Meta旗下的“头牌”--下载量连续3季排名Meta旗下应用第一,但要需注意到,在一季度中,Instagram下载量环比下跌7%,跌至1.63亿次。而Facebook和WhatsAPP则分别约为1.55亿和1.25亿次。

数据来源:SensorTower

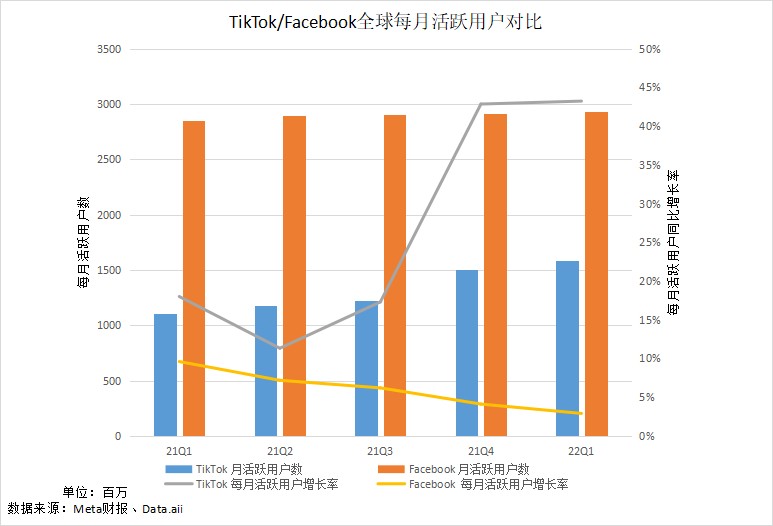

在全球活跃用户数量方面,TikTok的增长可谓相当快速。根据数据网站Data.ai的统计,TikTok在2022年第一季度的全球每月活跃用户(MAU)接近16亿,相较去年同期,增幅达43.24%,并一举突破了15亿的大关。如下图所示,在过去几个季度中,TikTok的每月活跃用户增长都处于相当高的水平,且有处于上涨的趋势。反观Facebook,在过去几个季度中,该应用的每月活跃用户同比增速则一直处于放缓状态。

同时,根据调查,TikTok不仅拥有不断增长的用户基础,且该应用还培养了大量深度参与的用户——中国以外的全球用户在2021年平均每月在该应用上花费19.6小时。虽然使用时常方面Facebook(2021年全球使用时常排名第一的社交应用)依然是该行业中的头把交椅,但TikTok的增长轨迹是无与伦比的,在短短4年里增长了4.7倍。要知道,在2018年时,TikTok用户每月平均花费在应用上的时间仅为4.2小时。

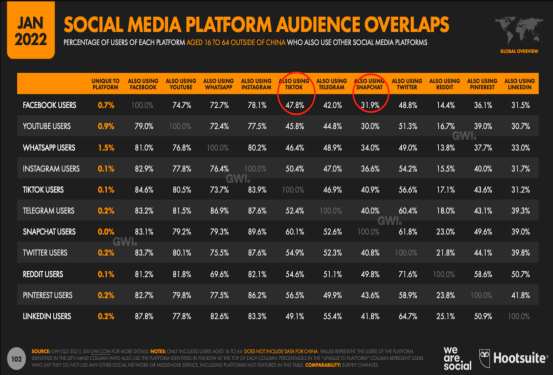

此外,Hootsuite的一份“overlap”榜单(下图,既使用Facebook也使用某其它社媒平台的用户)显示Snapchat和TikTok用户与Facebook用户的“重复率”分别为47.8%和31.9%。可以说这一数值并不高(低于50%),因此,相对于Youtube(74.7%),以及Meta自己旗下的WhatsApp及Instagram来说,Snapchat与TikTok的强势崛起对Facebook来说是更具威胁。它们的崛起就意味着Facebook的社交媒体市场份额正慢慢被不同的对手蚕食。

当然,我们需考虑到Facebook自身庞大的用户基数,且在第一季度,其每月活跃用户总数依然处于社交媒体平台中的头把交椅。同时,Meta管理层也意识到短视频方面的冲击,并适时的推出了Reels。从本次业绩报告的电话会议上显示,Reels目前已经占据了人们在Instagram上花费时间的20%以上,而在Facebook上Reels的发展也是极为迅速的。

Reality Labs--为数不多的惊喜之一

在一季度中,Reality Labs的营收超过了分析师的预期,较去年同期增加30.15%,高于上季度的22.32%。

然而,该公司CEO扎克伯格表示计划放慢AI基础设施、商业平台和现实实验室的一些投资步伐,其目标是产生足够的营运利润增长。 因此,在投资力度下降的情况下,下个季度的Reality Labs能否经受住考验,是一个未知之数。

Meta股价今年迄今整体走势

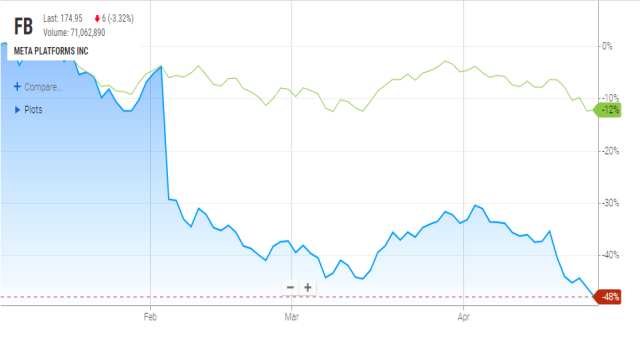

Meta股价今年的走势可谓是相当动荡。在今年2月份时,受到2021年Q4业绩报告中的糟糕业绩指引影响,股价出现暴跌。此后,在悲观业绩指引叠加美联储收紧货币政策的大环境影响下,股价继续下跌。与本年度最高点相比,Meta目前股价已接近腰斩。截至上一交易日,该公司股价较年初下跌48%,走势远不及大盘(下跌12%)。

Facebook股价走势与标普500指数相比

虽然Q1部分业绩数据的“转晴”为该股股价带来了提振,在财报公布后,该股在盘后行情中走高。但从期权所推算出的隐含波动率来看,该股未来的走势很有可能依然会处于高波动状态。

隐含波动率一定程度上反映了投资者对未来标的资产波动率的预期。波动率越高,反映市场对资产的风险预期越高。以还有90天(一个季度)左右到期的Meta看跌与看涨期权为例,通过这两个期权的价格,反推出标Meta股价的隐含波动率,再取平均数。根据统计网站Alphaquery的数据,及最终计算结果的显示,Meta的90天隐含波动率达到0.5920(年化后)。以同为明星科技股FAAMG中的一员谷歌(GOOGL.US)为例,即使该公司第一季度的财报业绩出现了少有的不及预期情况,但以上述方法计算出的该股90天隐含波动率仅为0.3534。

而事实上,如下图显示,去年下半年至今的时间段内(苹果(AAPL.US)变更隐私条例对财报业绩的影响慢慢显现),Meta的隐含波动率就处于逐渐上升的趋势。

90天隐含波动率

数据来源:Alphaquery

而从过去90天的历史波动率来看,如下图所示,从2021年下半年开始,该股的历史波动率也是在缓慢不断上升的,这也反映出股价的最终走势和市场预期在一定程度上是相拟合的。当然,我们还需考虑到“极端”事件的影响。在2022年2月时,由于当时Meta在Q4财报上的业绩指引上“爆雷”,导致股价大幅下跌,所以引起历史波动率的快速升高。因此,除非之后每次的季度财报都出现“爆雷”情况,否则该股所展现出的波动率应该不至于历史图表所展示的那么高。

过去90天的历史波动率

数据来源:Alphaquery

总结

在财报公布后,Meta股价的走高,主要可能与公司自身的低水平指引及投资者的低预期有关。在多数负面因素已经被Price-in的情况下,部分数据的“转晴”给了投资者一定的信心。同时,整体业绩没有再次“爆雷”也给投资者喂了一颗定心丸。

然而,股价的回暖并不意味着Meta未来的情况一片光明。在社媒市场中,Meta面临着同行强势狙击以及年轻用户流失等一系列问题。同时,在2022年里,整体宏观大环境充满不确定的情况下,将资金大举投入元宇宙市场的做法本身就充满着风险。此外,苹果隐私设置的改变对公司广告业务的影响依然存在。

展望未来,在短期内,预计市场会将关注的重点放在Meta如何应对苹果隐私设置对广告业务造成的影响上。而长期来看,Meta在“元宇宙”业务上的发展前景无疑是考虑估值时的重要组成部分。

扫码下载智通APP

扫码下载智通APP