NaaS吹响入主冲刺号角!瑞思教育(REDU.US)今日股东会意味着什么?

中国最大的充电桩运营及服务企业之一的Dada Auto Inc(简称“NaaS”)与瑞思教育(REDU.US)的合并,最终走到了最后一公里,这也为4月29日中概股最大的新闻之一。

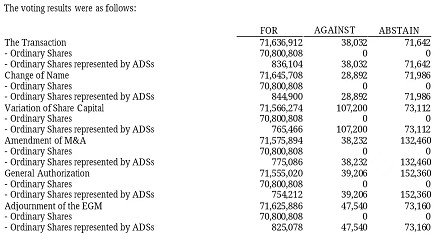

北京时间4月29日,瑞思教育发布公告称,在当日的临时股东大会上,审议与批准了公司与NaaS的合并,最终获得了99.85%的高通过投票率,由此为进入实质性合并吹响冲刺号角。

一位参与此次投票的瑞思教育股东、同时亦是深圳某私募负责人告诉智通财经APP,股东大会通过了合并计划,意味着达到了此前设立的、合并交割必须完成的重要条件,合并进入最后的流程性阶段。

瑞思教育与NaaS的合并,首现于前者2月8日的公告,而直至今日“联姻”获得股东大会通过,其耗费不过2个多月时长,行动极为迅速。

据智通财经获悉,除合并获得股东大会通过外,其它多个事项亦同样获得高票通过,这些事项包括:

1.公司更名。合并后,公司名称将从“RISE Education Cayman Ltd”变更为“NaaS Technology Inc.”,在交易完成前立即生效;

2.公司股东增加,在交易完成前立即生效,在此类变更后,公司的授权股本将为2500万美元;

3.修订和重述公司的组织大纲及章程;

4.授权公司每位董事和高级管理人员采取一切必要措施以使交易生效,以及在交易完成前立即生效名称变更、股本变更和并购修正案。

值得注意的是,驱动双方合并的主要因素,主要源于NaaS的市场影响力和强大竞争力。

数据显示,隶属于能链集团的NaaS,建立并经营着中国最大的电动车充电网络之一,2021年中国电动汽车公共充电量中约有18%是通过NaaS完成。

背靠在高速发展且极其需要公共充电服务的中国市场,NaaS自身保持了较高的增长速度。以营收而言,截至2021年12月31日的年度总收入约为2400万至2500万美元,比截至2020年12月31日约为500万至600万美元的年度总收入有大幅增长。

从订单量而言,从2019年至2021年,NaaS的订单量从700万大幅增长至5500万,增幅高达740%;充电量从1.5亿度电提升到12.33亿度电,增幅达820%;交易额则由2400万美元猛增至1.84亿美元,增幅达770%。

根据此前双方签署的《合并协议》,交易完成后,NaaS将成为瑞思教育的全资子公司。NaaS现有股东和瑞思教育现有股东将分别拥有合并后公司约92.9%和7.1%的已发行股份。交易将于2022年年中左右完成。

“年中完成是一个保守估计。”上述瑞思教育股东透露,从双方开始接触,到2月首发公告,再至如今获得股东大会的通过,股东各方均对此交易极为满意,流程一路绿灯。以此观之,“整个交易可能早于6月30日完成,甚至是提前完成”。

如果此次交易成功,那么NaaS将成为首个登陆纳斯达克的中国充电服务企业。

未来还有包括:双方年报的提交、交易所更换股票代码等流程性步骤需要走完。

目前尚不清楚合并后新的瑞思教育估值几何?但从双方的交易对价、美股充电桩企业的估值的对比中,可以窥斑知豹。

根据《合并协议》,NaaS股东将用NaaS所有已发行的股本换取瑞思教育新发行的股票,此次交易的NaaS股权价值约为5.87亿美元,瑞思教育的股权价值约为4500万美元,两者合加即6.32亿美元。

不过,彼时合并时为中概股处于历史最低位时期,目前随着中概股的回暖,瑞思教育的股价较之2月8日已上涨218%。以此代入,故此NaaS对应的股权价值应上升为12.8亿美元,双方交易对价应为13.65亿美元。

但此为IPO前的交易对价,考虑到需要获得投资人投票同意、向市场让利等因素,此一对价为保守估值。如果对标美股上的充电庄企业,如ChargePoint、EVgo、Blink等标的,则可以作为更合理的对标参照。

考虑到充电桩企业仍处于烧钱的亏损状态,所以市场对于充电桩企业的估值体系与互联网科技企业相似,均主要以市销率(PS)作以重要指标。

从以上5家美股充电桩企业的对比可以看出,其平均PS为53.73倍,中位数为39.8倍。而EVgo之所以拿到最高的114倍的PS,是因为其在美国直流充电桩市场拥有20%的份额,在北美仅次于特斯拉,则直流快充桩是更符合公共充电需求的充电桩(时间少、充电快、使用率高)。

故此,如果以 NaaS 2021年最低营收预估2400万美元计算,套入53.73倍的平均值PS,则市值应为12.9亿美元;套入39.8倍的PS,则市值应为9.6亿美元;套入EVgo114.36倍的估值,则为32.75亿美元。

事实上,考虑到此次交易在2022年年中方能完成,瑞思教育需要Q3才可合并NaaS的报表,并于2022财年纳入全年的财报合并,故此整个估值逻辑需要延展到2022年全年作为参照系。

NaaS2022年的业绩估计可以达到多少呢?如果将历史作为一个坐标,2021年其增速是4.8倍,那么2022年营收预计在1.152-1.2亿美元之间;哪怕打个大折扣,以100%增速计算,这个数据也在4800-5000万美元之间。

这并非没有可能。

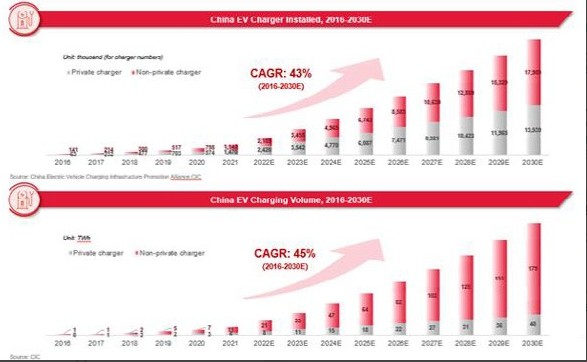

2021年,中国新能源汽车市场进入爆发式增长阶段,市场渗透率在22%左右——已提前到达20%的拐点。新能源正是风口。根据CIC的数据,预计到2030年,公共直流快充的数量将增长到794万个。2016年、2020年和2021年,中国的公共直流快充分别占公共充电桩充电量的59.6%、83.5%和90.1%,预计到2030年这一比例将达到95%。

以上观之,作为充电桩企业的龙头,NaaS2022年实现业绩翻倍亦是最小的预估。哪怕是以最低的4800万美元的营收,以美股充电桩企业的估值,亦可以达到25.8亿美元;倘是以1.152美元的乐观营收作以预估,则达到更高的61.9亿美元

市场会注意到这颗新能源汽车赛道上的“沧海遗珠”吗?

扫码下载智通APP

扫码下载智通APP