美股跌得太猛!连看涨策略师都“认错”了

标普500指数周三暴跌逾4%,创下近两年来最大跌幅。道琼斯指数周三收跌3.57%,纳指100收跌4.73%。此前,零售巨头沃尔玛(WMT.US)和塔吉特(TGT.US)公布财报后,股价均创下近35年来最大单日跌幅,可谓恐怖。美国股市的抛售变得如此猛烈,以至于Cantor Fitzgerald的股票策略师收回了他两周前的预测,即股市将迎来反弹。

消费股狂跌的背后,或许暗示了投资者对美国消费市场信心的大滑坡。而消费作为拉动美国经济的主要动力,如果消费疲软,那美国经济陷入衰退的概率大增,而这又必然会影响到投资者对股市的情绪。自开年以来,美股市场多次出现暴跌,很多情况下都是基于市场对经济放缓的担忧。

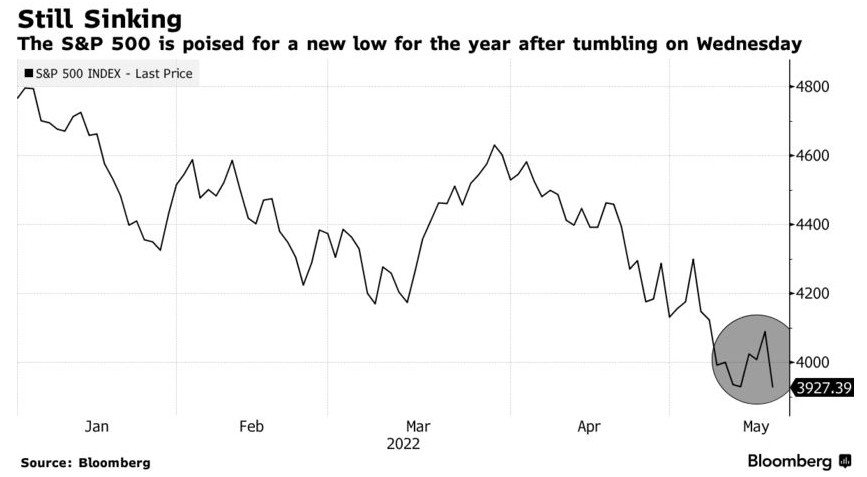

Cantor股票衍生品和跨资产主管Eric Johnston在5月2日预测美股将出现短线反弹的时候,标普500指数大约为4100点;周三,该指数收于3924点。这位分析师写道: “事实证明,这个预测是错误的。持有股票不再有意义。”

华尔街策略师一直在研究图表和经济数据,寻找股市持续五个月的暴跌后显示出触底迹象的迹象。但到目前为止,每一次反弹都被更大的下跌所取代,标普500指数在2022年下跌了近18%,原因是人们担心美联储基金收紧货币政策导致经济增长放缓。

但是,Johnston指出,零售巨头公布的业绩"非常令人担忧",显示消费者在削减非必需支出的同时,零售企业利润率受到成本上升的压力。

零售销售额走势往往能窥见美国经济趋势,金融数据统计与预测平台Trading Economics根据市场对美国通胀的预期等各方面指标,结合计量经济学模型,预测今年剩余时间零售销售额同比将处于下行趋势。因GDP统计通常以同比为基础,因此同比数据更具统计学意义。

智通财经此前曾报道,剔零售销售额数据往往能预判美国GDP,既然占美国GDP达7-8成的消费马车、剔除了通胀的零售销售数据已现下滑趋势,那市场对美国GDP预测也较为悲观。高盛经济学家下调了美国今明两年的经济增长预期,以反映美联储收紧货币政策带来的金融市场震荡。高盛经济学家们表示,他们目前预计美国经济今年将增长2.4%,2023年将增长1.6%,低于此前的预期2.6%和2.2%。

Johnston表示,他原始论点的许多方面仍然有效,但被基本面担忧所掩盖。他称:“虽然反弹仍可能发生,但如果反弹,将比我们曾经认为的要浅得多,因此不值得加入。”

扫码下载智通APP

扫码下载智通APP