泉峰控股(02285)近3月市值蒸发4成,电动工具高成长逻辑生变?

中国第一大电动工具及户外动力设备(OPE)的全球供应商——泉峰控股(02285),上市后股价上升趋势从3月2日开始戛然而止,近3个月,泉峰控股股价从71港元的历史高点最大跌幅超过40%。

智通财经APP注意到,泉峰控股股价大幅回调之后,公司的估值水平也明显缩水。以43.8港元股价计算,对应静态市盈率为19.05倍,而71港元对应的静态市盈率为30.9倍。值的注意的是,泉峰控股当前估值水平并未与公司过往业绩高成长相匹配。

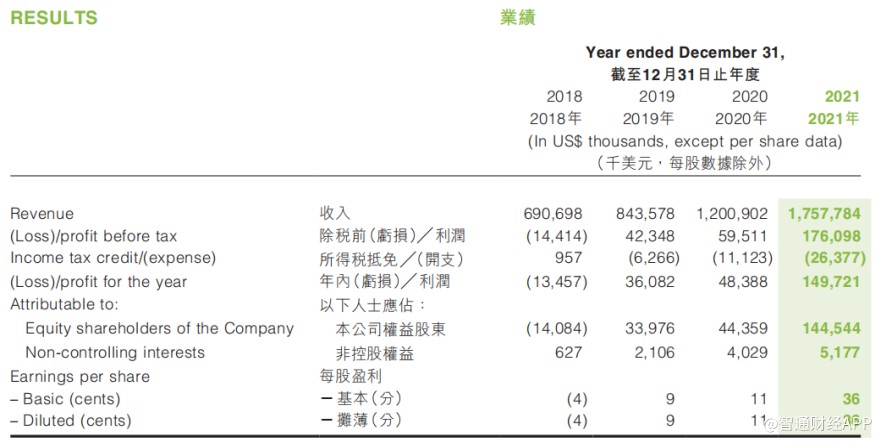

2018年至2021年,公司营收由6.91亿美元增长至17.58亿美元,期间年均符合增长率达到36.53%。2019年泉峰控股实现扭亏为盈,净利润由2019年的0.36亿美元增长至2021年的1.5亿美元,期间年均复合增长率达到60.8%。

较快的业绩增速,却撑不起泉峰控股30倍PE的估值水平,是否预示着泉峰控股业绩高增长的可持续性已经悄然生变?

以并购完善品牌矩阵,销售渠道持续扩张

首先回顾泉峰控股业务增长的驱动力来自何处。

据智通财经APP了解,泉峰控股的业务为研发、制造、销售及分销电动工具,公司提供知名品牌组合下的全套产品。公司电动工具的目标客户为工业级、专业级及消费级终端用户,而OPE产品的目标客户为高端及大众市场终端用户。公司目前拥有EGO、FLEX、SKIL、大有及小强五个差异化的品牌,覆盖主要地区及细分市场。

根据泉峰控股的业务模式,公司业务规模扩张的基础是产品销量提升,而销量则主要依赖品牌数量的多寡、品牌影响力和销售渠道扩张。过去数年间,泉峰控股在上述三方面都有所建树。

在品牌矩阵搭建方面,泉峰控股于2013年收购了Flex-ElektrowerkzeugeGmbH(一家德国电动工具公司),标志着公司进军欧洲专业级市场。2017年,公司收购北美及欧洲的SKIL及SKILSAW业务进一步完善品牌矩阵。

并购的好处是,泉峰控股可以直接获得新的业务增量,同时也可以利用被收购品牌原有的销售渠道,扩大销售范围。当前泉峰控股主要销售市场为北美和欧洲,通过和Lowe’s、Kingfisher、沃尔玛等销售渠道建立长期合作关系,产品销往100多个国家和地区。

智通财经APP注意到,泉峰控股和Lowe’s的合作粘性在2021年进一步增强。据泉峰控股竞争对手格力博披露的招股书,2021年格力博对Lowe’s的40V贴牌产品原本由其单独提供,后调整为与泉峰集团共同提供,格力博该项业务收入在2021年7-12月持续下降。

随着品牌影响力提升,泉峰控股自有自有品牌销售收入快速增长,OBM(原始品牌制造)业务收入由2018年的4.32亿美元增长至2020年的7.46亿美元。2020年公司OBM业务销售占比达到62.1%。2021年,OBM业务实现收入进一步增长了51.7%至11.32亿美元,占2021年总收入的64.4%。

行业增速放缓+产能饱和,高成长逻辑生变?

泉峰控股销售端增长趋势良好,但根据公司过去近3个月的股价表现,市场并未将更多的“信任票”投给这家公司。其根结之一,是公司销售收入增长,更多的是依赖产品销量增长,产品售价水平短期内暂未完全跟上成本上涨幅度。

智通财经APP注意到,2018年、2019年及2020年,泉峰控股的销售毛利率分别为25.4%、30.3%及30.7%。公司毛利率整体增加主要是由于毛利率整体高于ODM业务的OBM业务占总收入比重增加;高端产品的销售增长;以及生产设施的扩大及运营改善而产生的规模经济及成本下降。

2021年,受原材料成本上涨、汇率波动及国际运输成本上涨的影响,泉峰控股的销售毛利率下滑至28.1%,同比降幅达到2.6个百分点,这意味着泉峰控股过往支撑毛利率上行的措施,并未能完全对冲掉成本费用增加的压力。

对此,泉峰控股在2021年财报中表示,未来公司将通过推出利润更高的创新产品并提高运营效率等措施来提高毛利率。需要注意的是,如果泉峰控股后续新品推广不及预期,投资者势必会更多的将关注点转移到公司产品销量还有多大增长空间。

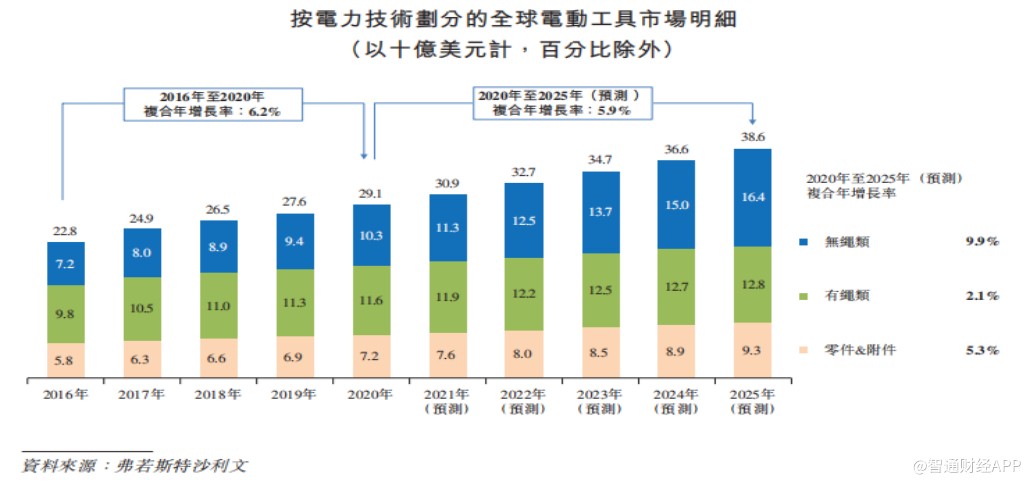

根据弗若斯特沙利文报告,2016年-2020年,全球动力工具市场按6.1%的复合年增长率,从309亿美元增至2020年的392亿美元(按收入计),预计将以5.5%的复合年增长率进一步增长至2025年的513亿美元(按收入计)。

按动力来源划分,全球电动工具的市场规模由2016年的228亿美元增长至2020年的291亿美元,复合年增长率为6.2%,预计2021年至2025年,全球电动工具市场规模将以5.9%的复合年增长率增长至386亿美元。

行业增速温和放缓,可能一定程度降低投资者对泉峰控股未来业绩增速预期。当然,作为电动工具行业头部企业,面对未来百亿美元规模的增量预期,泉峰控股扔可能抓紧扩产能以期分得最大的一杯羹。

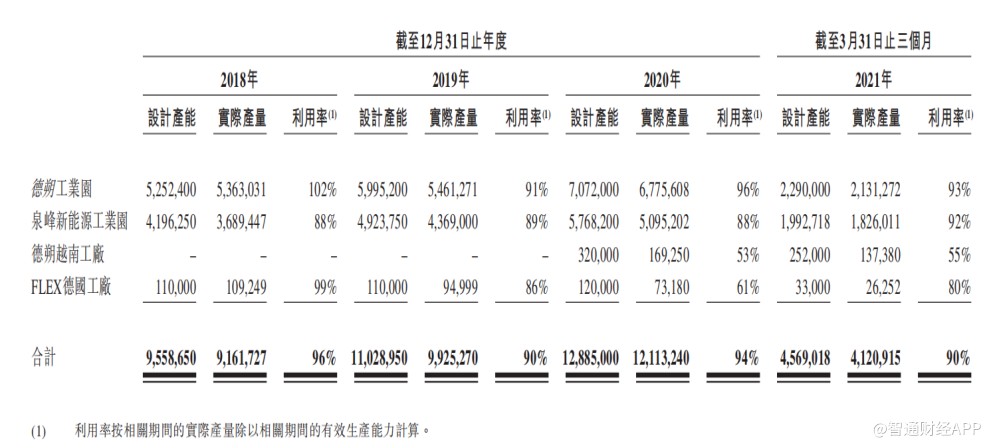

据泉峰控股招股书披露的数据,2018年至2020年,公司设计产能为956万件,到2020年设计产能达到1289万件。2020年,公司产能利用率达到94%。2021年,随着销量持续攀升,泉峰控股的产能利用率或许进一步向100%靠拢。

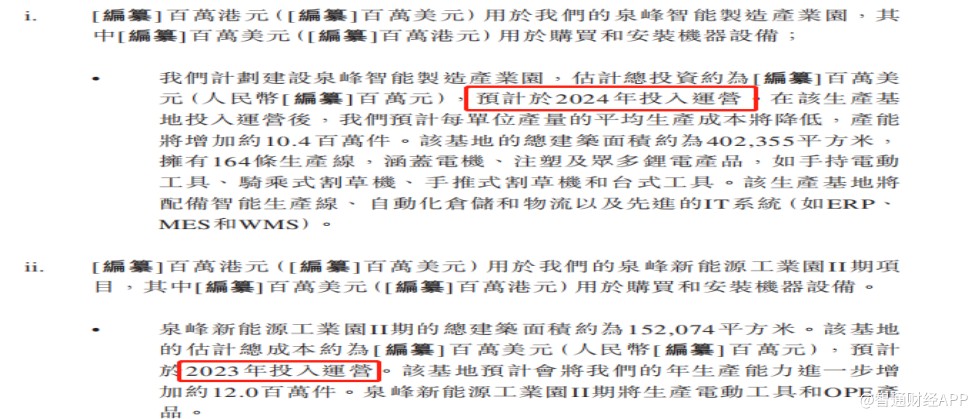

泉峰控股在招股书中披露,公司计划建设泉峰智能制造产业园和泉峰新能源工业园II期项 目。其中,泉峰智能制造产业园预计2024年投入使用,该生产基地产能将增加1040万件。泉峰新能源工业园II期项目预计预计2023年投入使用,该基地将使公司年产能增加约1200万件。

一方面是旧产能利用率接近饱和,另一方面是新产能处于建设期,叠加成本费用增长带来的盈利增长压力,泉峰控股能否在2022年延续业绩高成长不确定性在攀升,因此投资者选择在此时“落袋为安”无可厚非。长远看,泉峰控股的产能“倍增计划”有望打开公司成长天花板,至于成效如何最早也要待到来年,才能给投资者一个准确答案。

扫码下载智通APP

扫码下载智通APP