前澳联储主席:澳联储将继续大幅加息 通胀率很难回到2%

智通财经APP获悉,前澳联储主席Ian Macfarlane表示,澳大利亚的通胀率和利率可能都会“大幅上升”,而最近申请抵押贷款的买房者无法阻止货币政策收紧的进程。

“如果通胀率最终落到2%,我会很惊讶,”Macfarlane周三在一个活动上回答物价增速是否会回到澳联储2-3%的目标区间时表示。“3%、4%或5%会更有可能。显然,利率将不得不大幅提高。”

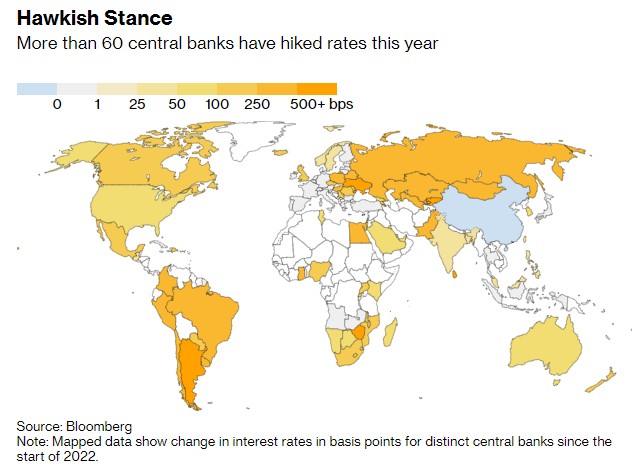

此外,Macfarlane还表示,澳联储在周二时将现金利率上调50个基点至0.85%的激进做法是正确的。这是自2000年以来的最大涨幅,澳联储也加入了全球其它50多个激进央行(包括美联储)的行列,在今年内曾一次性加息至少50个基点。

今年已有60多家央行提高了利率

目前,由于乌俄间的冲突破坏了商品、食品和燃料的供应链,世界各央行都在努力遏制不断恶化的通胀。因此,可能需要采取比预期更严厉的政策,才能让通胀回到目标水平。但Macfarlane表示,澳洲负债累累的家庭可能会限制澳联储将利率上调至紧缩性的水平。他指出,市场预期12月前现金利率将超过3%,而经济学家预期现金利率将略高于2%,两者之间存在差异。

而在澳洲,三分之一的澳大利亚家庭拥有自己的房子,另外三分之一的人选择租房,还有三分之一的人利用抵押贷款买房。在借款人中,大多数抵押贷款都是在一段时间前取得的,借款人通常会提前两年多的时间还清贷款。Macfarlane说:“当利率上升时,澳大利亚的家庭基本上会选择继续偿还贷款,而不是提前偿还贷款。”“我想说的核心观点是,你不能让抵押贷款的借款者来决定央行加息的幅度。央行不能被边缘借款人所挟持。”

然而,他补充说,这并不意味着澳大利亚央行可以忽视房地产市场的发展。澳联储将密切关注住房市场,这是货币政策传导的一个重要渠道,在采取紧缩政策期间会抑制消费。Macfarlane说:“在某种程度上,他们可能会在达到降低通胀所需的利率水平之前取消加息。”另一方面,如果不那么激进的紧缩政策对消费和通胀产生了“非常大”的影响,那么澳联储可能不需要大幅加息。

Macfarlane还指出,这一次,澳大利亚的银行非常迅速地给出了它们对利率将上调多少的估计,这其中可能涉及一些自身利益。他说:“银行会查看他们已接受的抵押贷款情况,如果利率上升到一定程度,那么这些借款人的抵押贷款服务成本就会上升。”他说:“所以银行们会发出澳联储不能再提高利率的信号。在现实中,他们不希望利率高于某个水平,因为这可能会给他们带来问题。”

据了解,澳洲的主要银行在周三将房贷可变动利率部分上调50个基点。周二,澳联储在其6月份的政策会议上宣布加息,加息幅度创下22年来的最高水平,以抑制飙升的通胀。其强硬程度让市场为之震惊。澳大利亚联邦银行、澳大利亚国民银行和澳新银行都选择从6月17日起,将抵押贷款利率上调50个基点。

而在上个月,上述银行也以类似的方式回应了澳联储加息25个基点的决定。而西太平洋银行则在澳联储周二做出决定后不久,成为首家将住房贷款利率上调0.5%的银行,自6月21日起生效。

澳大利亚国民银行、澳大利亚联邦银行和西太平洋银行周三还宣布,对于活期的储蓄账户,其存款利率为每年2.25%,而澳新银行则表示,其正在评估其利率。

扫码下载智通APP

扫码下载智通APP