兴证海外:高伟电子(01415)中期业绩大幅增长,静待苹果新品放量

本文来自微信公众号“兴证海外研究”,作者为龙雷。

2017年中期业绩发布:高伟电子(01415)1H2017收入3.2亿美元,同比增长5.9%,毛利3140万美元,同比增长26.3%,净利润921万美元,同比增长252.8%。EPS 0.01美元,拟派中期股息每股1.72港仙。

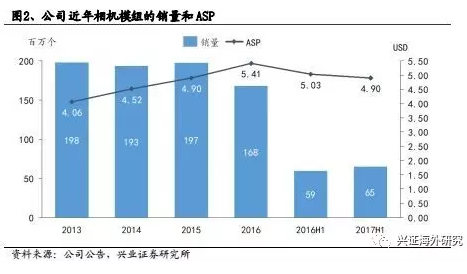

相机模组收入同比增长6%。手机相机模组是高伟电子的主要收入来源,1H2017相机模组收入占总收入的99%。公司1H2017共销售64.6百万个相机模组,同比增长8.9%,其中对大客户Apple和LG的交付量分别增加12%和19%。值得一提的是公司对LG产品的平均售价提升。

市场需求萎缩,光学部件销量下滑亏损扩大。因为DVD市场需求萎缩和相机用红外滤光片销量下滑,光学部件业务1H2017出货42.0百万件,较去年同期72.8百万件出现较大下滑;实现收入289.7万美元,同比下降12.9%;分部亏损66.3万美元,较去年同期亏损扩大4.5万美元。因收入占比极小,因此该业务对公司整体表现影响十分轻微。

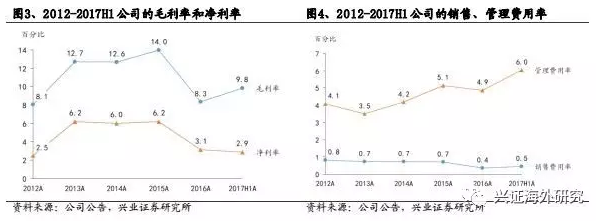

毛利率改善,管理费用率季节性走高。1H2017公司毛利率9.8%,较1H2016提高1.6个百分点,净利率2.9%,较1H2016提高2.0个百分点。管理费用率季节性走高至6.0%,但与1H2016相比下降1.2个百分点,主要原因是公司收入具有较强的季节性,而管理费用的支出全年较平稳。

资本开支同比减少,在手现金充裕。1H2017公司资本开支共8.1百万美元,与1H2016的26.0百万美元相比大幅减少。上半年资本开支主要用于购买设备生产更加精密的FC摄像头模组,公司2016全年资本开支43.4百万美元,2016上半年资本开支占全年的60%。公司于2017年6月30日的现金及现金等价物为36.9百万美元,足以应对营运需求,支撑未来资本开支。

投资建议:公司从2009年起一直是苹果前置镜头的主要供应商,与苹果保持着良好的合作关系,在下半年苹果新品的需求带动下,全年业绩有望保持乐观。

风险提示:相机模组竞争激烈,客户较为集中。(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP