中化化肥(00297):业绩盈喜,股价“难肥”

一则大盈喜,似乎仍不足以帮助中化化肥(00297)摆脱股价的疲弱之态。

7月13日晚间,中化化肥发布了盈喜公告,公司预期2022年上半年公司归母净利润同比增长40%-60%。

公告显示,上半年中化化肥的盈利规模大幅增长,原因有五:其一,公司强化战略采购,发挥供应链优势,获取稳定优质货源,以保障工农业生产需求;其二,优化产品结构,加速推进差异化战略,实施研产销一体化,推动产品毛利提升;其三,发挥资源优势,确保安稳长满优运行;其四,加强同控股股东的内部战略协同,协同销售同比实现大幅增长;其五,受益粮食价格上涨带动化肥产品毛利率走高。

透过公告,再结合外部环境来看,不难发现上半年中化化肥可谓是占据了天时地利人和。一方面,俄乌冲突令后疫情时代本就处于紧平衡状态的化肥更为紧缺(俄罗斯是全球前三大钾肥、氮肥、磷肥出口国),国际范围来看主要化肥品种均有不同程度的涨价;另一方面,得益于中化化肥的规模化优势,且研产销一体化的模式更是进一步强化了公司的盈利能力。

尽管业绩驶上了快车道,但中化化肥的股价仍然不温不火。7月14日,中化化肥股价高开后盘中涨幅收窄,截至收盘报1.09港元,涨幅3.81%。次日,中化化肥未能延续股价升势,收盘报1.04港元,跌幅4.59%,已抹平盈喜公告发出后的股价涨幅。

业绩驶进增长快车道

基本面来看,中化化肥主要业务包括作物营养产品原材料及成品的生产、进出口、分销和零售,提供与作物营养产品相关业务和产品的技术研发与服务,以及从事开采和勘探磷矿、生产饲钙。

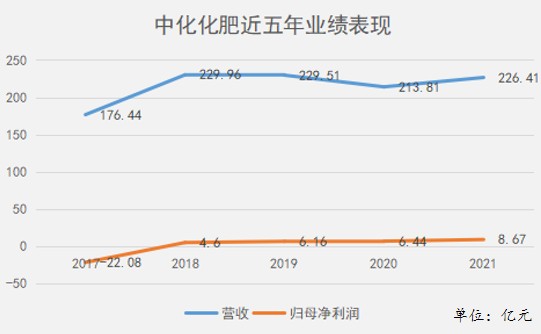

业绩方面,2017-2021年中化化肥实现营收176.44亿元、229.96亿元、229.51亿元、213.81亿元、226.41亿元,净利润-22.08亿元、4.6亿元、6.16亿元、6.44亿元、8.67亿元。

透过数据可以看到,中化化肥的业绩具备一定波动性。其中,公司营收于2018年创下近年来高点,次年增长便停滞了。2020年,受疫情等因素影响,公司的营收规模有明显收窄,至2021年则已重归增长势头。

盈利方面,自2018年后中化化肥的归母净利润数据一路上扬,至2021年达到阶段性高点。

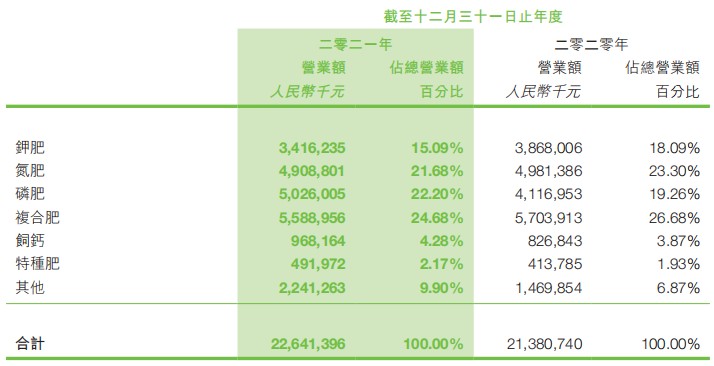

拆分结构来看,中化化肥的收入来源包括钾肥、氮肥、磷肥、复合肥、饲钙、特种肥、其他产品。2021年,中化集团钾肥业务实现销量169万吨,氮肥业务实现销量287万吨,磷肥业务实现销量194万吨,对应钾肥、氮肥、磷肥的收入约为34.16亿元、49.09亿元、50.26亿元,占收入比重为15.09%、21.68%、22.2%。

同期,复合肥业务分别实现收入55.89亿元,占收入比重24.68%。

对照2020年数据,可见2021年中化化肥的钾肥、氮肥、复合肥产品收入均有所收窄,磷肥产品收入则同比增长了22%,为公司业绩增长贡献了主要增量。

在收入规模回升至近年来高点的同时,中化化肥的归母净利润数据亦同向增长,并创下近年来最高水平。

另外,值得一提的是,在规模扩容的同时,中化化肥亦有意识地缩减了低毛利产品的销量,并侧重推广高毛利产品。财报显示,2021年公司减少了低毛利业务共123万吨,其中硫磺18万吨,通用型氮肥87万吨,通用型磷肥18万吨。同期,特种肥和各类差异化产品销量同增32%至139万吨,其中特种肥销量10万吨,增长11%;差异化复合肥销量90万吨,增长41%;差异化氮肥销量26万吨,增长18%;新型磷肥销量13万吨,增长45%。

结合公司此次盈喜公告来看,中化化肥在2022年H1仍在进一步推进产品结构的优化,叠加外部环境的利好,无怪乎公司的盈利能力持续向好。

行业景气持续性可期

全局来看,中化化肥业绩抬头其实只是化肥行业里的一个缩影。纵览A/H股,近两年来实现戴维斯双击的标的比比皆是。

也因为此,若要判断具体标的后续的业绩轨迹,一个重要的前提条件在于对整个化肥行业所处的位置有大致的了解。

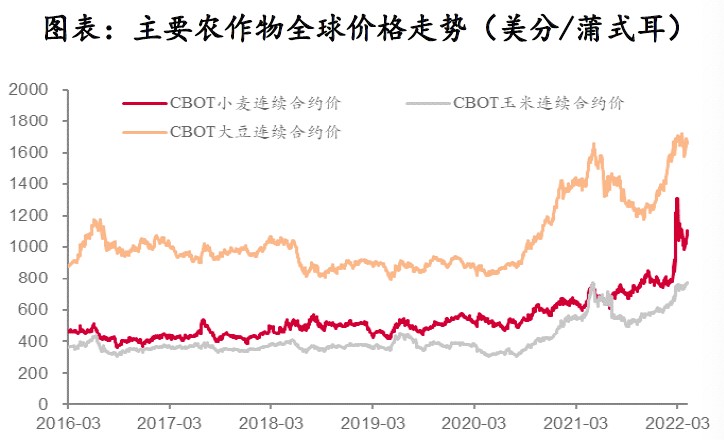

回顾这一轮化肥景气周期,时间轴可以向前追溯至2020年。彼时,全球农产品需求强劲复苏,而2021年夏季北半球干旱导致供应减少以及主要出口国收紧,更是进一步推升了农产品价格上升趋势。

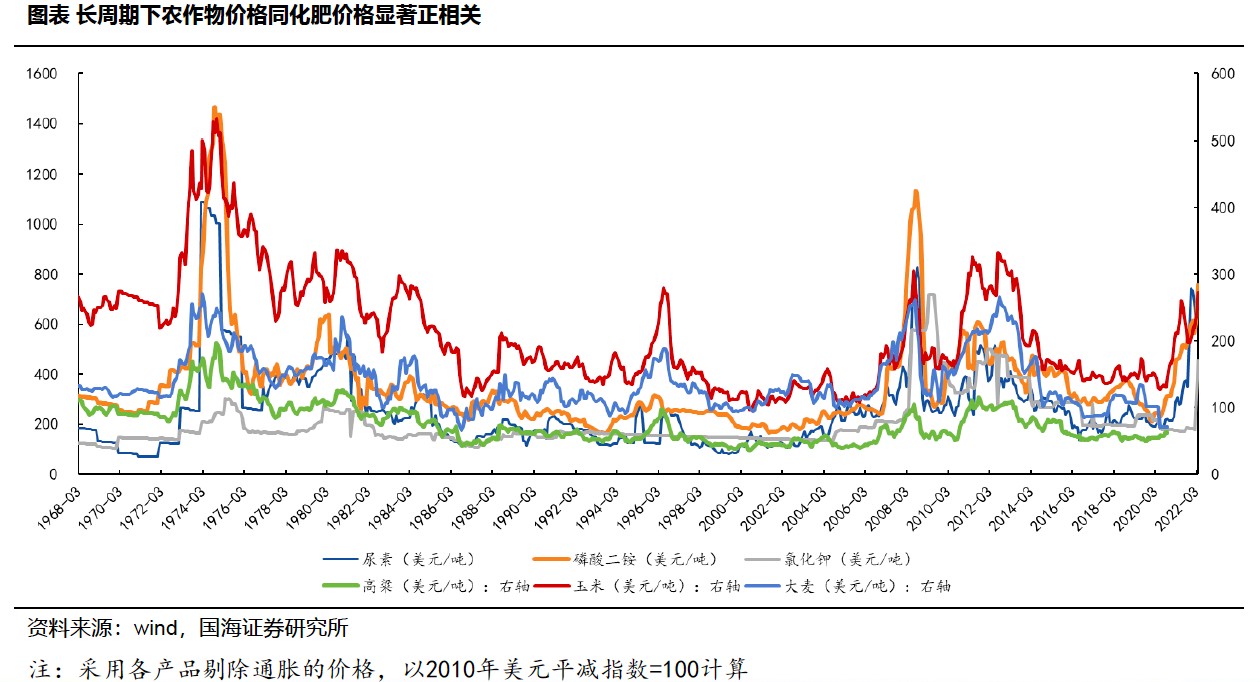

一直以来,农作物价格同化肥价格具有显著正相关性。2020年至今全球农作物价格普遍上涨,直接刺激了化肥需求。同时由于化肥行业在供给端经过多年去产能后,化肥处于供不应求状态,价格随之上行。

更不消说,事件性的扰动更是为本就处于上升趋势的化肥价格添了一把火。今年年初爆发的国际地缘政治冲突,俄乌相继禁止出口部分农产品,且运输途径受阻,全球农产品短缺进一步加深,化肥价格则继续冲高。

不过,即便是排除俄乌冲突的干扰,全球范围看化肥价格的走高也在所难免。根据联合国数据,全球人口在过去十多年内军保持每年1%以上的人口增长率,至2030年全球人口有望达到83.85亿,人口的持续增长对粮食产量提出了更高的要求。

另据联合国粮农组织统计,未来全球耕地面积增长空间有限,极限面积可能在120亿亩。鉴于粮食产量的提升高度依赖农资品的持续投入,全球肥料需求刚性,且长趋势下肥料单位消耗量料将逐步走高。

具体品种方面,钾肥的主要出口国为俄罗斯和白俄罗斯,两者合计掌握全球40%的钾肥出口量,在地缘政治冲突迟迟未消弭的背景下,钾肥的供需缺口或将长期存在,因此价格有望维持在高位。

磷肥的供需结构同样不乐观。国际方面,根据IFA数据,全球未来5年磷肥产能将增长360万吨,大部分位于非洲和EECA地区,且已过投产高峰期。而从全球贸易流向上看,至2018年出口中心逐步转向中国、北非和中东;进口中心逐步转向东南亚、北美等地区。

国内方面,根据磷复肥工业协会“十四五”磷肥行业的主要发展目标,到2025年磷肥产能每年不超过2000万吨,一铵和二铵行业未来五年内新增产能均约为30万吨。另据百川盈孚数据,截至2022年3月我国磷酸一铵、磷酸二铵的有效产能分别为1893万吨/年和2205万吨/年,较2017年分别下降28.1%和15.2%。

在全球供给趋缓,同时国内新增产能有限的背景下,相关化肥厂商无疑会在未来很长一段时间内继续享受磷肥的价格红利。

回看中化化肥,公司作为行业头部企业,产品涵盖氮磷钾肥等各类品种,在行业景气背景下,未来业绩料仍存在进一步上行动能。不过,就股性来看,公司的弹性欠佳,尽管近两年来A/H股化肥标的股价普遍有所表现,但中化化肥的股价仍处于底部横盘之中。

“机会是跌出来的”,股价低位、业绩高升,亦为投资者提供了一定的安全边际。对于保守型投资者而言,中化化肥或许不失为一个可纳入股票池的选择。

扫码下载智通APP

扫码下载智通APP