美国已经衰退了吗?一文详解GDPNow模型

投资要点

下周美国二季度GDP初值即将出炉,继一季度之后,二季度美国经济增速是否会继续为负是市场较为关心的话题。我们在本文聚焦亚特兰大联储GDPNow模型,并试图自下而上探讨美国当前经济究竟如何,以供投资者参考。

Q1:GDPNow是什么?

联储随着宏观数据陆续发布进行高频调整的GDP预测模型。

局限性:纯数学模型,无法捕捉模型数据之外变量的影响。

Q2:GDPNow的观察框架如何构成?

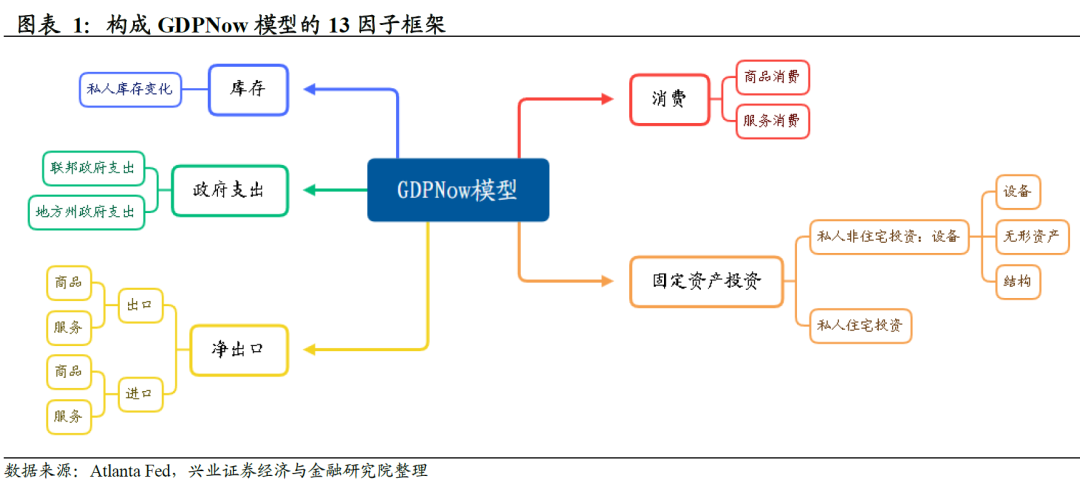

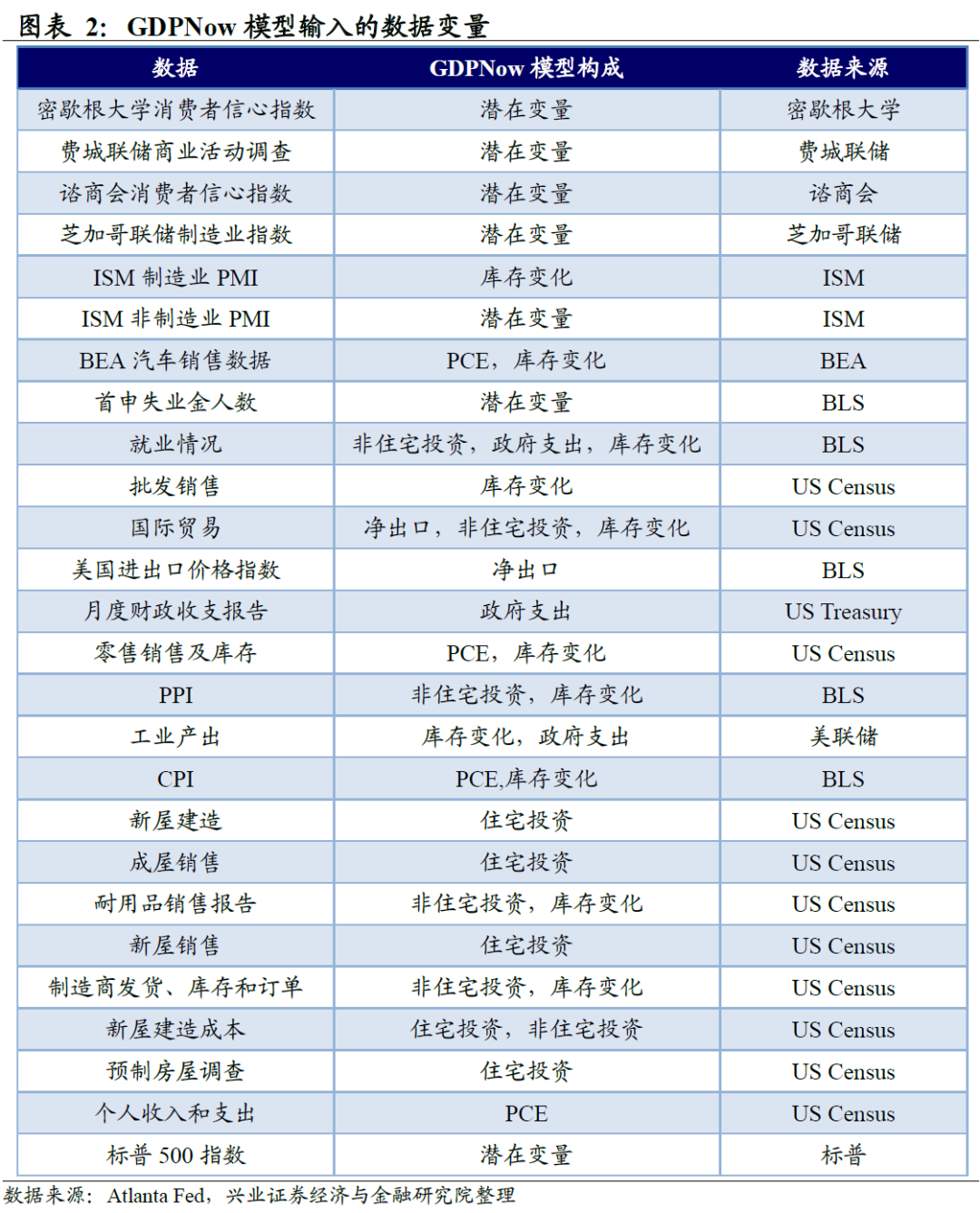

与BEA的GDP支出法相似,GDPNow模型框架由5部分13因子构成;输入数据范围包括近30个宏观月度高频数据。

GDPNow模型通过贝叶斯向量自回归(BVAR)、桥梁方程(bridge equation)等机器学习方法和模型,将高频数据输入模型进行预测。

Q3:GDPNow的预测准确性如何?

对于单期预测来说,随着真实数据公布的临近,预测值越来越准确;

长时间维度来看,模型准确度较高,误差较小。

Q4:关于二季度GDP,GDPNow告诉了我们什么?

GDPNow最新模型显示,美国二季度GDP增速预测为-1.6%,其中消费、住宅投资和库存变化拉动多次下调。

住宅投资:利率上抬叠加需求内生动力减弱,地产市场逐渐降温。

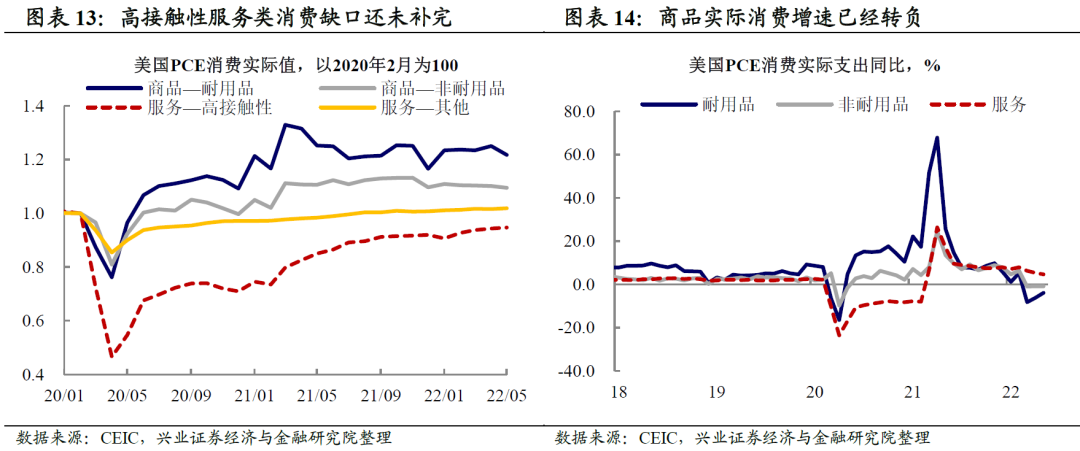

消费:剔除价格后的商品消费增速转负,服务仍有缺口。

库存:零售商库存出现积压,或将逐渐从“被动补”进入“主动去”。

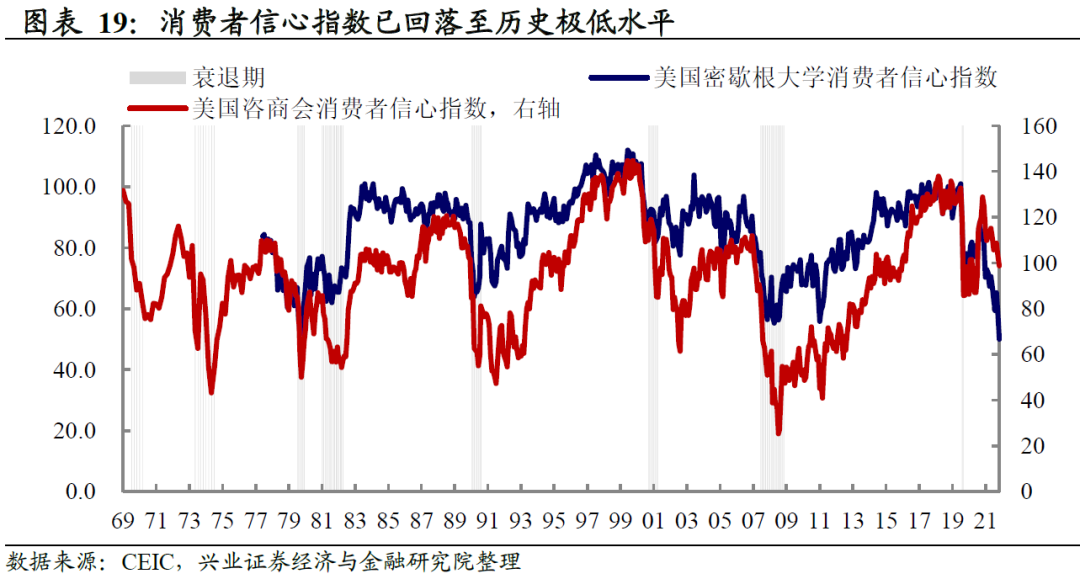

软指标:经济景气及消费者信心大幅下行,市场衰退担忧加剧。

展望:美国经济确已进入下行通道,本轮衰退概率不低,年内或仍有安全垫。

风险提示:GDPNow预测模型误差超预期,美国经济下行速度超预期。

正文

Q1:GDPNow是什么?

GDPNow是联储随着宏观数据陆续发布进行高频调整的GDP预测模型。GDP增速是衡量经济活动的关键指标,然而,GDP数据的发布往往有频率低(季度数据)、较为滞后(滞后一个月左右)的特点,投资者无法及时通过GDP数据获得对于当前经济的判断。为了应对这个问题,亚特兰大联储搭建了GDPNow模型,通过即时发布的更为高频的宏观指标搭建对当期GDP的预测模型,每月至少更新6-7次。

GDPNow的局限性在于它是一个纯数学模型,无法捕捉数据之外的影响。与“forecast”不同,GDPNow采用“nowcast”(临近预测)的方式,通过输入真实宏观数据变量,采用与美国统计局BEA相似的方法来估算当期的GDP增速。时间范围来看,GDPNow对当期GDP的预测开始于GDP数据公布的约90天前,结束于GDP初值公布的最后一个相关宏观数据公布日。GDPNow的预测过程为输入变量(高频宏观数据)并生成结果,是一个不经过人为调整的纯数学模型,因此它不能捕捉到模型以外的影响因素,比如2020年初疫情的影响。

Q2:GDPNow的观察框架如何构成?

与BEA的GDP支出法相似,GDPNow模型框架由5部分13因子构成。GDPNow模型构成为GDP支出法的五部分,分别为消费、固定资产投资、政府支出、净出口和库存变化,每一部分分别由几个细分项构成,因此GDPNow模型共有13个因子。输入前期GDP模型中的13个因子后,通过贝叶斯向量自回归(BVAR)模型即可获得高频数据公布前的初步预测。

随着高频数据的逐渐出炉,GDPNow模型输入数据并调整预测。在初步预测的基础上,GDPNow会进行多次动态调整,在公布月度数据后,输入新的数据从而调整GDP预测结果,这样的动态预测模型被称为“nowcasting model”。GDPNow模型相关的宏观数据基本与GDP支出法中的五大框架对应,比如新屋成屋销售对应固定资产投资,制造商发货、库存和订单对应库存变化等等。除了这些指标外,一些软指标比如PMI、消费者信心指数等也被纳入了GDPNow模型的考量,作为潜在变量,也会影响GDPNow预测的结果。

Q3:GDPNow的预测准确性如何?

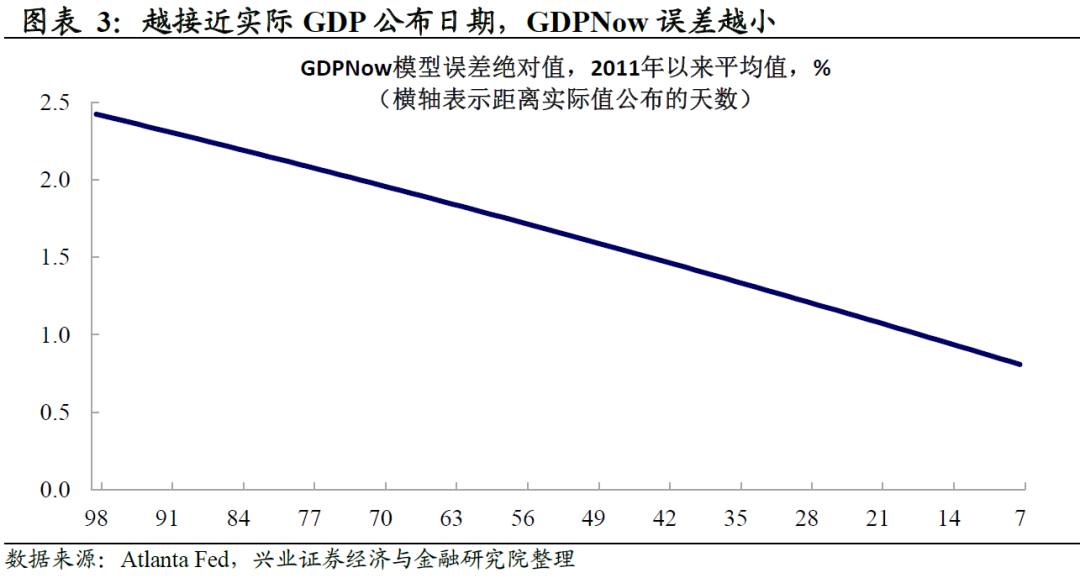

对于单期预测来说,随着真实数据公布的临近,预测值越来越准。与多数预测相似,GDPNow模型也呈现随着GDP初值公布时间临近,误差越来越小的情形。随着时间的推移,模型输入可得变量越来越多,其对于当期预测的准确度会逐渐提升。从2011年以来的预测结果来看,模型初始预测的误差平均值接近2.5%,随着GDP公布日期的临近,误差逐渐收窄——距离真实GDP初值公布7天时,GDPNow近11年来的平均绝对误差可降至0.8%左右的水平。

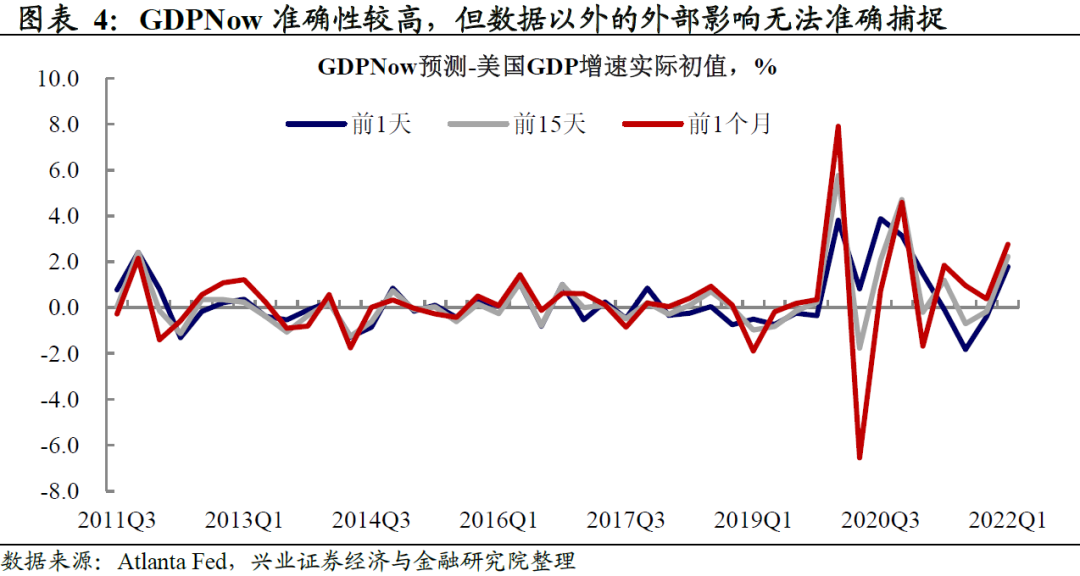

长时间维度来看,除了疫情等外界因素影响时期外,GDPNow准确性较高。从2011Q3到2022Q1,GDPNow 预测终值的平均绝对误差(MAE)为0.84 %,预测的均方根误差(RMSE)为1.25%,模型准确度较高。然而,纯数学模型的局限性也使得在外部因素主导的宏观波动较大的时期(比如疫情影响下的砸坑和反弹),GDPNow模型无法捕捉数据之外的变量从而对模型进行调整,因此会与实际值有较大偏差。从预测结构与真实GDP对比结果来看,2019年及之前的年份,由于外界影响因素较小,GDPNow预测准确性较高;疫情以来预测的误差有所扩大,但随着后续模型逐渐的自我修正,误差可能会逐渐缩小。

Q4:关于二季度GDP,GDPNow告诉了我们什么?

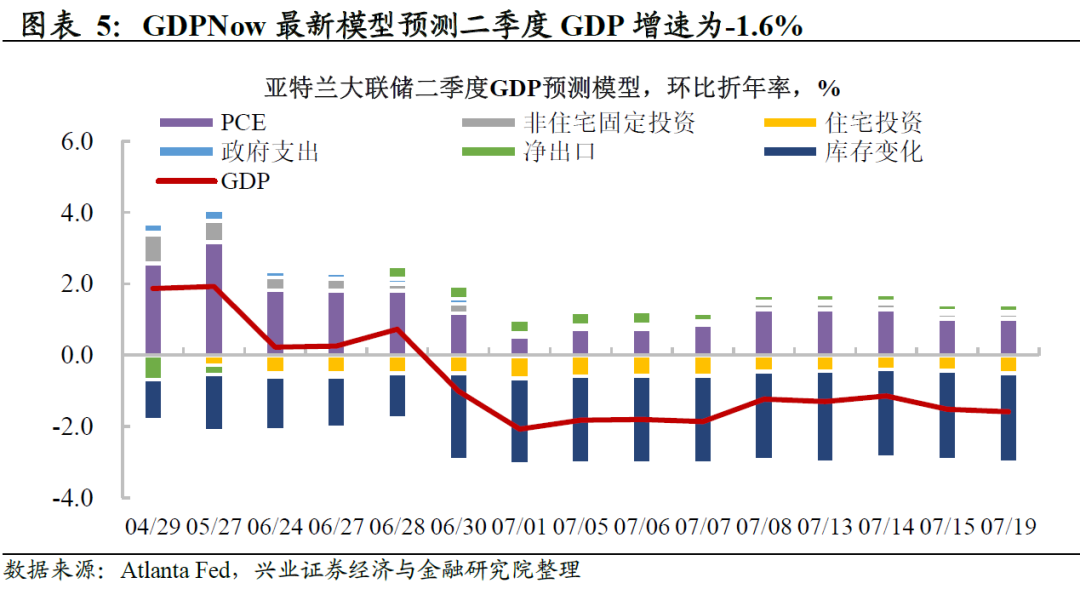

GDPNow最新模型显示,美国二季度GDP增速预测为-1.6%。根据亚特兰大联储于7月19日更新的模型结果显示,美国二季度GDP增速预测为-1.6%,其中住宅投资和库存变化贡献为负,分别为-0.5%和-2.5%。消费的拉动也大幅收窄,从3.28%降为当前的1.02%。

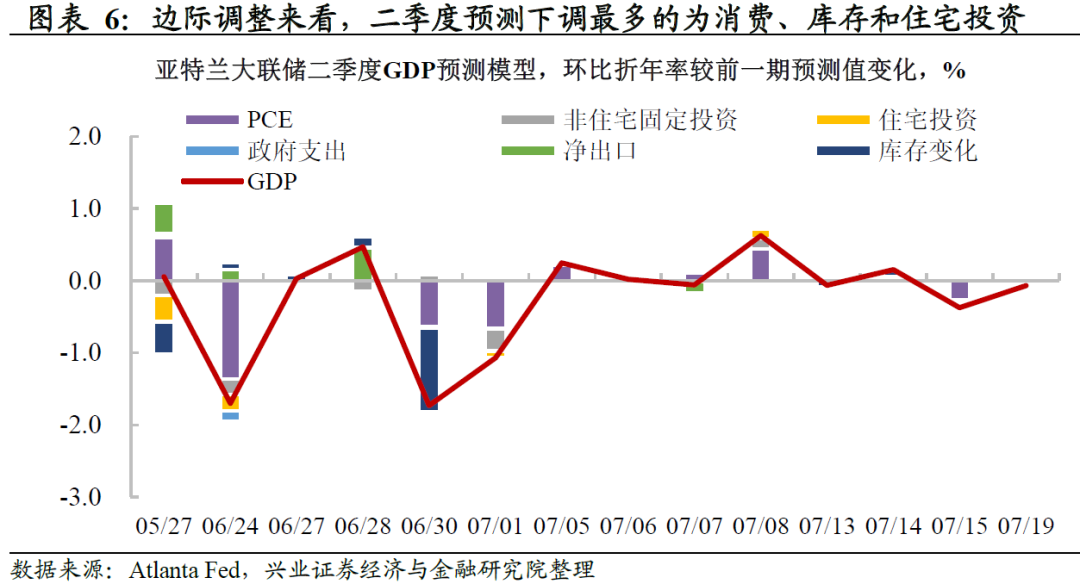

模型实时调整情况来看,消费、住宅投资和库存变化拉动多次下调。从4月末至今的二季度GDPNow模型结果来看,5月新屋销售数据、5月PCE和6月ISM制造业PMI数据公布后,模型对住宅投资、消费和库存变化下调明显,对二季度美国GDP增速的预测从1.9%一度下调为-2.1%。6月非农数据公布后,预测结果才有了明显上调。当前最新预测二季度GDP环比折年率-1.6%,为BEA公布GDP初值数据前的倒数第二次预测结果。

住宅投资:利率上抬叠加需求内生动力减弱,地产市场逐渐降温。美国房地产市场经历了2020年-2021年地产热,2022年开始有明显的降温。疫后美国地产热的基础主要有二,其一是扩张性的货币政策降低了利率,刺激了购房需求;其二是疫情使得更多家庭选择在较为偏远的、人口密度低的区域居住。由于供应限制, 2021年开始销售下滑但房价仍高。但进入2022年,虽然地产仍是供不应求,但需求开始降温——居家办公需求下降,利率上行预期对购房需求产生进一步冲击。当前美国新房和二手房销售量已经回落至2019年的水平,且新屋开工和房地产市场景气指数也明显下行。往后看,较低的贷款成本和居家办公的需求减弱,美国住宅投资可能将面临持续降温的压力。

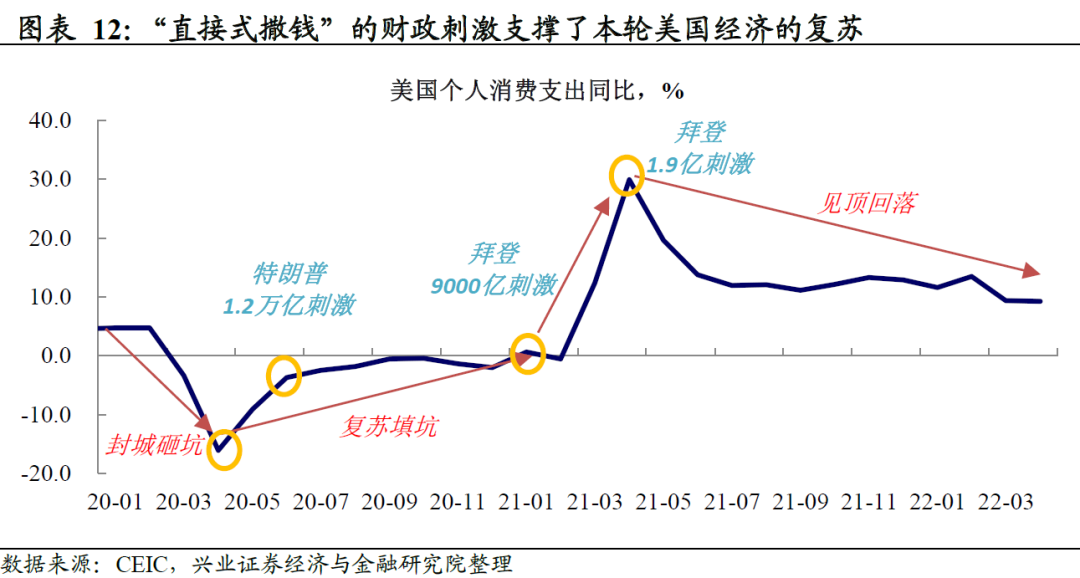

消费:剔除价格后的商品消费增速转负,服务仍有缺口。5月PCE数据来看,实际个人消费支出环比不及预期且明显下行,数据公布后GDPNow也大幅下调GDP预测中的PCE分项,二季度GDP预测开始转负。今年以来随着财政刺激的退出,美国消费进入见顶回落的区间。分类别来看,在去年高基数的背景下,美国商品的实际消费同比增速已经转负,而服务消费尤其是高接触的服务消费仍有缺口,服务消费增速仍然为正,但斜率放缓。往后看,高通胀下的价格高企正逐渐对需求构成制约,而美联储的快速收紧也会明显影响需求的释放。美国需求回落或将形成“肥尾”,慢撒气或将主要依靠服务类消费缓慢填坑,斜率主要取决于“低技能”劳动力回归的速度。

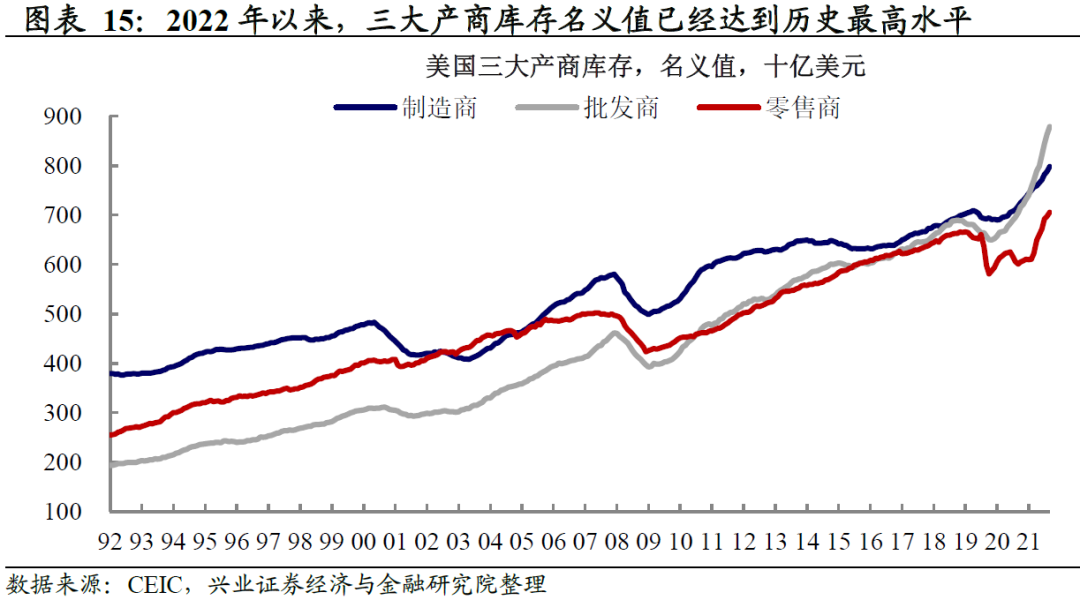

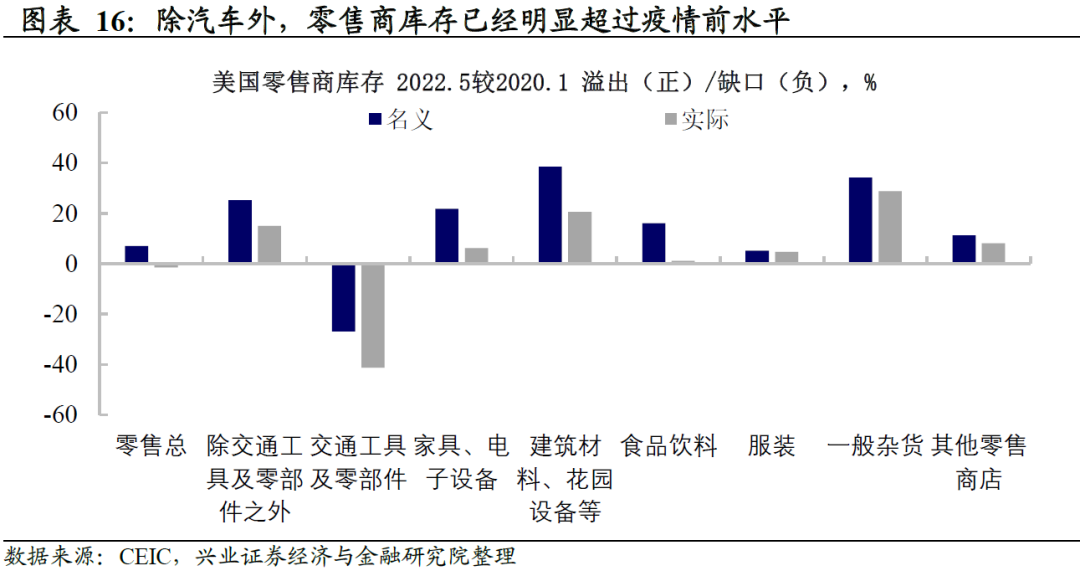

库存:零售商库存已出现积压,或将逐渐从“被动补”进入“主动去”。2022年以来,随着劳动力的逐渐补充和供应链的持续缓解,零售商和批发商库存得到快速补充,三大产商库存名义值均已回补至历史最高水平。然而,微观层面来看,沃尔玛、塔吉特等大型零售商企业一季报普遍报告了库存积压的问题。当前零售商库存水平来看,除了汽车行业由于供给问题迟迟无法补库完全,其他行业的库存水平均已大幅超过疫情前的水平。因此,下半年随着消费需求的降温,美国库存回补速度可能会逐渐放缓,零售商可能会开启主动去库存的周期。在这个过程中,库存变化可能会负向拖累GDP增速。

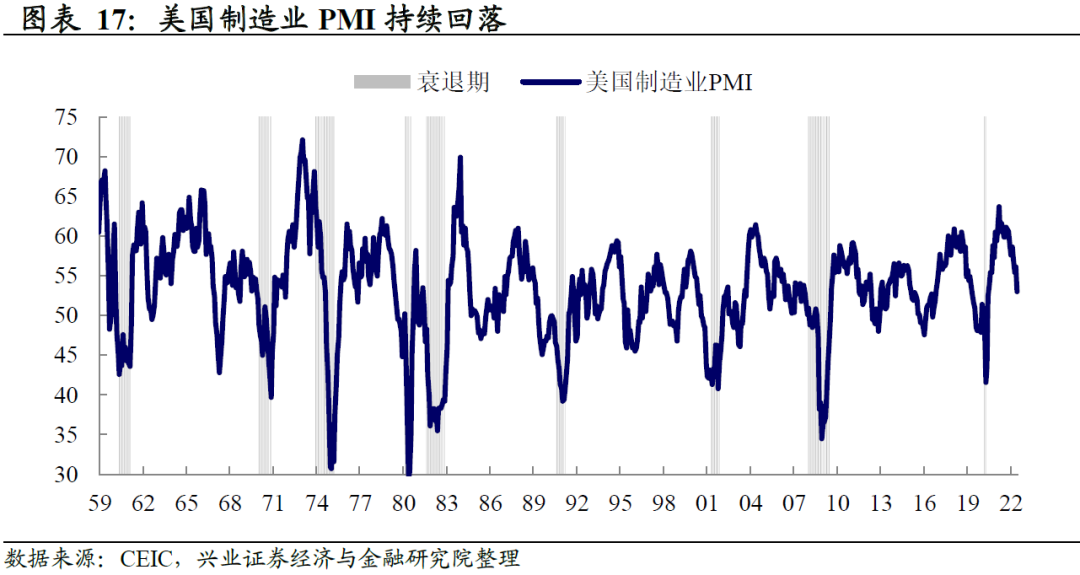

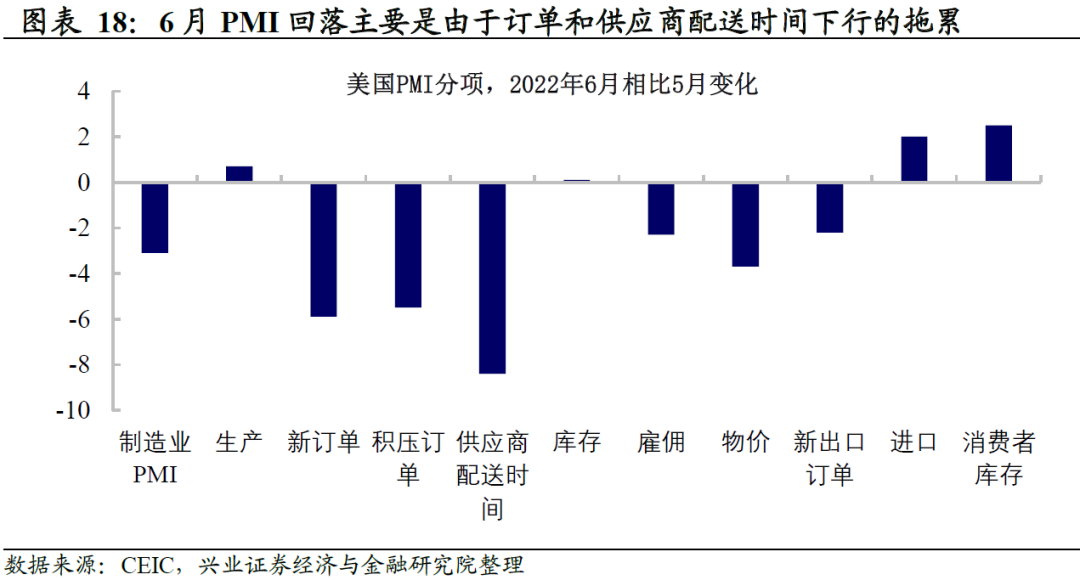

软指标:当前美国软指标大幅下行,市场衰退担忧加剧。6月制造业PMI再次超预期下行,已回落至53的水平;密歇根大学消费者信心指数也回落至历史极低水平,甚至低于前几次衰退时期。消费者信心指数的下行与当前高企的通胀对需求的制约关系密切,且随着居民通胀预期的走高,消费者信心逐渐回落。拆分6月PMI来看,本月PMI的下行主要是新订单、积压订单和供应商配送时间下行的拖累,其中积压订单和供应商配送时间的下降对应供应链和物流的逐渐恢复。

美国经济确已进入下行通道,本轮衰退概率不低,年内或仍有安全垫。综上来看,美国内生动力已确认下行,消费、投资等指标或将继续降温;而高通胀压力下联储快速收紧,可能通过股市、房市对居民造成负财富效应,支撑美股(尤其是头部科技股)的低利率环境一旦逆转,则融资成本抬升将给研发支出和回购带来压力。从这个角度来看,美国本轮进入衰退的概率不低。但金融稳定性来看,本轮主要是美国政府代替私人部门加杠杆,所以居民、企业、银行的资产负债表都还较为健康,叠加就业市场仍然强劲,美国面临实质性衰退压力的时间点或在2023年。

风险提示:GDPNow预测模型误差超预期,美国经济下行速度超预期。

本文编选自“泓观卓见”微信公众号,作者:王涵、卓泓等,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP