自研缓慢亏损扩大,市值跌超8成的和铂医药-B(02142)能否靠引进药“翻身”?

自港交所18A开放以来,由于上市门槛降低,不少未盈利的生物企业赴港上市,在二级市场的帮助下,这些企业也得到了迅速的发展。然而上市门槛低,也意味着上市公司的质量在下降,尤其是不少初创型企业,为了加快上市进程,通过licensein的模式,购买核心管线,和铂医药-B(02142)便是如此。

然而靠买的终究经不起市场检验,上市不过两年的时间里,和铂医药股价跌超80%,泡沫也被戳破。

授出产品收入大增,亏损确持续扩大

花钱买管线,自然少不了支出,尤其是还有些早期的自研管线,研发支出也少不了,在花钱买资产以及研发支出双向“烧钱”下,本就没有产品商业化的和铂医药亏损进一步扩大。智通财经APP了解到,2022年上半年公司营业收入为2763万美元,去年同期为221万美元,收入大幅提升的主要为今年4月份,公司将HBM7022授权给阿斯利康,收取2500万美元的预付款,并在达成若干开发、监管及商业里程碑后可收取额外款项最高至3.25亿美元以及特许权使用费。

另外,公司还与Lego Chem Biosciences Inc及映恩生物科技有限公司达成开展抗体药物偶联物(ADC)的合作项目,并据此对外授权两项产品。

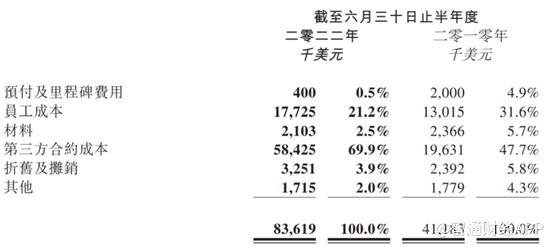

在管线授出的情况下,和铂医药的收入大幅提升,但公司的亏损幅度也由去年同期的亏损6160万美元扩大至上半年的亏损7310万美元。亏损的提升主要源于公司研发开支大幅增加,上半年研发开支为8360万美元,较去年同期增加4240万美元。

值得一提的是,和铂医药的研发开支里,第三方合约成本占比达到69.9%,员工成本仅21.2%,也进一步表明和铂医药的研发实力并不强,对外依赖CRO企业。

研发开支的投入,和铂医药研发管线中引进的两款产品即将步入商业期。财报显示,2022年7月公司完成巴托利单抗针对重症肌无力的期临床试验病人招募;2022年1月,完成特那西普针对干眼的III期临床试验首次期中分析。公司计划2022年下半年提交上述两款产品的BLA申请。

基于上述两款产品即将商业化,和铂医药在2021年启动了临床供应生产设施项目,该设施面积约8500平方米,设计生产规模可达4000升,预计2022年底前投入生产。

除了引进的这两款产品进展较快以外,公司自研的产品基本上处于早期阶段,HBM4003联合PD-1针对黑色素瘤的联合治疗,处于IbII期;针对非小细胞肺癌的联合治疗处于b1期临床试验;针对肝细胞癌的联合治疗已完成I期临床试验的首例患者给药。

引进的干眼用药竞争激烈,巴托利单抗被寄予希望

从上述的分析来看,和铂医药的核心产品无疑为外部引进的特那西普(HBM9036)以及巴托利单抗(HBM9161)。

先说特那西普(HBM9036),该产品主要用于治疗中重度干眼病(DED)的首个及最先进生物疗法,其作用机制为抑制会导致眼晴发炎的TNF-α。

干眼症是一种多重因素引起的慢性眼表疾病,其特征是泪膜稳态丧失,并伴有眼部症状,如炎症、眼表损伤和视力障碍,严重时可出现其他并发症如眼表角化、角膜结疤、可能导致穿孔的微生物感染性或肺感染性角膜溃疡及视力丧失,严重影响生活质量。据弗若斯特沙利文统计,2019年中国约有8600万人患有中重度干眼症,随着人口老龄化加重、电子产品使用增多,患病人数将迅速增长,至2030年将增加至约1.06亿人。

国内治疗干眼症主要依靠人工泪液缓解症状,针对中重度干眼病仅有环孢素滴眼液一款抗炎药物获批,兆科眼科的环孢素A眼凝胶的新药申请于2022年6月获得NMPA受理,整个领域仍存在着巨大的未满足临床需求。

根据公开数据,在美国使用 Xiidra 滴眼液价格为:60滴554美元,每天2次,因此月费用为554 美元。临床推荐使用42或者84天,即三个月。根据中美的市场差异,假设环孢素获批后定价为700元/月,假设渗透率为 1.5%,按照我国8000万干眼症患者计算市场容量约为25.2亿元。

基于国内干眼用药市场潜力巨大,医药巨头也纷纷加入其中。比如,恒瑞医药(600276.SH)从Novaliq公司引进的CyclASol(0.1%,环孢素A制剂)、亿胜生物科技(01061)从Mitotech公司引进的SkQ1(心磷脂过氧化的抑制剂)滴眼液、李氏大药厂(00950)从RegeneRx公司引进RGN-259(以胸腺素β4为活性成分的无菌、无防腐剂新型治疗肽滴眼液)、维眸生物自主研发的第二代LFA-1拮抗剂以及康哲药业(00867)代理太阳药业Cequa®(0.09%,环孢素纳米胶束水溶液)治疗干眼症的机制均属于抗炎治疗等,并且这些企业的临床进展相差无几。

虽然目前国内环孢素市场竞争相对宽松,但是随着这些企业的获批上市,市场竞争压力也将愈加激烈。成立仅仅6年多的和铂医药要如何从中取胜,亦是不小的难点。

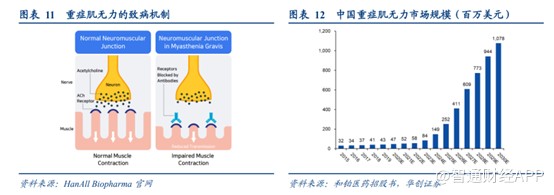

再看公司的巴托利单抗(HBM9161)。该产品于2017年从HanAll取得独家许可,以于大中华区开发巴托利单抗。智通财经APP了解到,巴托利单抗实际上是一项新型全人源单克隆抗体的设计,用于结合及抑制特定新生儿晶体片段受体FcRn。作为大中华区所开发的第一款FcRn抑制剂,2021年获得重症肌无力适应症的首个“突破性治疗”认证。

为了加快产品上市,和铂医药的巴托利单抗申报的适应症为重症肌无力、免疫性血小板减少症、甲状腺相关性眼病、重症肌无力及视神经脊髓炎谱系疾病等罕见病。其中,针对重症肌无力适应症,该产品已经有望在2023年上市。

2021年12月17日,Vyvgart(efgartigimod alfa-fcab)获得FDA批准用于治疗全身型重症肌无力(gMG),这是全球首个获批的FcRn抑制剂。2022年第一季度即实现了约2120万美元的净销售。

我国MG发病率与为 0.68/十万人,约有20万患者。MG患者的一线疗法仍为类固醇,长期使用副作用严重。MG 的治疗扔存在大量未满足的临床需求。据弗若斯特沙利文预测,随着中国重症肌无力的诊断率和治疗率上升,以及创新疗法的推出,市场规模有望迅速增长,于2030年达到10.78亿美元。

理论上来讲,巴托利单抗的上市有望给和铂医药带来不错的经济效益,但能否取得良好的销售收入,仍取决于公司的销售团队。

自研进展缓慢

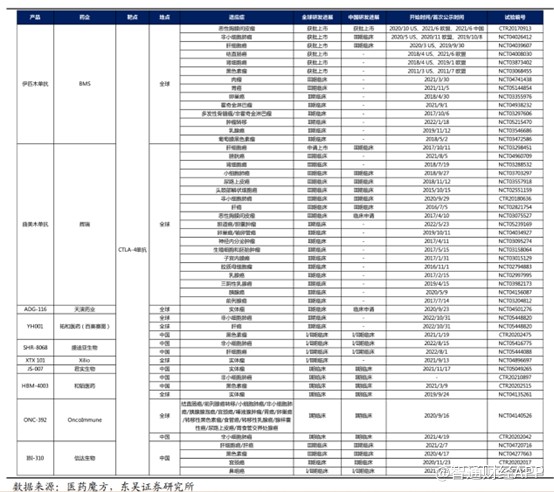

最后看自研部分,目前公司的自研产品品类涉及较多,但多数处于临床I期阶段,最快的为HBM4003,适应症为实体瘤,靶点为CTLA-4,目前该产品单药治疗处于Ib期,联用药则更慢些。

CTLA-4是肿瘤免疫治疗基石靶点之一,因此该靶点药物竞争格局相对激烈。全球范围内目前有2款该靶点产品上市,分别为BMS的CTLA-4单抗 Ipilimumab (商品名:伊匹木;Yervoy) 和康方生物的PD-1 x CTLA-4双抗Cadonilimab(商品名:开坦尼)。

目前,全球范围内可查的涉及 CTLA-4 靶点的在研药物有近百种。2011 年,BMS 的 Yervoy 获批上市,是全球获批上市的第一款CTLA-4 抗体药,上市以来已被批准治疗黑色素瘤、肾细胞癌、结直肠癌、肝细胞癌、非小细胞肺癌和胸膜间皮瘤等6个癌种。根据公开资料,开坦尼双抗于2022年6月29日经NMPA批准,成为首个获批上市的国产双抗,也是全球首款PD-1/CTLA-4 双抗,适用于既往接受含铂化疗治疗失败的复发或转移性宫颈癌患者的治疗。

总体来看,针对CTLA-4这一靶点更多的开发应用于黑色素瘤、肾细胞、结直肠癌等方面,实体瘤相对较少,市场竞争相对宽裕,进展最快的为天演药业,其ADG-116于2020年9月进入临床II期阶段,因此和铂医药的HBM4003有望抢的一席之地。

不过,由于CTLA-4在联用药方面数据表现良好,加上康方的双抗已经上市,因此后续可能会出现不少研发CTLA-4的企业开展联用其他药品实现跨适应症临床研究,届时市场竞争又更加激烈。

而众多企业扎堆的地方,皆有可能遇到医保砍价甚至集采的困境,这对于进展缓慢的和铂医药并不友好。

综合来看,和铂医药的研管线中,目前仅两款引进的产品进度较快,即将步入商业化,尽管干眼症用药市场被认为是大细分领域赛道,但竞争也十分激烈;另外巴托利单抗开展了多个罕见病适应症,不过根据针对重症肌无力这一适应症,目前已上市的企业取得不错的经济效益,但年轻的和铂医药并没有商业化经验,因此如何在竞争激烈的干眼症用药取得一席之地以及巴托利单抗上市后能否取得不错的商业化成果仍待考究。反观其自研产品,目前均处于临床早期,最终能否成功开发仍是未知数。

扫码下载智通APP

扫码下载智通APP