抛售+期货对冲失灵 日本债市流动性恶化至10多年来最差水平

作者:

智通财经 嘉靖

2022-09-29 17:11:50

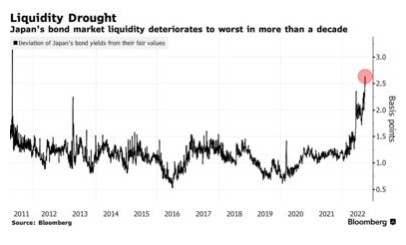

日本债券市场流动性恶化至十多年来最差水平。

智通财经APP获悉,由于市场对海外加息将导致全球经济低迷的担忧加剧,投资者不断从债券中套现,日本债券市场流动性恶化至十多年来最差水平。

一项衡量日本政府债券收益率与模型估值之间偏差的指标本周飙升至2011年4月以来的最高水平,表明几乎没有投资者愿意押注市场混乱最终将恢复正常。

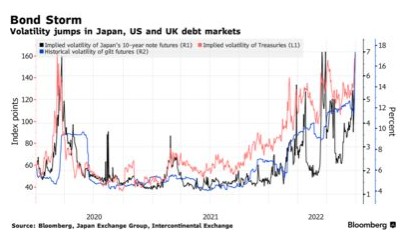

本月,日本国债和其它债券市场出现了流动性压力,投资者开始抛售股票、债券、大宗商品等一切资产,以现金避险。日本央行购买债券削弱了期货与债务之间的联系,进一步加剧了日本债市的流动性恶化。

三菱日联摩根史坦利驻东京高级债券策略师Jun Ishii表示:“我的感觉是,市场和6月份一样出现了功能失调。最麻烦的是期货作为对冲工具的有效性下降,这正在损害市场。”

现金债券与期货之间的价差目前接近三个月来的最高水平。今年6月,日央行购买了最便宜可交割证券,促使涉及债券和期货的套利交易激增,导致所谓的基准价格飙升。

尽管日央行对收益率的上限及其负利率政策正在帮助缓解10年或10年以下到期债券的抛售压力,但长期债券仍面临海外抛售的风险。

日央行行长黑田东彦上周表示,期货和长期债券的波动性不断上升,是市场运转恶化的原因之一。SMBC日兴证券首席利率策略师Chotaro Morita于本周四表示:“如果波动率进一步上升,日本央行可能不得不采取一些行动来维持控制收益率曲线。”

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

通胀担忧未解 英国央行出手只能暂抚市场

2022-09-29 16:18

魏昊铭

丰田汽车(TM.US)8月全球产量同比增长44.3% 销量同比增长3.8%

2022-09-29 16:10

马火敏

全球信贷市场危机四伏!专家提醒关注这些因素

2022-09-28 22:03

马火敏

英国紧急干预债市 30年期英债创史上最大涨幅

2022-09-28 20:04

魏昊铭

资本无处可逃?小摩策略师:发达市场的较长期主权债券具有吸引力

2022-09-28 14:48

庄礼佳

扫码下载智通APP

扫码下载智通APP