抄底良机还是价值陷阱?红星美凯龙(01528)4个交易日累涨20%

2022年以来,红星美凯龙(01528)大部分时间都处于单边下跌通道中。但近期,多头似乎准备组织起一场像样的反攻了。

智通财经APP注意到,最近四个交易日,美凯龙便有2个交易日单日涨幅超过5%。其中,10月6日美凯龙盘中一度涨近20%,收盘报收2.5港元,涨幅10.13%。

不过,尽管短期积累了较大的涨幅,但若以年K线来看,美凯龙年内累计跌幅依然接近30%。

美凯龙股价异动,或与近期的一系列利好消息刺激有所关联。宏观层面,十一假期之前市场迎来地产政策组合拳:一方面,部分城市阶段性放宽首套住房商业性个人住房贷款利率下限;另一方面,央行决定下调首套个人住房公积金贷款利率0.15个百分点,5年以下(含5年)和5年以上利率分别调整为2.6%和3.1%;此外,财政部、税务总局还发布公告明确2023年末前符合条件的居民换购住房可享受个税退税优惠。

地产支持政策频出,中长期看或将刺激家装消费需求。另外,适逢十一黄金周,家装行业亦有催化。根据美凯龙家装数据显示,截至9月底,家装订单与去年同期相比增长3%,预算合同金额同比增长12%。

内外部利好消息共振,无怪乎美凯龙股价顺势“抬头”。不过,后市来看,政策落地效果尚待时日验证,而美凯龙自身业绩仍处在寻底过程中,在基本面未有明确转向信号前,公司的股价恐怕并不具备持续上攻的动能。

基本面艰难寻底

红星美凯龙曾被外界誉为“家具建材流通第一股”,作为国内领先的家居装饰及家具商场运营商和泛家居业务平台服务商,其在业内具有举足轻重的地位。根据弗若斯特沙利文的统计,2020年公司经营商场零售额在连锁家居装饰及家具零售商场行业的市占率达到17.1%。

然而,结合股价和业绩表现来看,美凯龙近年来的日子显然并不好过。就在不久前,美凯龙还交出了一份乏善可陈的中报成绩单。财报显示,今年前6个月,美凯龙实现营收69.57亿元(人民币,单位下同),同比下滑7.3%;归母净利润10.25亿元,同比骤降32.1%。

美凯龙业绩全线下挫,其实亦可算作是在预期之内。就外部环境来看,上半年国际环境复杂演变、国内疫情多点散发,消费市场显著承压。数据显示,上半年国内社会消费品零售总额同比下降0.7%。社会消费品零售总额中,商品零售同比增长0.1%,家俱类同比下降9.0%,建筑及装潢材料类同比下降2.9%。

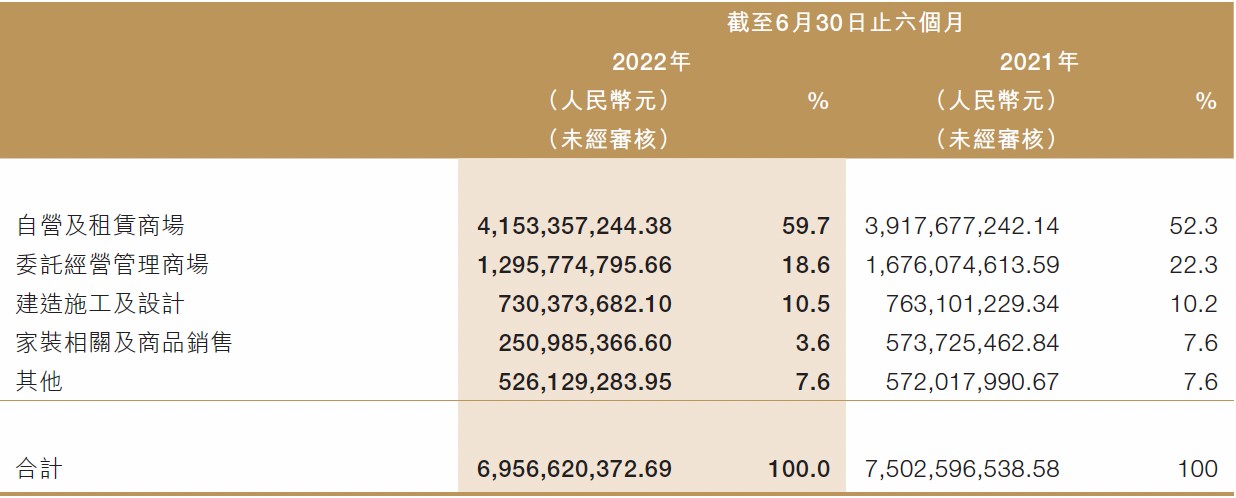

公开数据显示,上半年国内家具制造业企业的亏损比例高达27%,创下近十年新高。而身处其间,美凯龙自是深受冲击。根据中报,分项来看H1除自营及租赁商场外美凯龙的其余所有业务分部收入均有所收缩。

逐项来看,得益于2021H2新增商场投用,今年上半年美凯龙的核心业务自营及租赁商场实现收入41.53亿元,占总收入比重的59.7%,规模同比增长6%。同期,委托经营管理商场收入下降22.7%至12.96亿元,家装相关及商品销售下降56.3%至2.51亿元;而美凯龙的建造施工及设计,以及其他业务收入基本同上年同期持平。

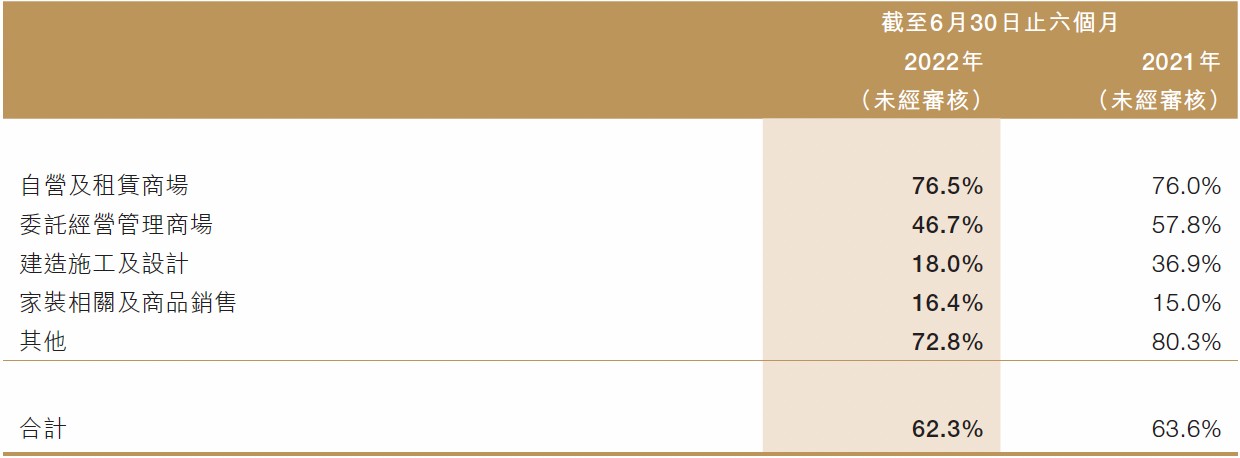

盈利方面,美凯龙亦面临挑战。上半年,公司实现毛利43.37亿元,同比下降9.1%;对应毛利率为62.3%,同比下降1.3个百分点。分结构来看,报告期内公司的委管商场、建造施工及设计,以及其他业务的毛利率均有显著下滑,而自营/租赁商场和家装相关及商品销售则基本与去年同期持平。

前路崎岖股价或难言拐点

在看重未来成长预期的资本市场里,相比于基本面一时承压,成长后劲不足常常更容易令标的投资逻辑受损。

就行业而言,现阶段地产支持政策密集出炉无疑在情绪上会对家装概念股形成正面刺激,但政策究竟能在多大程度上刺激家装需求仍是未知数。而回看红星美凯龙,公司自身的成长逻辑似乎亦不够坚固。

首先,就美凯龙的基本盘来看,公司收入主要仰仗自营/租赁商场,而该类商场主要位于一、二线城市,发展至今似已撞到了“天花板”。截至6月30日,美凯龙自营商场数量为94家,上半年净减少1家(新开1家、关闭1家、由自营转为委管1家)。

鉴于一、二线城市数量有限,同时人口、交通环境、居民购买力等诸多因素均会影响家具卖场的景气度,因此美凯龙若仅依赖自营业务显然将很难更进一步。

其次,结合财报来看,美凯龙近年来在加码的委管、家装等轻资产业务的成长速度显然亦难以令投资者满意。截至6月末,公司共有280家委管商场,净增加2家(新开4家、关闭3家)。尽管商场数量略微增长,但受制于疫情等因素,公司该业务的收入大幅缩水,收入占比更是直接收缩至18.6%。不难看出,对比自营业务,公司的委管业务稳定性欠佳,对于宏观经济的敏感度亦更高。

反观家装业务,上半年美凯龙的该业务收入亦受重挫,收入占比仅为3.6%(去年同期为7.6%),收入贡献实在可谓是微薄。

三大业务线无甚亮点,同时公司的债务问题仍需投资者引起注意。2022H1,美凯龙的资产负债率为57%,总负债达到367.22亿元,对比同行仍处在高位。此外,值得一提的是,上月知名评级机构惠誉还将红星美凯龙家居集团股份有限公司的长期外币发行人违约评级和高级无抵押评级从“BB”下调至“B”,将香港红星美凯龙全球家居有限公司发行的2022年9月到期的3亿美元优先票据的评级从“BB”下调至“B”。高级无抵押评级和美元票据的回收率评级为“RR4”。所有评级均列入负面观察名单。

基本面承压、债务隐忧仍存,同时成长远景亦难乐观,这抑或解释了为何近几个交易日里尽管美凯龙的股价大幅反弹,但成交量却依然相当低迷。后市来看,除非公司能在自营/租赁商场以外尽快找到第二增长极,否则场外投资者对于参与美凯龙反弹行情的积极性料难有改善,公司的股价升势亦难言持续性。

扫码下载智通APP

扫码下载智通APP