2022年前三季度美股IPO承销排行榜

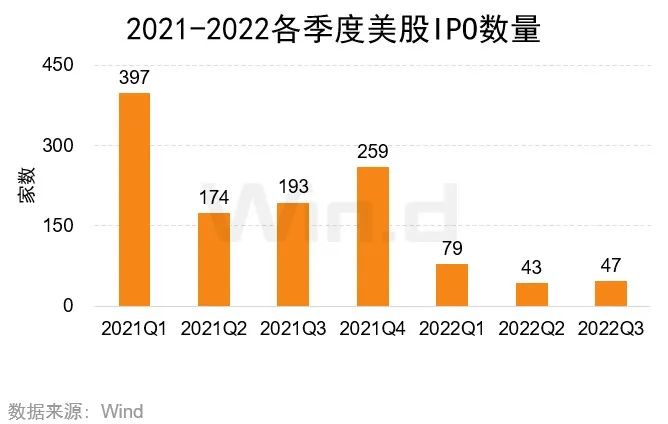

2022年前三季度,美股二级市场情绪低迷,标普500指数累计跌幅达25%,纳斯达克指数累计下跌32%,均超过了2021年全年涨幅。IPO市场步入寒冬,SPAC热潮今年以来热度持续降温,一定程度拖累了IPO市场表现。

Wind数据统计显示,以美国三大交易所统计的2022年前三季度美股市场IPO募集事件共169起,同比减少77.88%,平均每月仅实现19起,去年同期平均每月的IPO项目数为85起;融资总金额为201亿美元,同比减少91.93%,IPO体量普遍较小,多数不及0.5亿美元。其中,纳斯达克占据总募资额的72%,仍为主要的IPO市场。SPAC方面,前三季度美股SPAC上市数量共78起,融资总额128亿美元,均大幅低于去年同期。此外,海外监管的不确定因素使得中资企业赴美上市的节奏放缓,年初以来中概股仅实现14家赴美上市项目。

从券商承销金额统计维度来看,摩根大通以16.44亿美元的承销金额位居榜首,Cantor Fitzgerald以15.58亿美元位居第二,高盛以15.18亿美元位列第三。IPO承销家数方面,EF Hutton和Joseph Gunnar均以担任了27家IPO的承销项目拔得头筹。

季度美股股权IPO市场概览

1.1 IPO发行数量和规模趋势

由于美联储大幅加息推高利率以及SPAC热度的持续退减,今年前三季度的美股IPO数量与规模均呈断崖式减少,IPO数量累计169家,同比减少77.88%;IPO募集金额累计201亿美元,同比减少91.93%。三季度美股IPO项目数量为47起,同期减少146起;募集金额32亿美元,较去年同期锐减94.22%,仅为去年同期的6%。

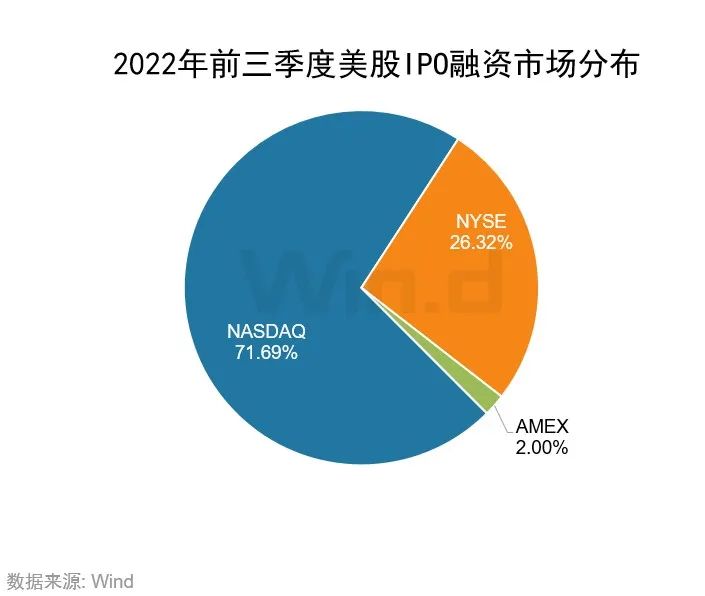

1.2 IPO上市交易所分布

从市场分布来看,2022年前三季度美股IPO融资金额和企业家数最多的依旧是纳斯达克,共144家企业主板上市,占美股IPO市场总规模的71.69%,募资规模总计为143.77亿美元。纽交所为融资规模第二大交易所,共实现15家IPO项目,募资额为52.78亿美元。美交所上半年仅发行10家IPO项目,募资约4.00亿美元。

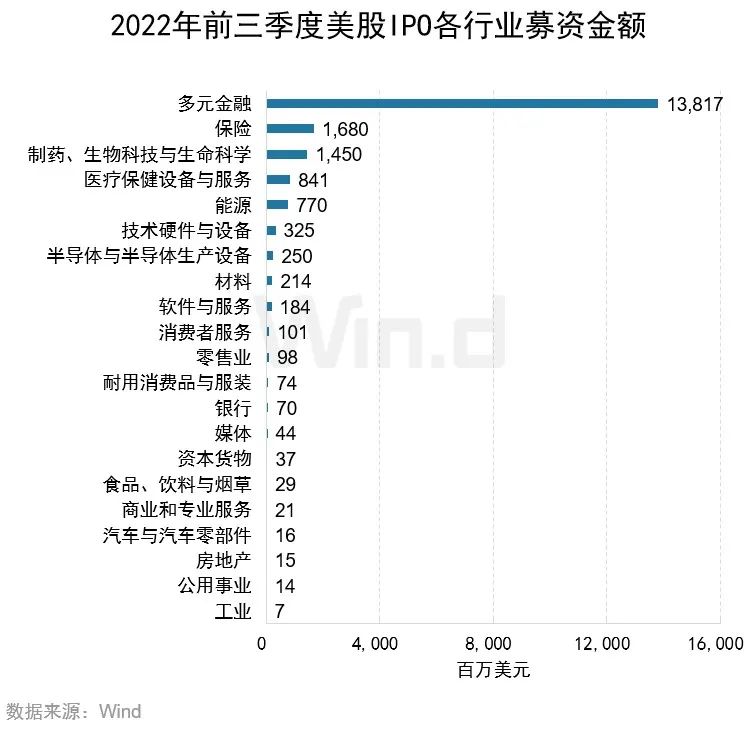

1.3 IPO上市主体行业分布

从主体行业维度看,IPO募资规模位居榜首的是多元金融行业,募集金额达138.17亿美元,占市场总规模的69%;其次为保险行业,募集金额16.80亿美元;第三为制药、生物科技与生命科学行业,募集金额14.50亿美元。

家数方面,位居榜首的依然是多元金融行业,共计达81家IPO项目,制药、生物科技与生命科学行业以19家位列第二,软件与服务行业以10家位列第三,其他行业的IPO项目数均在10以下。

1.4 各行业IPO标杆项目

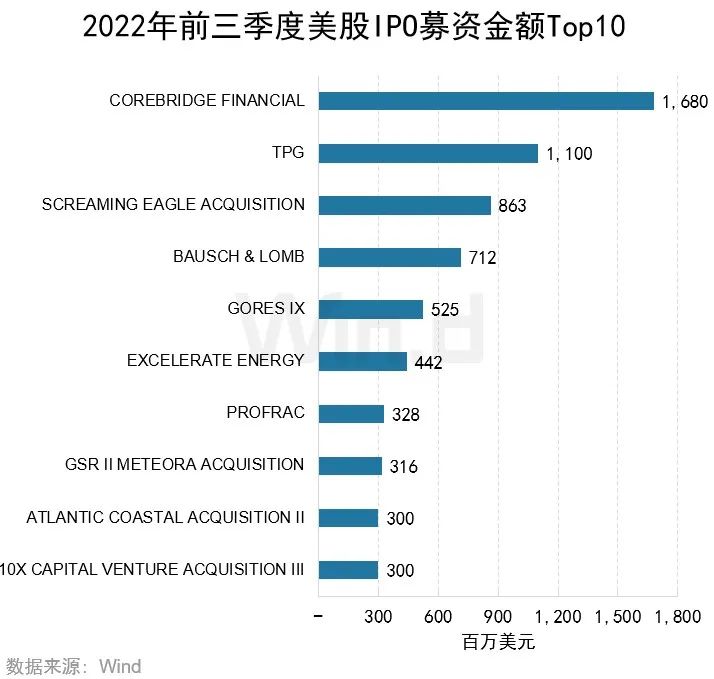

2022年前三季度IPO融资高额项目主要集中于多元金融行业。Corebridge Financial是保险行业唯一一家IPO公司,融资规模为16.8亿美元,成为美股年内最大规模IPO。多元金融行业排在前三的分别为另类资产管理公司TPG(融资规模11亿美元),SPAC上市的Screaming Eagle Acquisition(融资规模8.6亿美元)和Gores Holdings IX(融资规模5.3亿美元)。Bausch & Lomb位列医疗保健设备与服务行业的第一,融资规模7.1亿美元。此外,能源行业的Excelerate Energy和ProFrac的融资金额也都超过3亿美元。

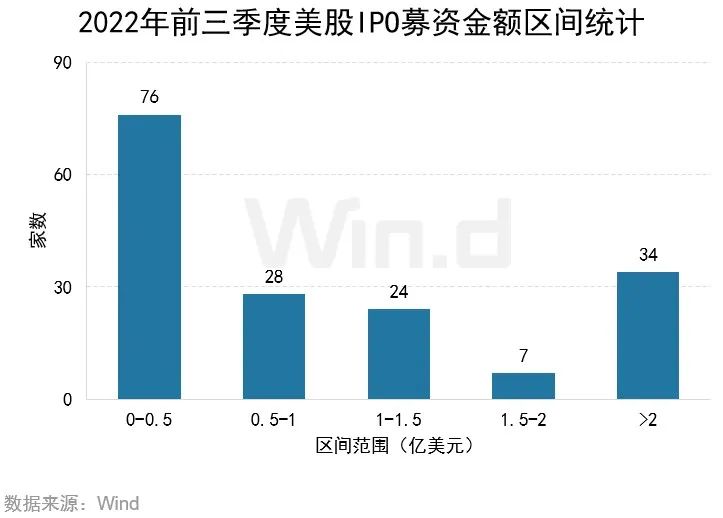

1.5 融资金额区间统计

2022年前三季度美股IPO融资金额在1亿美元及以下的数量共计104家,合计比例约为62%;融资规模在1-1.5亿美元区间的数量为24家,在1.5-2亿美元区间的为7家,2亿美元以上的为34家。

1.6 IPO融资金额Top10

2022年前三季度,IPO融资金额最高的公司是Corebridge Financial,为16.80亿美元。TPG和Screaming Eagle Acquisition分别以11亿美元和8.63亿美元位列第二和第三。IPO前10名中无中概股公司,多元金融行业占据6席。

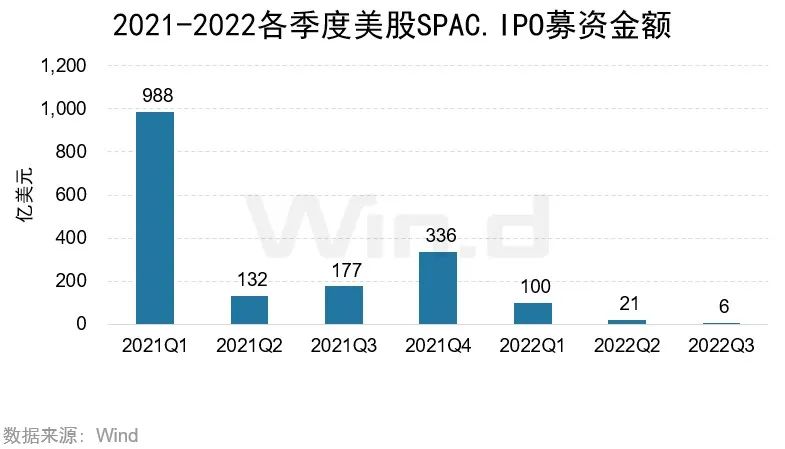

1.7 SPAC IPO发行数量与融资规模

2022前三季度SPAC上市企业共计78家,同比减少82.59%;募集资金为128亿美元,同比下降90.16%;三季度SPAC上市的公司共8家,较去年同期减少82家;募集资金为6亿美元,同比下降96.35%。IPO融资金额排在前三的公司分别是Screaming Eagle Acquisition、Gores Holdings IX和GSR II Meteora Acquisition。

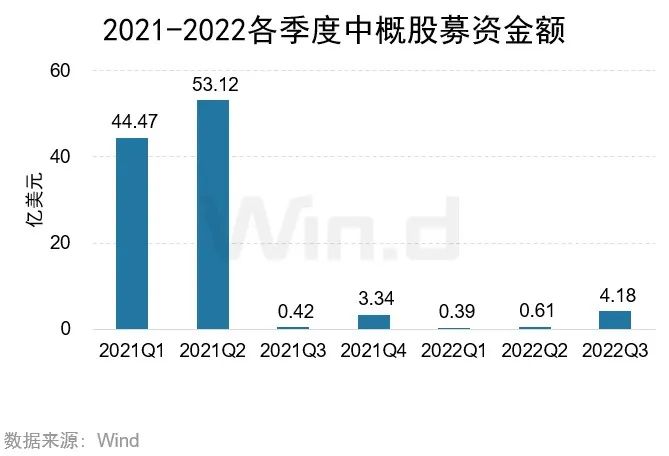

1.8 中概股IPO发行数量与融资规模

2022年前三季度仅有14家中国企业实现赴美上市,而去年同期为36家;融资规模为5.18亿美元。三季度数量有所增加,高于去年同期,共有10家IPO:尚乘数科(1.44亿美元)、Hainan Manaslu Acquisition(0.69亿美元)、大健云仓(0.41亿美元)、悦商集团(0.40亿美元)、盈喜集团(0.25亿美元)、见知教育科技(0.25亿美元)、NANO LABS(0.20亿美元)、Intelligent Living Application(0.20亿美元)、智富(0.20亿美元)和烯石电车新材料(0.14亿美元)。

机构篇

2.1 IPO承销规模Top10

从IPO承销金额来看,摩根大通以16.44亿美元的总承销金额及10起的总承销数量位居承销榜榜首。Cantor Fitzgerald以15.58亿美元的承销金额位居第二,承销数量为6起。高盛以15.18亿美元的承销金额位居第三,承销数量为7起。前三名承销规模合计占比为24%。

2.2 IPO承销数量Top10

从IPO承销数量来看,EF Hutton和Joseph Gunnar以牵头经办人的身份分别参与了27家IPO,并列第一,合计占上半年IPO总数的近32%。老虎证券和马克西姆分别以担任18家和15家IPO的牵头经办人位列第二和第三。

2.3 热门行业IPO承销规模Top10

多元金融行业赛道中,Cantor Fitzgerald以15.58亿美元承销规模位列第一,老虎证券以14.82亿位列第二,高盛以10.48亿美元位居第三。

生物科技行业赛道中,SVB以2.43亿美元承销规模位列第一,摩根士丹利以1.99亿位列第二,杰富瑞以1.39亿美元位居第三。

发行中介篇

3.1 IPO会计师排行榜Top10

麦楷博平以参与40家上市公司IPO位列会计师中的首位,位居第二和第三的分别是富德和MaloneBailey,以会计师身份参与的 IPO 数量分别为 17家和 12家。

3.2 IPO律师排行榜Top10

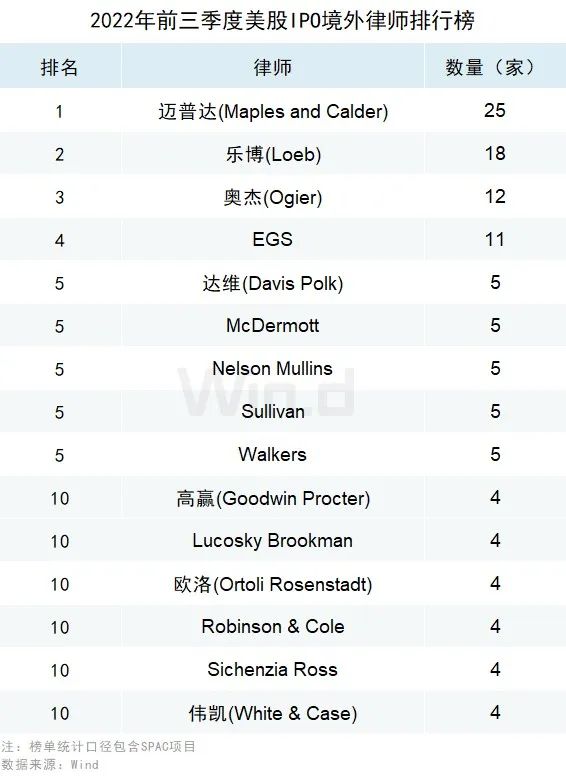

针对业务范围在中国境内的律师行,前三季度参与IPO项目的共有11家。其中,除了中伦律师事务所和金杜律师事务所分别参与了3家与2家IPO之外,其余律师行均只参与了1家。针对业务范围在境外的律师排名,迈普达律师事务所以参与25家IPO位列第一;乐博律师事务所参与了18家,位列第二;奥杰律师事务所以参与12家位居第三。

注:榜单中的募资总额数据均包含超额配售。

本文编选自“Wind”;智通财经编辑:马火敏。

扫码下载智通APP

扫码下载智通APP