新股前瞻|澳亚集团:奶源在手“天下”有,再度冲刺港股IPO

随着国内乳制品市场竞争渐趋白热化,Z世代主导的新消费浪潮对乳企的实力提出了更高要求。行业新消费浪潮下,乳制品行业呈现出形成双寡头鼎立、区域性龙头乳企与地方性乳企错位竞争格局。

白热化竞争这把火从下游乳企烧到了上游奶源,继2021年优然牧业顺利敲钟港交所,原料奶行业再次迎来了上市队伍中的资本市场新星。近日,澳亚集团投资控股有限公司(下称:澳亚集团)二次递表港交所,中金公司和DBS为联席保荐人。

坐拥上游奶源,毛利率却承压

智通财经APP了解到,澳亚集团是新加坡上市公司佳发集团(JAPF.SI)旗下的全资子公司,于2009年正式进入中国市场,目前已有10个世界级中国牧场。本次冲击港交所上市,是其在2022年4月递表失效后的再一次申请。

根据弗若斯特沙利文的资料,澳亚集团是中国前五大奶牛牧场运营商之一,于2021年,就原料奶的销量、销售额及产量而言,在中国所有奶牛牧场运营商中排名第三、第四及第五,市场份额分别为1.6%、1.8%及1.7%。

作为中国领先的奶牛牧场运营商,澳亚集团为多元化的下游乳制品制造商客户提供优质原料奶,并自2018年起在中国拓展肉牛业务。当前,其主要业务包括原料奶业务、肉牛业务、其他业务(自有品牌乳制品的销售)三大项。

期内,澳亚集团在中国山东及内蒙古拥有及经营十个规模化奶牛牧场,总占地面积约为14,657亩。目前,澳亚集团的奶牛存栏达到111,424头,为多元化的客户群提供优质原料奶,同时,其肉牛业务与原料奶业务协同运作,肉牛存栏达到28,152头。

招股书显示,澳亚集团在2019-2021年营收分别为3.52亿美元、4.05亿美元、5.22亿美元,呈现逐年递增的趋势,而其2022年上半年营收为2.78亿美元,上年同期的营收为2.41亿美元,总体保持稳健。

在此其中,2019-2021及2022上半年,澳亚集团生产约56.54万吨、58.28万吨、63.88万吨及35.92万吨的原料奶,而该项业务也成为了公司营收的主要来源,历年来均为总营收贡献超过八成。

利润方面,该公司2019-2021年持续经营业务的期内利润分别为7463万美元、9908万美元、1.05亿美元,2022年上半年来源于持续经营业务的期内利润达到2984万美元,较去年年同期的持续经营业务的8004万美元期内利润下降明显。

除此以外,公司的毛利率亦呈现波动形态。据了解,澳亚的毛利率由2019年的34.6%增至2020年的37.1%,再降至2021年的33.7%。以半年维度来看,则由2021年上半年的33.4%降至今年上半年的24.5%。

无独有偶,纯利率方面,公司2019-2021年纯利率分别为21.2%、24.5%、20.0%,今年上半年纯利率却锐减至10.7%;同期间内,经调整纯利率分别为21.5%、25.7%、23.1%、14.8%,堪称波动下行。

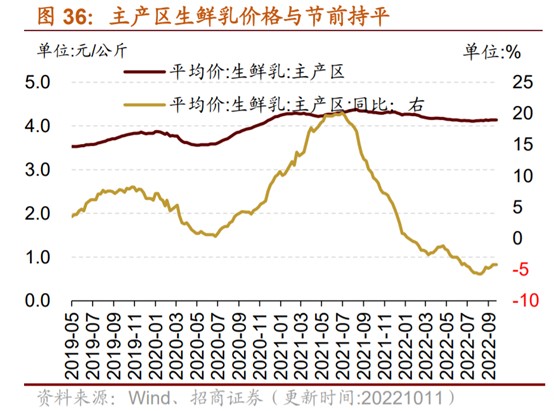

事实上,公司利润率的走低似乎与近年以来行业内出现奶价下行,成本却不断攀升的现象不无关系。受周期性影响,2021年三季度开始,生鲜乳价格在突破新高后开始一路走低。而根据Wind数据显示,截至10月11日,主产区生鲜乳价格报4.14元/公斤,较去年同期下降4.17%。

从成本端来看,澳亚集团业务所需的原料主要包括青贮饲料(由玉米和苜蓿制成)、牧草(主要为苜蓿和燕麦干草)、玉米及豆制品。然而,近年以来玉米、豆粕、菜粕、赖氨酸等饲料原料价格疯狂上涨,国内多家饲料企业不断上调饲料价格,直接影响着澳亚集团的销售成本。

此外,由于奶牛和肉牛饲料中所需的高价进口苜蓿成为了牧场生产成本的绝大部分,加上关税政策的变动,进口苜蓿干草的价格由2016年的2044元/吨升至2020年的2493元/吨,进一步压缩了其盈利空间。

明星股东加持,踩上乳品消费风口

智通财经APP了解到,澳亚集团此次赴港IPO,背后的股东团可谓是群星闪耀。IPO前,佳发持股为62.5%,明治中国持股为25%,元气森林旗下PlutusTaurus、新希望乳业分别持股为5%,朴诚乳业持股为2.5%。

在澳亚集团的明星股东团中,不乏有其客户的存在。据了解,该公司的下游客群中不仅有全国及地区领先的乳制品制造商蒙牛、光明、明治、君乐宝、新希望乳业、佳宝、卡士等老牌乳企,亦有简爱、北海牧场等新兴乳制品品牌。

值得关注的是,2019年-2021年,澳亚集团前五大客户的销售额合计占总收入的81%、72.6%、65.7%,呈现不断下降的趋势,但依赖度仍较高。伴随更多新兴乳企入局,澳亚将拥有更加稳定的奶源变现渠道,并分享行业新消费浪潮的蛋糕。

事实上,投资者似乎不难理解下游企业向上游的不断扩张。近年以来,随着鲜奶市场的飞速发展,奶源得到不少布局低温市场的乳企重视,为进一步加强对上游原奶的控制力,乳企纷纷布局上游,通过入股或独资,大力发展规模饲养,创建自有奶源,大有瓜分奶源得天下之势。

站在当下时点,中国的原料奶供应市场高度分散。按2021年的原料奶产量计,中国前五大参与者占总体市场份额的15.0%按2021年的原料奶销量计,中国前五大参与者占总体市场份额的14.1%。按2021年的原料奶销售额计,中国前五大参与者占总体市场份额的15.5%,澳亚集团名列前茅,自然也深得市场青睐。

从中国两大乳企巨头的动向来看,不管是蒙牛将中国圣牧收入麾下,并增持现代牧业,还是伊利收购赛科星、中地乳业股权,送优然牧业上市敲钟,都能看出奶业头部品牌把控优质奶源、加强自身原奶实力的决心。

究其根本,乳制品行业的需求潜力与人口数量及结构变化、消费者健康意识、居民可支配收入息息相关。我国庞大的人口基数保障乳制品需求空间,三胎与老龄化趋势等结构性变化将推动需求增长。

另一方面,品类发展、结构升级与渠道拓展将推动消费升级需求。我国乳制品消费品类与结构相对单一。在居民可支配收入稳步增长的背景下,产品端的品类多样化发展与结构差异化升级将迎合并引领消费升级需求,单价有望进一步提升,支撑行业长期景气,传导至上游,形成促进作用。

同时,在规模化趋势下,未来原奶将主要由规模牧场生产提供,而规模养殖的行业壁垒高,澳亚集团作为国内最大的独立奶牛牧场运营商,有望在行业周期向上之时,进一步提升其行业地位;另一方面,澳亚集团正在着力开辟自有品牌乳制品业务,探索进一步通过打造高附加值产品提升其利润空间。

扫码下载智通APP

扫码下载智通APP