新股解读|佳捷康:襁褓中的“龙头”,金佰利是奶娘

近两年来,港股新股赚钱效应一直都很差,招股情势不容乐观,有不少公司过了聆讯无法成功招股导致再递表,然而赴港上市热度并未减。佳捷康已是第二次递表了,这次准备比较充分,除了之前独家的交银国际,近日增加了紫荆融资。

智通财经APP了解到,佳捷康是提供医疗耗材及个人卫生用品制造商,行业中占有一定的份额。按2021年产值及OEM/ODM产值计,该公司在中国所有生产护理垫的制造商中排名第二,以中国护理垫产值计,该公司2021年拥有5.5%的市场份额。不过规模不大,2021年该公司收入规模为5.41亿元,且有下滑的趋势。

2021年及2022年上半年,该公司收入及净利润分别下滑9%、28%及35%、3.8%,上半年净利率为7.2%。这样的业绩数据并不好看,不过还是要看业务情况,具体可能有一些亮点或者更糟糕,为避免踩雷,我们不妨细究一番。

业绩依赖金佰利,ODM贡献超九成

佳捷康成立于1998年,最早是以OBM业务模式生产个人卫生用品,2008年金佰利成为公司的核心客户,2018年完成北京倍舒特与北京科技(主要为ODM业务)的业务重组,ODM业务成为公司的收入大头。该公司想通过ODM+OBM双主业驱动,2019年推出自有品牌下的OBM业务,但成效见微,目前业绩基本是ODM贡献。

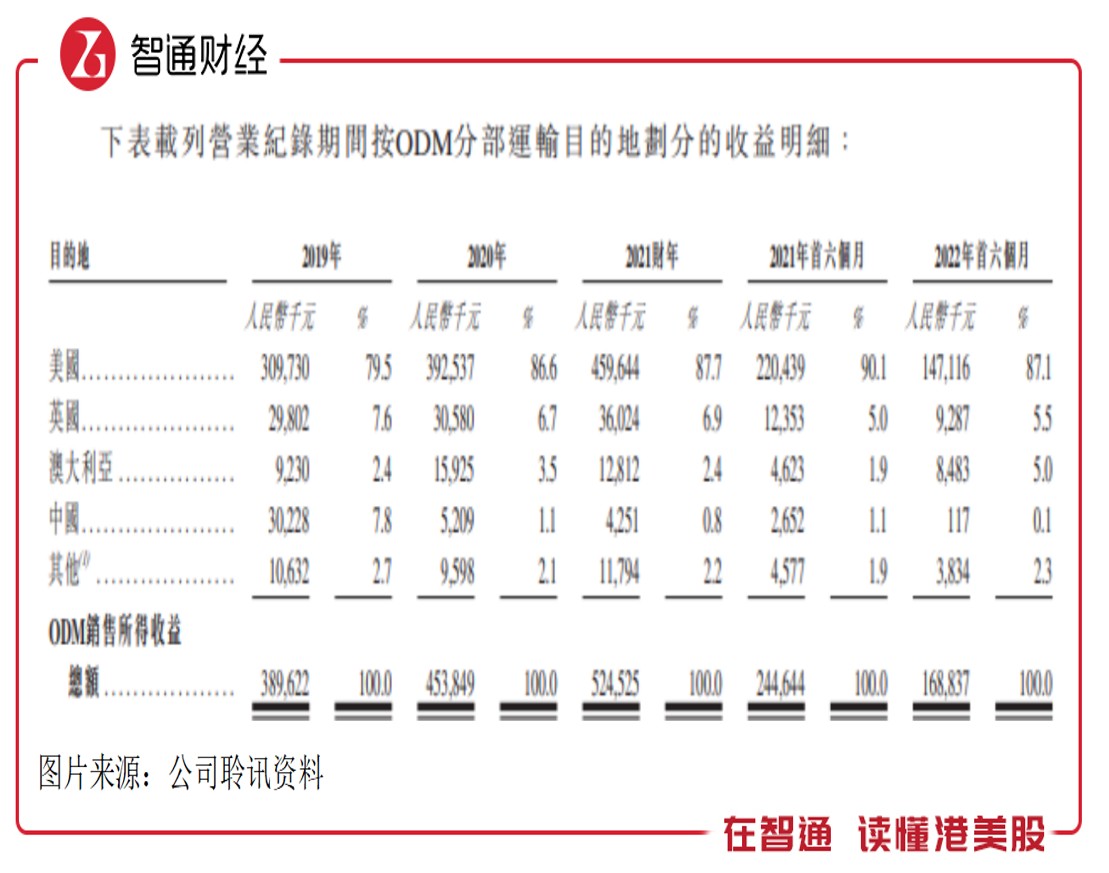

按照往年来说,ODM业务收入贡献均超过90%,且过去三年收入复合增速为16.03%,是比较稳健的业务,不过需要注意的是2020年比较特殊,主要为疫情产生的口罩需求,产生了1.36亿元的收入,使得OBM业务份额提升至23.6%,不过之后恢复常态。2022年,ODM业务收入下滑了31%,对大客户高度依赖弊端开始凸显。

该公司的ODM产品主要包括护理垫及手术套件、卫生巾及失禁垫,三大产品收入分布较为均匀,销售单价稳定,市场主要向品牌拥有人销售并主要出口至海外,其中美国为核心市场,在业务中近两年收入贡献接近90%。市场集中度取决于客户来源,美国市场主要是最大客户金佰利,而该公司对金佰利的依赖度超过70%。

实际上,佳捷康客户集中度非常高,前五大客户达到95%,而金佰利可以说是佳捷康的奶娘,常年稳定的合作关系一直贡献着超过70%的业绩,近几年业务扩张也带动佳捷康业绩稳步发展。2022年宏观经济不景气,消费低迷,导致客户业务规模收缩,佳捷康初尝“客户高度集中”的苦果。

大客户高度依赖核心问题是客户经营产生困境,不过金佰利是国际知名品牌,收入规模高达180亿美元,还是比较有保障的。该公司ODM和OBM产品由国内两个生产设施制造,就产销率而言,在以往生产设施利用率在76.6-87.9%,但今年上半年不理想,约为50%左右,除了需求影响外,还有疫情导致交通受阻,下半年预计会有所回升。

此外,佳捷康试图扩大产能规模,拟收购一块位于北京密云区面积约28000平方米的土地,以建设具有GMP能力的新厂房,不过尚未就上述厂房用地选定任何潜在目标。在过去几年,两大工厂的产能利用率都未达到90%,且客户高度集中,没有新增客户下新增产能无异于无效投资,除非是开发新业务。因此,该公司目前有效的策略是分散客户集中度,降低大客户依赖度,稳定业绩水平。

“大哥”关照生意,利润率较稳定

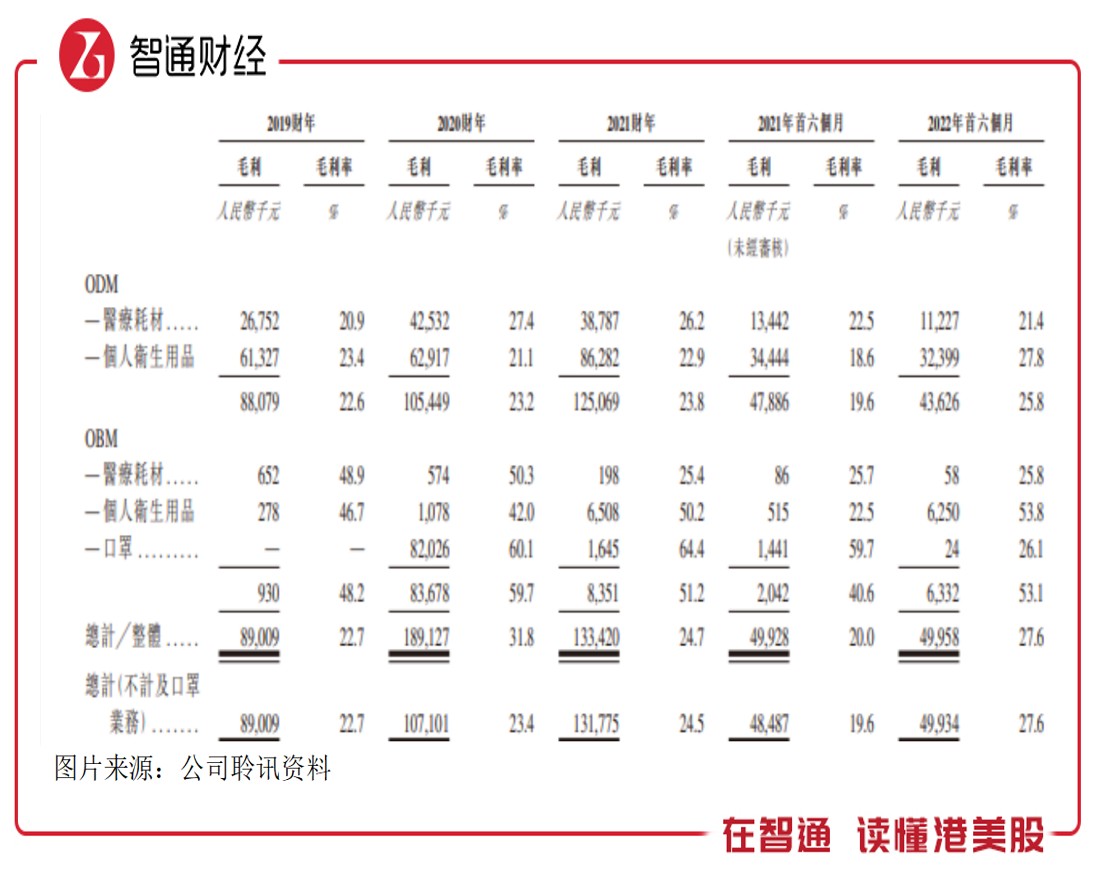

佳捷康盈利能力比较稳定,公司成本基本来自于中国,而市场来自于美国,会有比较高定价空间,不过对金佰利的高度依赖,使其并没有多少议价能力,基本维持于客户同等的利润率水平。该公司毛利率往年20-25%水平(2020年因口罩贡献提升较大),今年上半年收入下降,但毛利率上升至27.6%。

今年毛利率整体上升,主要是由于物价上涨单价上有所提升,国内的通胀明显要弱于海外,因此成本变动要相对要小,分业务看,ODM毛利率25.8%,上升了7.2个百分点,毛利润贡献87.4%。OBM有两大自有品牌“捷护佳”及“月自在”,毛利率相对高一些,但贡献很低,对业绩不构成重大影响。

在费用方面,期间费用主要是销售及行政费用,销售费用率往年在2-3%,今年上半年有所提升,至4.8%,行政费用主要集中在研发上,上半年研发费用率提升至14.2%,研发费用占比超过30%,研发费用率4.4%,保持上升趋势。该公司披露重视研发,用于研究活性碳纤维(ACF)在产品中的应用、复合吸水芯体及若干包装材料改良。

ACF以其出色的液体和气味吸收性能而闻名,可作为烧伤及烫伤的给药载体,该公司预期于2023年及2024年完成ACF伤口敷料的研发、临床试验及相关产品注册,并随后将该等ACF伤口敷料引入市场。该公司于中国拥有68项授权专利,其中包括五项国际专利、16项发明专利、26项实用新型专利和21项外观设计专利以及258项商标,目前已申请32项专利及40项商标登记。

佳捷康独立研发的产品部分销售锁定,为业绩提供保障。据披露,其11款独立研发的产品中,复合吸收芯体及相关卫生用品的开发、男士安心垫产品开发、镂空芯体及其制品开发、吸水纸及其制品开发及柔性制造工艺及设备开发4款产品将向最大客户供应。有“大哥”罩着,好处也分一杯羹。

在金佰利需求稳定下,预计该公司利润率会比较稳定,今年上半年净利率为7.23%,同比有所提升,但相比于往年呈下降趋势。实际上,成长依赖性使得该公司利润波动空间很小,没有议价能力,费用率即便稳定在历史均值,整体利润率也就单位数,且想要提升困难,除非摆脱最大客户依赖,看点比较少。

基本面一般,行业吸引力不足

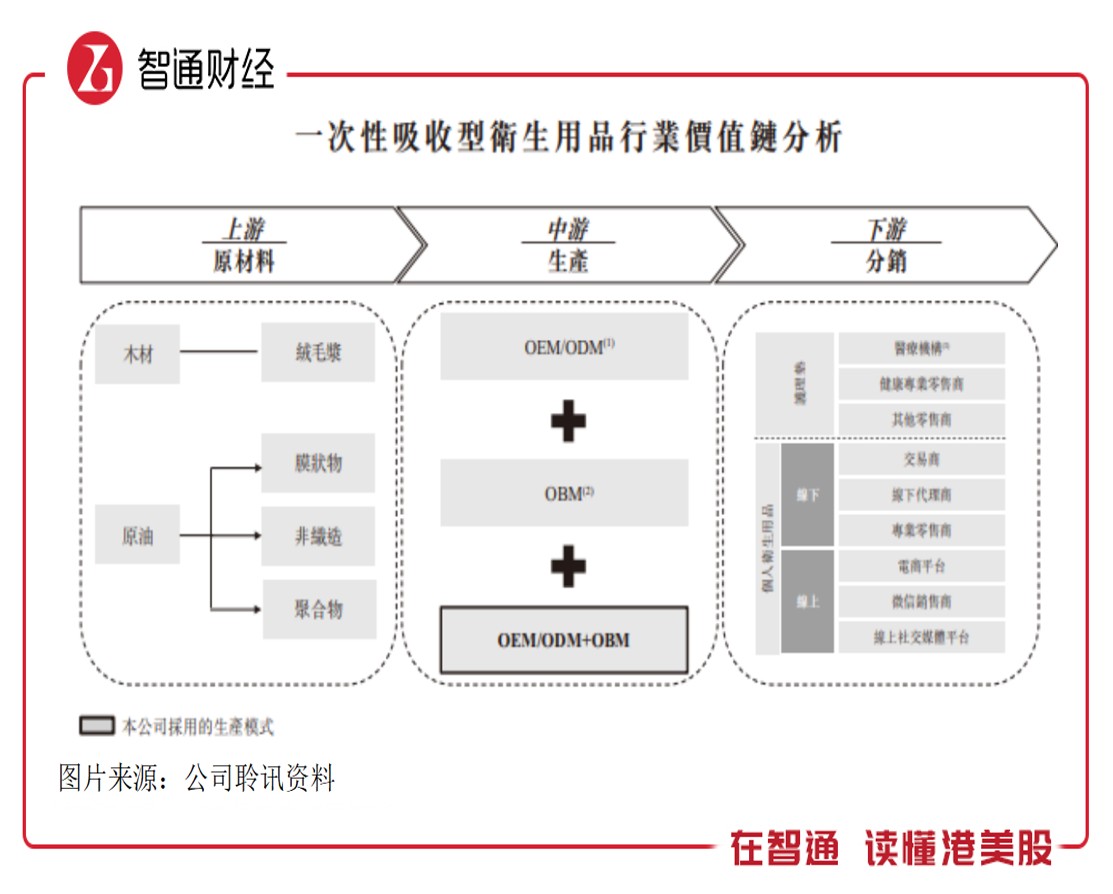

佳捷康产品属于一次性吸收型卫生用品行业,从产业链分类看,该公司处于中游生产领域,业务模式包括OEM/ODM、OBM、OEM/ODM及OBM的混合模式。

从具体产品看,以护理垫来说,2021年全球护理垫市场规模为188亿美元,近五年复合增速13.7%,国内则为15.7%,略高一些,国内市场份额约为21%,欧美市场份额比中国都高,其中美国市场份额为23.9%。不过美国市场集中度非常高,前五大参与者的市场份额高达64.5%,佳捷康只能算小角色了。

以个人卫生用品来说,增速相对慢些,2021年全球市场规模为3191亿元,近五年复合增速6.7%,中国、美国及欧洲分别为7.9%、4.8%及4.5%。同护理垫一样,个人卫生用品市场集中度也很高,全球前五大占了33.6%。其中美国市场前五大占了69.3%。美国是比较成熟的市场,上述两个行业基本被龙头瓜分。

国内市场就相对分散了,2021年中国护理垫行业约有350个市场经营者,个人卫生用品行业约有500家市场经营者,前十大市场份额分别占37.3%及45.8%。该公司以产值的形式披露份额,公司护理垫产品份额为5.5%位居第二,个人卫生用品为2.9%位居第四。若以地区销售额算,该公司市场主要在美国,在国内收入很少排不上号。

护理垫及个人卫生用品行业比较成熟,尤其是美国市场,市场集中度非常高,市场规模增速也没有非常大的亮点。而该公司产品在国内生产,却卖去美国,在美国没有竞争优势,且基本是为最大客户金佰利提供相比其他地区较低价格的材料及产品,议价能力弱,业绩完全取决于最大客户。

综合看来,佳捷康基本面一般,最大客户依赖度高,利弊相间,利在于需求稳定下能够获得稳定的成长,且利润率也会相对锁定,而弊在于业绩波动完全受该客户经营影响,若客户经营发生问题或者合作关系破裂,对公司的业绩将是致命打击。该公司产品所在行业低速增长,没啥看点,上市关注度预计会很低。

扫码下载智通APP

扫码下载智通APP