美日货币政策明年或将“互换” 日元有望重获市场青睐

作为今年表现最差的主要货币之一,日元在2023年有望出现令人印象深刻的大逆转走势,因为在一些外汇投资者看来,美元的两个主要推动因素——“鹰派”的美联储和“鸽派”的日本央行明年或将互换形容词前缀。

智通财经APP了解到,巴克莱银行和野村的预测数据显示,日元明年可能较当前水平上涨逾7%。今年大部分时间,日元兑美元往往是受欢迎的做空工具。Vontobel Asset Management AG预计,日元的公允价值将低于1美元兑100日元,意味着较今年将升值超过30%。道富环球市场认为,随着市场对美国激进加息的担忧开始消退,日元将迅速反弹,投资机构T. Rowe Price则表示,日本央行立场将更加鹰派,因此日元有更多的上涨空间。

来自T. Rowe Price的全球多元资产部门主管Sébastien Page表示:“日元兑美元可能已熬过疲软峰值。” T. Rowe管理着大约1.28万亿美元资产。“当美联储最终暂停加息时,日本央行就有机会在政策上采取更激进的举措,令市场感到意外,并且提振日元汇率。”

日元已经从30年来的最低点瞬间逆转

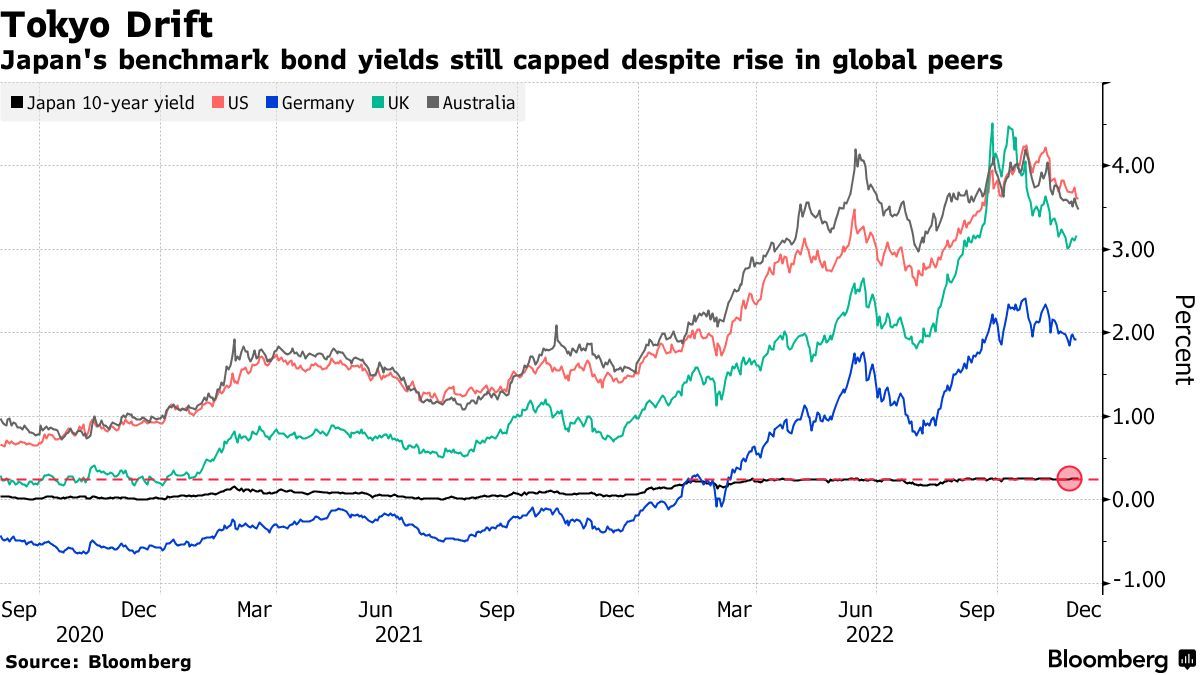

自今年9月以来的做空日元基调发生了明显的变化,当时对冲基金纷纷加杠杆做空日元。日元可以说是日本央行极端鸽派货币政策的一大引人注目的牺牲品,此前美国和日本之间不断扩大的国债收益率差距——前者大幅加息,后者将利率维持在最低水平以提振国内经济,这也使得日元兑美元今年一度下跌达25%。

现在,日本政府对外汇市场的直接干预和美联储将放慢加息步伐的希望共同推动日元从今年10月的最低点上涨了12%以上。对日本央行可能调整政策的猜测,可能会为日本经济反弹增添动力。据悉,日本央行将在明年4月更换领导层。

日元走强的声音正在这个世界第三大经济体的边境上空回荡,届时可能将数千亿美元的资本吸回日本,同时重创日本出口巨头的利润。这也将抑制对颇为流行的日元套利交易的需求。套利交易是指投资者借入国债收益率较低的日元,然后投资于利率较高的货币,从中赚取差价。

尽管全球其他国家的债券收益率上升,但日本的基准国债收益率仍然受到政策的限制

周一,日元兑美元价格维持在135日元左右,在10月曾触及151.95日元这一30年来的低点。

市场对于双方货币政策的押注:美联储转鸽,日本央行转鹰

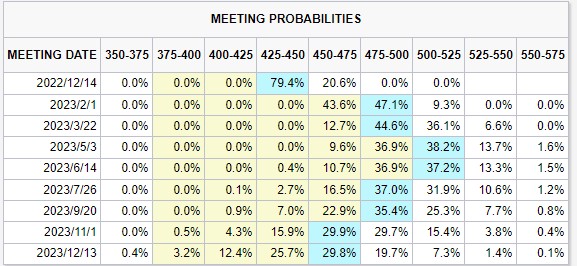

许多看好日元的投资者都围绕着这样一个论点:美国利率正迅速接近峰值,美联储可能在经济陷入低迷时放松货币政策。而随着日本国内的通胀率连续多次超过日本央行设定的2%这一目标值,且通胀有可能传导至薪资端,越来越多交易员押注日本央行明年将放弃鸽派货币政策。对于Jupiter Asset Management和Abrdn等对冲基金来说,明年出现这种情况的可能性很大。

来自Abrdn的固定收益资深投资专家Hachidai Ueda表示:“美联储应该会在2023年迅速转向相对温和的政策立场。”他预计,日元汇率将在升至130日元兑1美元的高位,美元将“缺乏像2022年那样的上行动力”。

利率期货市场的定价数据则表明,交易员们普遍预计美联储本轮加息周期的终端利率将在明年年中左右出现。

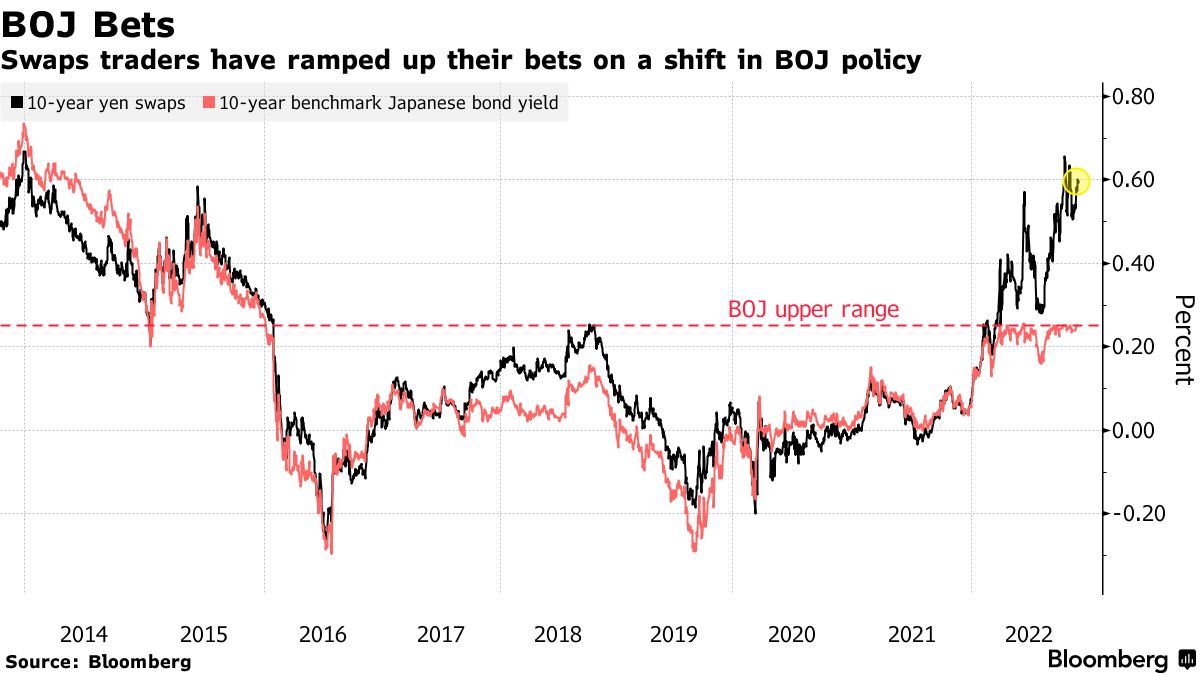

资金也纷纷押注日本央行放弃宽松的货币政策只是时间问题。日本央行是最后一个坚持鸽派政策的主要发达市场央行。Jupiter驻伦敦市场的基金经理 Mark Nash表示,这可能在日本央行行长黑田东彦4月任期结束后的一段时间发生,届时会进一步推高日元。

“到明年的某个时候,日本也将理所当然地开启加息模式。” Nash表示,他认为日元有可能走强至120日元兑1美元这一区间。

掉期交易员加大了对日本央行政策转变的押注

深受国际资金欢迎的10年期日本掉期利率已经攀升至远超日本央行10年期基准债券0.25%的上限。这一迹象表明,交易员押注日本央行将调整其限制10年期国债收益率的政策。多年以来,日本央行通过购买国债的形式将10年期国债收益率锚定在0.25%,以避免借贷成本过高引发需求放缓。

全球知名投资机构富兰克林邓普顿的固定收益投资总监Sonal Desai表示,日本央行很有可能在未来三至六个月放弃对10年期日债收益率的曲线控制措施,届时美元将彻底走弱,并提振日圆涨势。

日元避险魅力或将显现

日本货币政策正常化和日元相对低廉的双重提振下,也可能使得日元迅速重拾避险货币这一特殊市场地位。

在11月份的最后几天,由于市场对全球经济衰退的担忧引发了对更安全资产的需求,日元的表现优于其他主要货币,这也让投资者感受到了日元的避险魅力。

来自Vontobel驻苏黎世市场的高级投资策略师Sven Schubert表示,随着市场对经济低迷的担忧蔓延,预计还会有更多此类的避险交易。

“由于美国经济衰退可能导致市场避险需求增加,日元可能因此受益。” Schubert表示。尽管该机构也认为瑞士法郎适合作为安全避风港,但在经历了今年的下跌后,该机构认为日元的起点更加低廉。

扫码下载智通APP

扫码下载智通APP