3D玻璃吞噬金属后盖市场 通达(00698)拆分通达宏泰独立上市集资

本文来自“旭日大数据”微信公众号,作者为成文。

据手机报在线观察,在过去的两年中,精密结构件行业竞争十分惨淡,导致资本力量成为该行业十分重要的因素,从上市企业来看,不仅仅并购整合不断,同时巨额投资也在不断跟进。另一方面,也涌现出一些新上市的企业。例如年初上市的捷荣技术,前不久上市的连接器厂商电连技术,再如近来上市的功能件智动力,还有在香港上市的富士康旗下连接器厂商鸿腾。

显而易见的是,资本在精密结构件市场的活跃程度异常。同时,以港股精密结构件企业而言,在今年港股活跃的带动下,精密结构件上市公司股价更是一路暴涨,如比亚迪、瑞声科技等。而通达集团此前作为港股中,在精密结构件行业算是巨头之一的企业,其却由于业务的单一,导致股价相对而言要“冷静”的很多,近来,通达集团再度发布公告称,将计划拆分旗下通达宏泰独立上市,而后者,也将成为通达集团的一个集资平台。

精密结构产业冰火两重天 3D玻璃吞噬金属后盖市场

从精密结构件行业来看,在过去的几年中,尤其是手机后盖,已经历经了从塑料到金属的转型,现在3D玻璃后盖更是成为行业热点。而在精密结构件行业本身,也处于高度整合过程中,据手机报在线统计,在2017年,就有安洁科技34亿元收购威博精密、奋达科技28.95亿收购富诚达、领益科技207亿元借壳江粉磁材、大富科技25.4亿收购湘将鑫。

上述收购案例无疑都体现了精密结构件行业的高度集中。据手机报在线观察,目前该行业的产能主要集中在一些巨头企业。国内市场公司诸如奋达科技、东山精密、长盈精密、劲胜股份、胜利精密、立讯精密、捷荣技术、智动力以及江粉磁材。

而在精密结构件行业中,由于技术门槛相对较低,市场在经过多轮洗牌过后,导致最终剩下的都是巨头,且毛利率已经十分低,在这种情况,唯有依托量的提升来维持利润空间。而手机后盖在整个行业中所占比例非常高,以大富科技收购的湘将鑫为例。

该公司早在2015年,其主营业务为手机中框,当时该部分业务营收占比超过55%,其次是小五金件占比为24%以上,手机后盖占比当时最低不到20%,但是从2016年开始手机后盖业务快速上升到80%以上,同时手机中框业务下降到不到3%,小五金件业务也下降了一半,到了2017年上半年,手机后盖业务占比更是突破了90%。

同时,在精密结构件行业竞争恶劣毛利率低下之际,手机后盖业务又迎来新的竞争者——玻璃和陶瓷,相对陶瓷而言,玻璃后盖带来的冲击显然要大很多,近期,三环集团与长盈精密年初公布的合作也宣布终止。据手机供应链多方人士向笔者强调,3D玻璃后盖无疑会对金属后盖造成十分大的冲击,尤其是在旗舰机市场更是如此!而在苹果新机发布后,其采用了2.5D玻璃后盖,更是引发市场对3D玻璃后盖的呼唤。

据手机报在线了解到,iPhone X采用的是3D玻璃后盖+不锈钢中框,其总的成本在53美元左右,其中3D玻璃后盖由蓝思科技和伯恩光学提供,成本为18美元左右,而不锈钢中框则由鸿海、可成等提供,成为在35美元左右。从市场趋势来看,未来基本上是采用玻璃/陶瓷+不锈钢中框为主,而不锈钢中框的成本要比玻璃的成本更高一些,如果采用陶瓷的话,其成本也要比玻璃高,不过,如小米等推出的是陶瓷一体化。

而从供应链来看,从去年到今年,不管是做玻璃盖板的厂商,还是在精密结构件的厂商,几乎都一致认为玻璃后盖将会成为市场主流,同时,无论是玻璃盖板厂商还是精密结构件厂商,也都在积极布局玻璃+不锈钢中框一体化市场方案。

而从玻璃后盖市场布局来看,主要有两大阵营:第一大阵营是国内此前就从事玻璃盖板的企业,据不完全统计,有蓝思科技、伯恩光学、科立视、瑞升科技、智诚光学、欧菲光等;而第二大阵营则是此前从事精密结构件或者金属机壳的企业,诸如通达集团、比亚达、捷荣技术、奋达科技等!双方都十分看好玻璃后盖市场,且在该市场的投资力度也很大,这对于原本就处于弱势状态的精密结构件行业而言,无疑是雪上加霜。

通达集团拆分通达宏泰独立上市 后者将成为集资平台

而通达集团,在港股精密结构件行业中,可谓是知名企业。从手机金属后盖来看的话,其去年总计出货为6000万套,而国内市场总计是2.4亿套,这也就是说,其在国内市场占据了25%的市场份额。

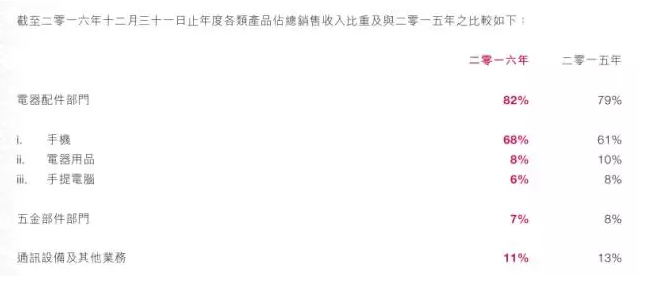

从其2016年营收来看,其收入为78.25亿港元,同比增长28.8%;毛利为18.85亿港元,同比增长24.7%;公司拥有人应占纯利为10.04亿港元,同比增长42.8%。而从股价方面来看的话,从近3年算起,其股价上涨6倍,从近6年算起的话,其挂架更是上涨了12倍。

细分来看,手机机壳市场依然占据其营收主要份额。2015年其该部分营收是3712.4百万港元,到了2016年实现了44.7%的同比增长达到了5371.4百万港元,占据其总营收的68.6%。而其机壳业务之所以增长如此之快,主要原因则在于其三大客户华为、OPPO和vivo,三者在其机壳业务营收中的比例超过了50%。

在其2016年财报中,其也表示:“手机业务于未来仍然是集团的核心业务。各大品牌均积极提升产品的外观质感,性价比及差异化,有见金属外壳的渗透率仍将提升,设计简单的金属外壳将应用于千元机,金属外观件趋向成为标配的同时,中高端手机更开始转用2D/2.5D/3D玻璃、陶瓷或其他材料的背盖、配以金属中框的处理方案。”

尽管如此,通达集团主席兼行政总裁王亚南也表示,未来更多智能手机只用金属中框配合2.5D或3D玻璃盖板,所以目前通达集团也在向3D玻璃盖板市场转型。而据消息表示,通达集团具有自主研发的3D玻璃盖板,已经着手寻找这方面的客户,并向国内各大手机厂商送样,不过,具体的产能和工艺现在尚未透露。

而在近来,通达集团还发布公告表示:公司股东将在下周四决定是否批淮将旗下生产笔记本和平板电脑机壳的公司分拆并独立上市,涉及到将这家附属公司的股份分派给现有股东。此外,通达周一晚间宣布,计划派发特别中期股息,并通过分派通达宏泰股份的方式实现,符合资格的通达股东每持有40股股份将有权获得1股通达宏泰股份。公司表示,通达宏泰的分拆计划须待联交所批淮。

事实上,据手机报在线观察了解到,早在去年9月份,通达集团就曾对外宣布计划将拆分通达宏泰独立上市!当时通达集团称,集资额拟用于买地新建厂房、购买生产设施、提升制造工艺自动化和研发能力、加强销售与营销以及用作一般营运资金。

对于此次分拆上市,当时通达集团还强调称,通达宏泰独立上市将为集团提供一个独立的集资平台,日后在资本市场筹集资金,支持透过持续内部扩张取得增长。同时,还能让通达宏泰透过多种方式扩大市场份额,并提升集团的业内地位。

至于通达宏泰的营业能力,其五大客户贡献的收入占比均超过九成,其中2016年前四个月向最大一名客户的销售额占同期总收入的66.3%,对主要客户的依赖可见一斑,而且通达宏泰并未与其签订任何长期合约。通达宏泰也表示,如果任何主要客户减少、终止订单,或不能及时还请欠款,将对业绩造成重大不利影响。

那么,对于通达集团而言,如果通达宏泰独立上市集资以后,将用于哪些方面投资呢?从其发展状况来看,极有可能在于两方面:其一是上述所言的3D玻璃后盖;其二则是防水零部件。首先来看看,为何通达集团急于集资?

从通达集团近几年来的业务来看,“单一”是其十分严重的诟病,这点不仅仅体现在集团业务方面,同时在子公司也体现的淋漓尽致。前文已经讲到近些年来,其手机后盖业务的营收在不断增长,目前已经超过了60%。

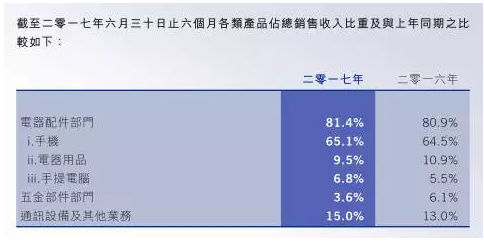

而从其去年的营收来看,据通达集团发布公告,2016年度公司收入为78.25亿港元,同比增长28.8%;毛利为18.85亿港元,同比增长24.7%;公司拥有人应占纯利为10.04亿港元,同比增长42.8%。这种增长速度可见一斑。到了今年上半年,其营收继续维持高速增长,由其去年同期的32.39亿港元增长11.7%至36.18亿港元。公司拥有人应占溢利由去年同期的3.80亿港元减少23.6%至2.90亿港元。

而手机业务部分,营收由去年同期的20.90亿港元增加12.7%至23.55亿港元,占总营收65.1%。受益于手机业务及手机产品配件销售比例增加,其分类利润率一般较高,带动整体毛利率由去年的24.4%,增长至25.4%。显然,通达集团在手机市场的营收比例还在不断增长!但是单从金属后盖市场来看,正如通达集团所言,未来3D玻璃后盖市场将成为主流,在这种情况下,通达集团不得不居安思危。

整体看来,通过通达宏泰集资将主要用于两大新业务的拓展,其一是玻璃后盖+不锈钢中框一体化,后盖市场作为通达集团的主力市场,想必通达集团会继续发力,诸如瑞声科技加强该市场的布局;而另一大市场则是防水零部件,据手机供应链消息,在苹果此次发布的新机中,通达集团已经成为苹果手机防水零部件供应商。从这方面来看,瑞声科技与通达集团一样作为手机产业链港股中知名企业,两者在近些年来,对于业务的拓展都十分重视,利润瑞声科技目前也投资了128亿发力玻璃后盖+不锈钢中框一体化市场,同时,其还跨越到晶圆级玻璃镜头市场,这两大市场也将成为瑞声科技今后业务的增长点。(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP