商业化能力不足,思路迪-B(01244)何以赢得年内医药新股涨幅第一?

今年以来,港股的生物医疗企业上市首日表现一般,据wind数据显示,年初至今共有18家生物医药企业上市,首日收涨的仅8家,表现最好的为近日刚上市的3DMEDICINES-B(简称思路迪,01244)涨幅为25.9%。

从首日上市涨幅排行榜来看,涨幅好的多数为下半年上市的公司,除了与下半年以来医药行业回暖关系密切外,还与公司“自身条件”有关。思路迪能在诸多医药股中首日涨幅脱颖而出,除了上市时间点对以外,公司自身也有一定的实力。

差异化打法,有望在PD-1红海中分一杯羹

智通财经APP了解到,思路迪是一家成立于2014年的生物医药公司,产品管线以肿瘤慢病化为思路,核心及候选药物项目达12个。核心肿瘤免疫管线主要围绕核心资产部署单药/联用肿瘤产品矩阵,包括全球首个皮下注射PD-L1多适应症新药恩沃利单抗注射液;靶向WT1的多适应症肿瘤疫苗3D189;自Aravive公司引进的全球同类首创GAS6诱饵受体3D229;疼痛管理解决方案则包括EP-4抑制剂3D1002;第三代COX-2抑制剂3D1001;下一代核心产品则包含3D185、3D011、3D197、3D057以及3D062。

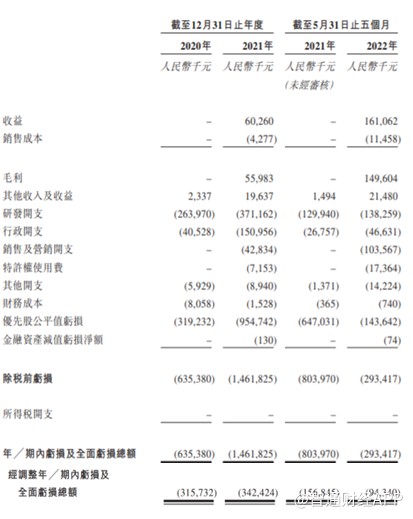

公司核心产品KN035(恩沃利单抗),)是一款用于治疗泛瘤种的皮下注射PD-L1抑制剂,其已在中国获批用于治疗既往接受过治疗的MSI-H/dMMR晚期实体瘤。恩沃利单抗于2021年12月上市开始商业化。2020年、2021年及截至2022年5月31日止的5个月里,公司实现营业收入分别为人民币(单位下同)0元,6026万元及1.61亿元。

MSI-H为微卫星高度不稳定的缩写形式,而dMMR代表DNA错配修复缺陷。MSI-H/dMMR可在细胞无法修复其分裂过程中发生的错误时发生。正常组织DNA修复系统称为错配修复(MMR),其可纠正DNA复制发生的错误。然而,由于肿瘤细胞中缺乏MMR基因或复制修复过程中的缺陷,基因突变的可能性会增加。MSI-H高发于多种癌症类型,例如子宫内膜癌(25%)、林奇综合征(16.3%)、结直肠癌(12%)及胃癌(9%)。

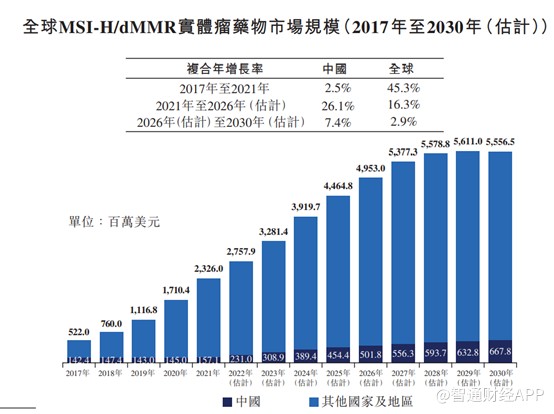

泛癌性质推动MSI-H/dMMR药物全球市场及中国市场的增长。弗若斯特沙利文数据显示,全球市场中,2021年全球MSI-H/dMMR肿瘤药物市场规模达23.26亿美元,预期于2026年将达到49.53亿美元,2021年至2026年的复合年增长率为16.3%,并进一步增至2030年的55.57亿美元。中国市场中,2021年中国MSI-H/dMMR肿瘤药物市场规模为1.57亿美元,预期于2026年将达到5.02亿美元,2021年至2026年的复合年增长率为26.1%,于2030年将进一步达到6.68亿美元。泛癌性质将推动全球及中国MSI-H/dMMR肿瘤药物市场的增长。

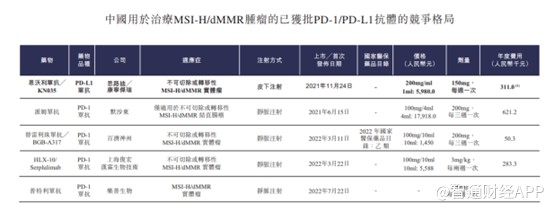

截至最后实际可行日期,FDA已批准三款PD-1单抗用于治疗MSI-H/dMMR实体瘤,在中国中国国家药监局已批准五款用于治疗MSI-H/dMMR肿瘤的PD-1/PD-L1单抗,其中四款用于治疗MSI-H/dMMR实体瘤,一款只用于治疗MSI-H/dMMR结直肠癌。

从产品角度来看,思路迪产品无非为当前市场上最热门的PD-1,市场竞争极为激烈,截至最后实际可行日期,全球市场上合计有19款获批上市的PD-1/PD-L1单克隆抗体抑制剂,其中14款靶向PD-1及5款PD-L1。其中18款均为通过静脉注射的传统抗体,与这些PD-1所不一样的是,思路迪的恩沃利单抗采用的是皮下注射方式。对患者而言皮下注射给药方式更加便利,可提高患者依从性及扩大患者覆盖范围。就针对先前接受过治疗的MSI-H/dMMR晚期实体瘤的适应症而言,恩沃利单抗为首款且唯一一款在中国接受针对泛瘤种的BLA阶段皮下注射PD-1/PD-L1抑制剂。

静脉注射配方对于患者而言不太便利,因为要求频繁注射服务,而若干患者会出现过注射反应。此外,约10%的癌症患者可能不合资格接受静脉注射配方,原因是长期大量药物治疗导致静脉选取有限。

皮下注射制剂对于传统抗体是一种挑战,原因是有限的溶解度及需要制剂开发。恩沃利单抗的皮下注射配方相比几款传统抗体得到进一步发展,传统抗体需要添加透明质酸酶以有利于皮下吸收。然而,该等配方通常要求相对较大的剂量(2mL以上),以及几分钟进行给药。作为对比,恩沃利单抗0.75mL(150mg)的完整治疗剂量则通过单次注射给药,剂量通常小于1mL,给药耗时不到30秒。就皮下注射配方而言,每次注射的剂量通常低于2mL,这对用于皮下注射的传统抗体而言在技术上具有挑战性。

受益于该独特的分子结构,恩沃利单抗的分子量只有传统抗体的一半,分子量为约80kDa,相比其他获批准的PD-1/PD-L1抗体,其分子量更小,并具备较好的稳定性和高溶解度,可促进开发适合皮下注射的高浓度制剂。

除了在MSI-H/dMMR这一适应症上适用外,由于MSI-H/dMMR属于泛瘤种,因此公司也将恩沃利单抗选择性地专注其他适应症,例如肝细胞癌(HCC)、尿路上皮癌(UC)、肾细胞癌(RCC)及联合治疗等。

招股书显示,恩沃利单抗正在中国开展联合化疗治疗晚期胆道癌(BTC)的III期关键临床试验,该试验正在进行中,目前尚无揭盲安全性及有效数据。除此之外,公司的合作伙伴TRACON发起的恩沃利单抗联合使用在局部晚期、不可切除或转移性未分化多形性肉瘤(UPS)/粘液纤维肉瘤 (MFS)受试者中的多中心、开放标签、随机、非比较、对照组II期关键临床试验。

值得一提的是,恩沃利单抗从IND阶段推至BLA阶段,思路迪仅用了四年的时间,并且开发全球首款且唯一一款皮下注射PD-L1抗体,也反映出思路迪在研发实力方面不容小觑。或正是上述这些闪光点,使得思路迪近年来融资时获得大批机构的看好,泰格医药、深圳倚锋、先声药业、高瓴资本等纷纷入局。经过近年来的数轮融资后,上市后公司估值高达80多亿港币。

引进两款全球研发领先的产品,商业化环节薄弱

除了大热门的PD-1/PD-L1外,公司进展相对较快的当属3D229(又称为巴替拉西普,AVB-500),该产品由Aravive引进,公司拥有大中华区开发、制造及商业化的独家权利。

3D229是一种高亲和力、可溶性Fc融合蛋白,旨在结合GAS6(生长停滞特异性蛋白6),拦截GAS6与其受体AXL的结合来阻断GAS6-AXL信号通路的激活。FDA已许可思路迪的合作伙伴Aravive在美国启动评估3D229对铂耐药性卵巢癌(PROC)疗效的III期临床试验,且Aravive于2021年4月开始在美国为该试验招募患者。根据Aravive的临床I期结果显示,3D229具有良好的安全性,无严重或剂量限制性不良事件报告,并且试验结果显示在血清中循环游离的GAS6出现剂量相关的减少,有力的证明3D229的有力的药效学标志物。

中国区方面,公司已在中国提交3D229用于健康人类志愿者的I期临床试验的IND申请并于2022年5月完成I期临床试验。今年4月公司在NSCLC、RCC及UC患者中进行Ib/II期临床试验的IND批准。此外,公司已于2021年4月在中国提交3D229针对PROC患者的III期临床试验的IND申请,以参与国际多中心临床试验(MRCT),并于2021年7月取得该试验的IND批准,目前该试验已在中国启动III期临床试验。截至2022年9月30日,中国已有八名患者入组此项MRCT。

GAS6-AXL通路药物有望从赘生性细胞和宿主细胞两个轴向削弱多个阶段的肿瘤进展。与AXL酪氨酸激酶抑制剂相比,GAS6诱饵受体具有选择性抑制GAS6-AXL信号传导通路的潜在优势。截至最后实际可行日期,并无选择性抑制AXL的获批AXL酪氨酸激酶抑制剂,共有11款处于临床开发阶段的选择性 GAS6-AXL通路药物,思路迪的合作伙伴Aravive为首家进入临床三期的公司,市场方面具有先发性。

除了引进的3D229以外,公司还引进了3D189。CD189靶向以WT1 抗原过度表达为特征的恶性肿瘤。WT1为在多种恶性肿瘤中表达最广泛的癌症抗原之一,在美国国家癌症研究所(NCI) 2009年筛选确认公布的免疫疗法癌症抗原中排名第一。WT1免疫疗法有望靶向过度表达WT1的多种癌症,目前全球并未有WT1免疫疗法产品获批,共3款产品进入III期临床阶段,思路迪的合作伙伴为其中之一。

引进的两款产品均为市场上尚未有获批的产品,并且其合作伙伴进度相对较快,不难看出思路迪在选择合作伙伴方面还是很有眼光。而自研的产品方面,公司除了大热门的PD-1以外,亦参与了大热门的CD47,目前处于临床I期阶段,其他的产品均为多适应症开发,可以看出思路迪在抗肿瘤方面的打法更偏于“万金油”。不得不说这一策略在抗肿瘤药过度开发的当下,是不错的选择。

在商业化方面,目前公司已与国内及跨国知名制药及生物科技公司建立合作关系,如康宁杰瑞、TRACON、SELLAS、Aravive、海和药物、Immune Oncia等。目前公司正在江苏徐州建造内部生产设施,总面积为6.56万平方米,预期总产能可达6000升,预计2024年前完成设施的建造并投入运营。由于目前公司尚未有内部生产设施,因此生产端公司与康宁杰瑞合作CMO,对公司而言也是最快的商业化方式。

总体来看,尽管PD-1市场红海一片,但思路迪凭借着皮下注射这一差异化的特性,有望从中分一杯羹,其他引进的产品亦在全球范围内尚未有产品上市,亦具有一定的看点。不足的是,公司自研的产品主要以PD-1和CD47为主,而这些靶点市场竞争十分激烈,而公司产品进度也相对较慢,不具备优势。再者,虽然公司引进的两款产品研发进度全球领先,但公司商业化能力薄弱,未来能否将其引进的产品好好变现尚且是个问题。

扫码下载智通APP

扫码下载智通APP