乾元浩创业板IPO审核状态变更为“终止(撤回)” 禽用疫苗为主营业务收入的主要来源

智通财经APP获悉,1月4日,乾元浩生物股份有限公司(简称:乾元浩)创业板IPO审核状态变更为“终止(撤回)”。中信证券为其保荐机构,拟募资6.375亿元。

2023年1月4日,乾元浩生物股份有限公司申请撤回发行上市申请文件。根据《深圳证券交易所创业板股票发行上市审核规则》第六十七条,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

招股书显示,乾元浩是一家致力于禽类传染病防治的高新技术企业,主营业务为禽用生物制品研发、生产、销售及技术服务,主要产品为多品种的禽用疫苗及少量畜用疫苗。公司2019年度、2020年度、2021年度的主营业务收入分别为4.89亿元、5.61亿元和5.04亿元,占各期营业收入的比例均在97%以上。

据悉,乾元浩由中牧股份、中海动物保健、保山疫苗厂、乐道兴投资、中国农业大学五家股东联合发起设立。目前可生产兽用生物制品及诊断试剂近六十个品种、200多个规格,为行业内禽用疫苗产品种类最为丰富的企业之一,覆盖了禽类生长周期的绝大多数疫病,种类主要有禽流感系列、马立克系列、新支系列、新流系列、法氏囊系列、鸡痘系列、水禽系列等禽用疫苗产品,包括单价苗、多价苗、多联苗和多联多价苗。

报告期内,禽用疫苗是公司主营业务收入的主要来源。禽用疫苗行业业绩受到下游养殖行业诸多因素的影响,其中禽价的大幅波动和偶发性疫病的发生,均可能导致公司业绩的波动。在价格的低谷时期,部分养殖场户的禽养殖数量和疫苗采购意愿可能下降,对部分疫苗的销售可能产生不利影响。

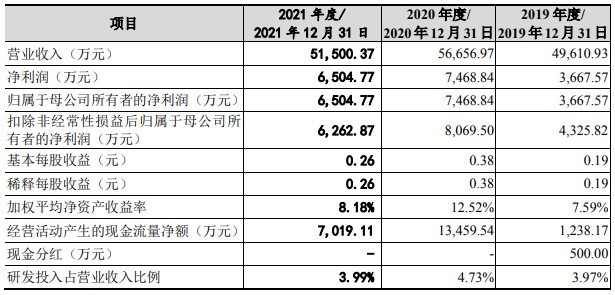

财务方面,于2019年度、2020年度、2021年度,公司实现营业收入约为4.96亿元、5.67亿元、5.15亿元。净利润分别约为3667.57万元、7468.84万元、6504.77万元。

招股书提示,需注意应收账款回收的风险。报告期各期末,乾元浩应收账款余额分别约为1.56亿元、1.30亿元和1.32亿元,坏账准备计提金额分别为333.05万元、360.45万元和543.18万元,公司已按照既定的会计政策及估计对应收款项计提了相应的坏账准备。截至2021年12月31日,公司账龄在1年以内的应收账款占比为88.01%。

扫码下载智通APP

扫码下载智通APP