业绩原地踏步、新品接连碰壁,达利食品(03799)正在被抛下?

对于食品饮料行业来说,2022年无疑是坎坷的一年:消费复苏态势疲软,上市公司盈利增速普遍有所回落。

近期,老牌食品龙头企业达利食品(03799)屡遭机构下调评级:高盛下调2022-24年每股盈利预测5%至6%,重申“中性”评级;国泰君安(香港)研报称,2022年上半年业绩不及预期,且原材料成本压力已于第3季度边际改善,但同比来看仍处于高位。

纵观公司股价走势,自2022年下半年开始股价运行中枢一路下移,最低点跌至3.07港元,整体跌幅近3成。元旦假期过后,市场情绪有所回暖,达利食品股价现已恢复至半年前水平,截至1月10日收盘,最新股价为3.64港元。

食品饮料板块与消费信心紧密相关,随着疫情逐步受控、达利食品作为行业龙头亦有望迎来复苏,但在短期升势背后,达利食品的处境并非高枕无忧。

营收利润双双“跳水”,涨价难抵净利下行?

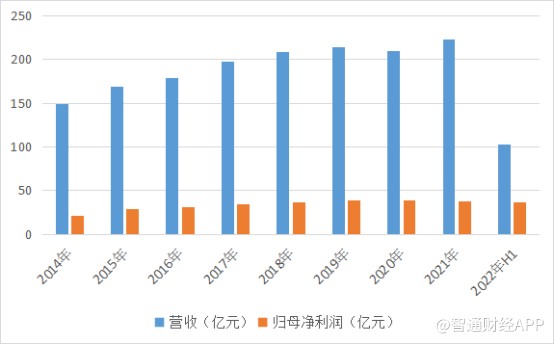

在业绩方面,达利食品最新交出的“成绩单”难言乐观。据财报披露,2022年上半年公司营收、利润双双下滑,其中收益为103.18亿元(人民币,下同),同比下降8.6%;净利润17.06亿元,同比下降15.3%;每股基本盈利0.13元,拟派期股息每股0.071港元。

而从更长期的业绩走势来看,尽管近年来公司营收总体稳中有升,但净利润却在2021年便开始扭头向下:当年公司实现营收222.94亿元,同比增长6.4%,实现净利润37.25亿元,同比下滑3.21%。

若从具体业务板块来看,业绩下滑的背后,是公司核心业务出现颓势。2022年上半年,休闲食品与即饮饮料分部营收分别为45.28亿元、29.65亿元,同比分别下跌6.8%、19.5%,两者营收占比超7成;家庭消费分部则略有增长,收入同比上升2.8%至17.26亿元,不过该业务体量尚小。

从毛利率近年来的变化来看,公司的盈利水平承压也早有预兆。2017-2021年间,公司毛利率分别为37.67%、38.59%、39.73%、39.31%和36.58%,自2020年开始便逐渐走低。2022年上半年,公司整体毛利率进一步下滑,为35.2%,同比下降3.1个百分点。

据智通财经APP了解,对于这次业绩不如人意的表现,达利食品方面透露,主要受到切片等原材料价格上升及市场环境短期不利等因素影响。

其实,近年来公司管理层已采取了降低成本、涨价等多方举措试图扭转业绩“原地踏步”的困境。近年来达利食品的销售及管理成本增速较为克制,2022年上半年销售费用率为17.9%,同比小幅下降0.2个百分点;管理费用率上升0.7个百分点至3.7%,主要由于管理人员平均薪酬上升及股权激励计划实施。

从业内平均水平来看,达利食品销售费用率多年来处于低位,主要归结于公司特别的“达利园模式”。与康师傅、统一等同类食品品牌不同,达利一直采取低出厂价、低费用的经销商模式,在给经销商让利的同时,也将销售费用和品牌推广义务转移给了经销商。多年来,这套模式让达利得以维持较高的营业利润率,但在消费风潮日趋高端化的当下,却也让其难于摆脱自身的“低端”标签。

另一方面,在市场整体低迷的后疫情时代,涨价或许亦是达利为应对业绩压力不得已的选择。2021年8月,公司方面称,随着制造成本、人工成本以及市场费用成本的不断提升,导致企业的运营成本有所上涨,将对旗下食品三大系列部分产品调价。

只可惜,从如今的表现来看,短时间内这些应对还未能让业绩表现重回上行通道。

不过,身为老牌龙头企业,达利食品在财务状况方面仍具有相当的稳健抗风险能力。截至最后报告期,公司在手现金充裕,现金及现金等价物为142.2亿元,处于行业领先水平。

主力产品增长疲软,“四个百亿”目标难兑现?

身为多年历史积淀、龙头优势深厚的老牌食品企业,达利集团在食品饮料业内已覆盖“全品类”布局。截止目前,集团旗下涵盖糕点类、薯类膨化食品、饼干、凉茶、复合蛋白饮料及功能饮料六大板块,单品超800个,拥有好吃点饼干、可比克薯片、和其正凉茶、达利园蛋黄派、豆本豆豆奶、乐虎功能饮料等多款爆款单品。

据公开消息披露,目前公司的经营重点主要围绕美焙辰、豆本豆、乐虎三大品牌。此前,公司管理层曾对外公布“4个百亿”目标,即到2025年会有4个品牌超百亿,分别是达利园、豆本豆、美焙辰和乐虎。

不过,从目前各品类的销售情况来看,若要达到这个目标,达利食品需要走的路还很漫长。

据智通财经APP了解,达利园品牌已有20年历史,是烘焙糕点领域家喻户晓的品牌,拥有行业排名第一的市占率,多年来始终贡献稳定的营收;

而在2022年上半年唯一出现正面同比增速的家庭消费板块中,主要靠植物基豆奶“豆本豆”、短保面包“美焙辰”拉动。其中,豆本豆在2022年上半年实现收入10.66亿元,美焙辰实现收入6.60亿元。

早在植物基食品风潮于2017年刚刚开始在全球流行之际,达利食品就嗅到了增长的契机,率先推出豆奶品牌豆本豆,上市一年内猛增至10亿销售额。然而,如今看来,达利押了重注的产品却显得后劲乏力,2022年上半年销售额同比增速仅达到0.1%,收入规模仍停留在10亿元附近。

而除了豆本豆之外,美焙辰和乐虎的销售前景似乎也初显疲态。美焙辰推出不过4年,到今年上半年同比增速已下滑至7.5%,距离2021年财报中33.5%的同比增速有明显回落。

2022年上半年,功能饮料乐虎实现销售收入18亿元,同比下降8%;即饮饮料板块中的另一类产品则下跌更快,以和其正为代表的凉茶产品的销售收入约7亿元,同比下降35%。

据智通财经APP了解,相比功能饮料细分赛道内的对标产品东鹏特饮(上半年营业收入为42.91亿元,同比增长16.54%),乐虎已经远远被甩在后面。据媒体爆料,乐虎、和其正凉茶等产品销售不利、库存积压严重,部分经销商手中还有一年前的存货。

此外,质量问题对于一个食品品牌来说无疑是明显的劣势。在黑猫投诉平台上,豆本豆、乐虎等产品多次遭到投诉,有不少消费者表示存在产品于保质期内变质、抽奖活动难兑奖等问题。

行业现“天花板”,“跟风”战略玩不转了?

2022年,食品饮料行业受到疫情冲击、消费意愿低迷、成本端持续承压等因素影响,行业整体景气度下行,多数企业业绩表现偏于疲软。而在“消费升级”的大背景之下,“创新”、“潮流”、“网红”等关键词正成为年轻一代的消费密码。

比起近年来纷纷涌现的如“认养一头牛”、“王饱饱”、“钟薛高”等网红品牌,身为传统企业的达利食品就未免显得有些新意不足了。观察公司历史可以发现,公司支柱产品蛋黄派属于模仿好丽友,乐虎和罐装凉茶则分别“跟风”红牛和王老吉,而时至2022年,公司的新品策略仍显得有些乏善可陈:豆本豆推出高端有机系列,和其正推出新派特调国潮风凉茶,可比克新品“小弯曲原切薯片”也没有掀起多少浪花。

在研发上真金白银的投入似乎从侧面反映了公司对创新的不重视:2021年公司研发费用不足7000万人民币,相比其超200亿的营收更显杯水车薪。

餐饮行业分析师、凌雁管理咨询首席咨询师林岳及中国食品产业分析师朱丹蓬都曾提到,食品饮料行业已经发展到了瓶颈期,各家产品技术门槛低、同质化严重,如何在一片红海中“杀出重围”、给消费者留下深刻印象,是老牌企业们尤其需要考虑的重要命题。

实际上,多年经营中达利食品仍具有相当深厚的供应链体系优势:以强调新鲜营养的短保面包为例,较短的保质期和销售半径都对厂商的产能、物流、渠道铺设等多方面实力有着相当高要求,而充沛的现金流则带来了通过并购、合作发掘更多增长机会的可能性。未来达利食品还有几分看点,我们仍可以拭目以待。

扫码下载智通APP

扫码下载智通APP