广发宏观:年初市场最关注的几大问题

摘要

第一,本轮美国经济正在走向何方,软着陆、浅衰退、还是深度衰退?

第二,美国通胀处于降温过程中,但又显著高于美联储目标,这一背景下美联储货币政策路径如何判断?

第三,2023年初,美国债务上限的拉锯拉开序幕,这一过程对资产价格的影响几何?

第四,天然气价格回落背景下,欧元区货币政策仍会持续紧缩吗?

第五,日央行2023年1月18日维持货币政策不变,并未如市场预期调整甚至放弃YCC政策,如何展望日央行后续货币政策及其对全球金融市场的影响?

正文

问题1:

本轮美国经济正在走向何方,软着陆、浅衰退,还是深度衰退?

对此我们的理解包括:

第一,疫后修复脉冲结束、库存下行,叠加政策紧缩,美国经济确定处于下行周期。美国经济疫后存在一轮修复脉冲,一则居民部门超额储蓄释放,二则企业部门补库存、修复产能,三则贸易部门扩张,2022年以来这一过程已基本结束。从经验上的库存周期看,每一轮去库存一般6-8个季度。美国本轮库存周期2022年初见顶,至2023年初四个季度左右,目前仍在继续,库存下行周期一般对应经济回落期。本轮美国经济又进一步叠加货币政策收缩对消费、投资的抑制,其斜率和确定性都将会更为明显。

第二,软着陆、浅衰退、深度衰退的可能性均不能完全排除。我们倾向于认为出现阶段性浅衰退的概率偏大。

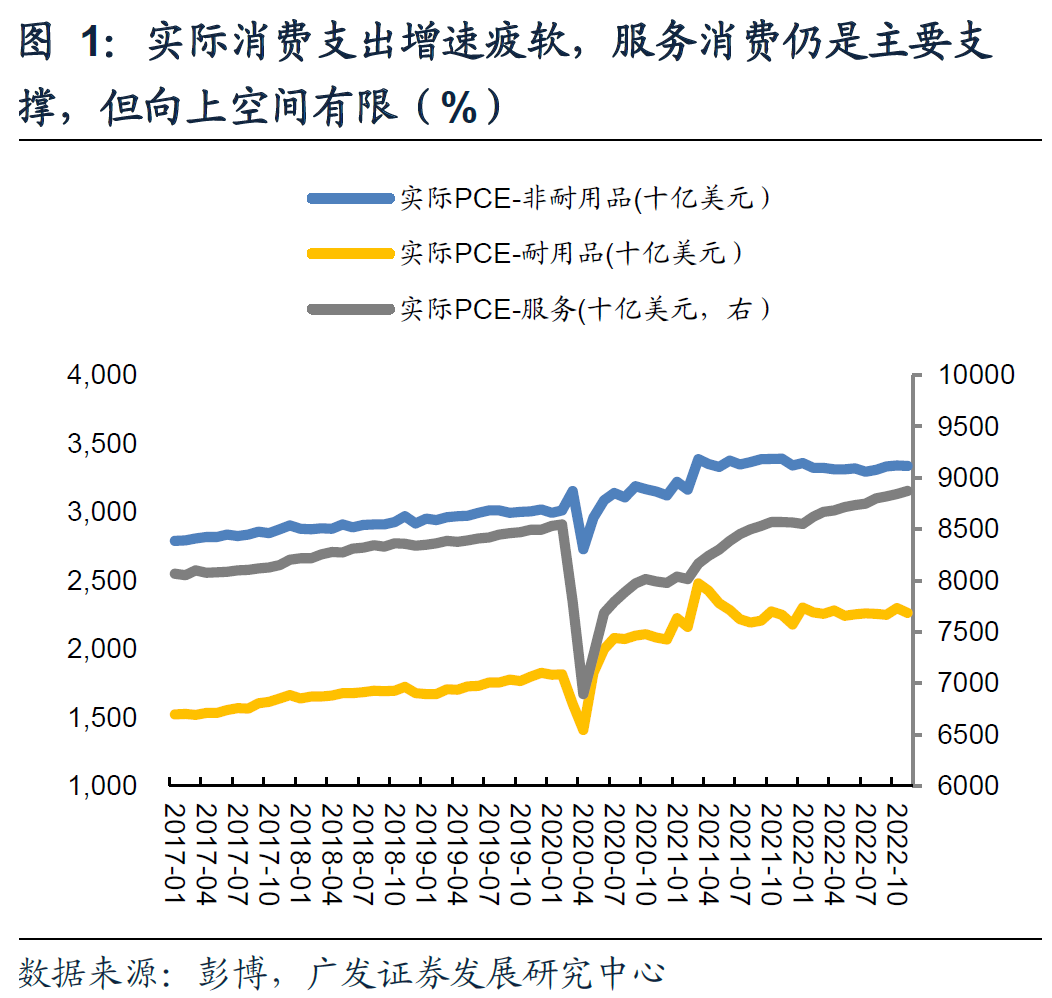

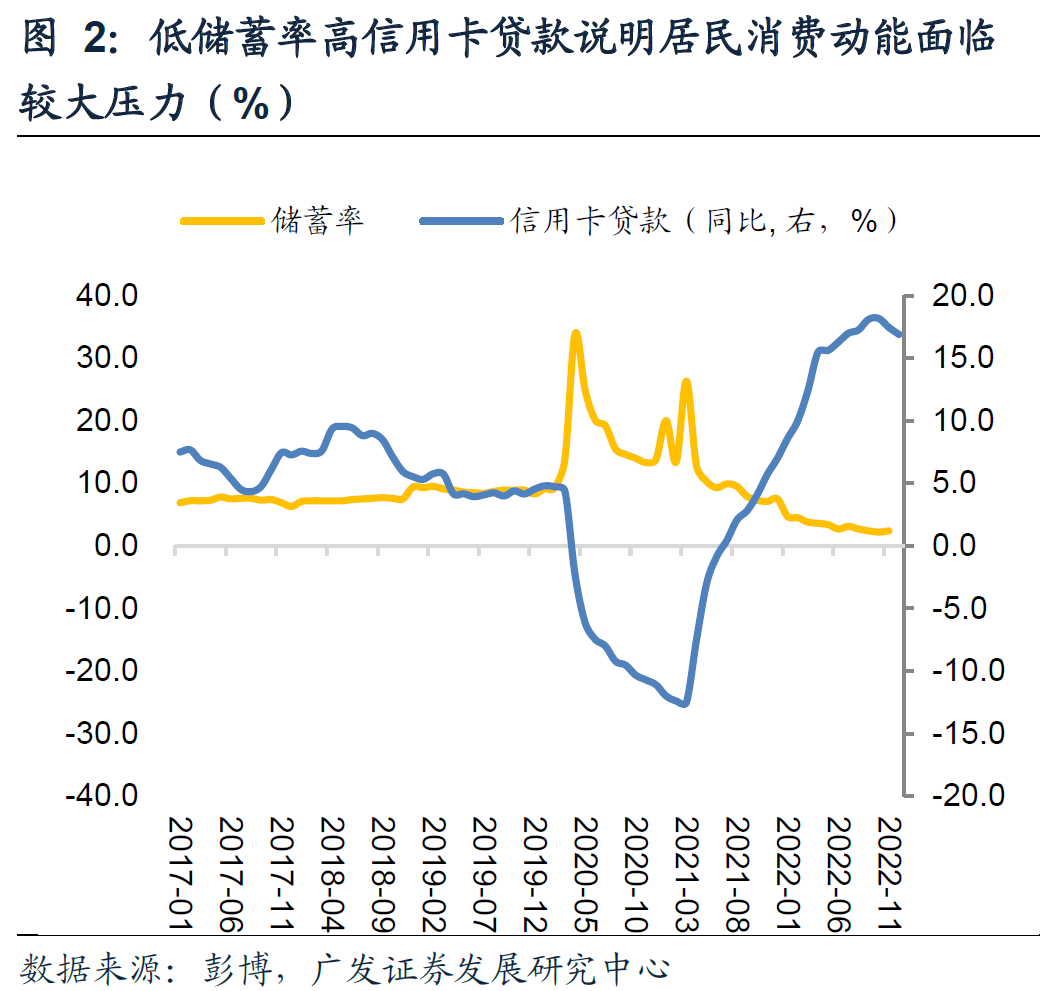

2023年消费仍是经济的主要缓冲垫,但需求端疲软态势已经开始显现。2022年实际个人消费支出同比增速已从2021年年均8.6%水平下降到年均2.9%水平,平且处于持续回落态势。其中商品消费同比增速已经下去,自2022年3月以来维持负值;服务消费同比增速延续下行走势但仍小幅高于疫情前水平,未来仍有下行空间。储蓄率处于历史低位(2022年11月储蓄率为2.4%)、居民信用卡贷款同比连续第9个月维持在15%以上(疫情前信用卡贷款增速约4.5%),显示居民消费动能面临压力。近期ISM供应商交货时间指数快速回落,12月数据回落至48.5(数值越低,交付时间越快),甚至已经低于疫情前水平,我们理解一方面是供应链问题缓解,但另一方面也折射出居民需求端疲软导致整体供需情况逆转。密歇根大学消费者信心指数以及Conference Board消费者信心指数分别于2020年12月和2021年6月触顶回落。

住宅投资仍是经济主要拖累项,较高的房贷利率,叠加较弱的住房负担能力,都将对住房需求产生负向冲击,预计2023年住宅投资同比增速为-13%左右。自美联储2022年3月开始激进加息后,利率走高引导房贷利率持续走强,压降住宅需求以及住宅投资的意愿。美国住房市场的投资以及消费通常占比GDP权重达15%-18%,因此,美国住房市场的好坏对经济周期的影响较大。截至2023年1月,美国30年期固定房贷利率为6.33%,距离2022年年初的3.44%上行2.89个百分点,美国现房销售和新房销售自年初开始分别回落32%和24%,Conference

Board房屋建筑许可指数下行17%。房屋销售回落引导住宅投资增速快速下行。向前看,预计住房需求将持续回落,引导房屋价格下行,进而压降信贷扩张,对经济持续产生下行压力。

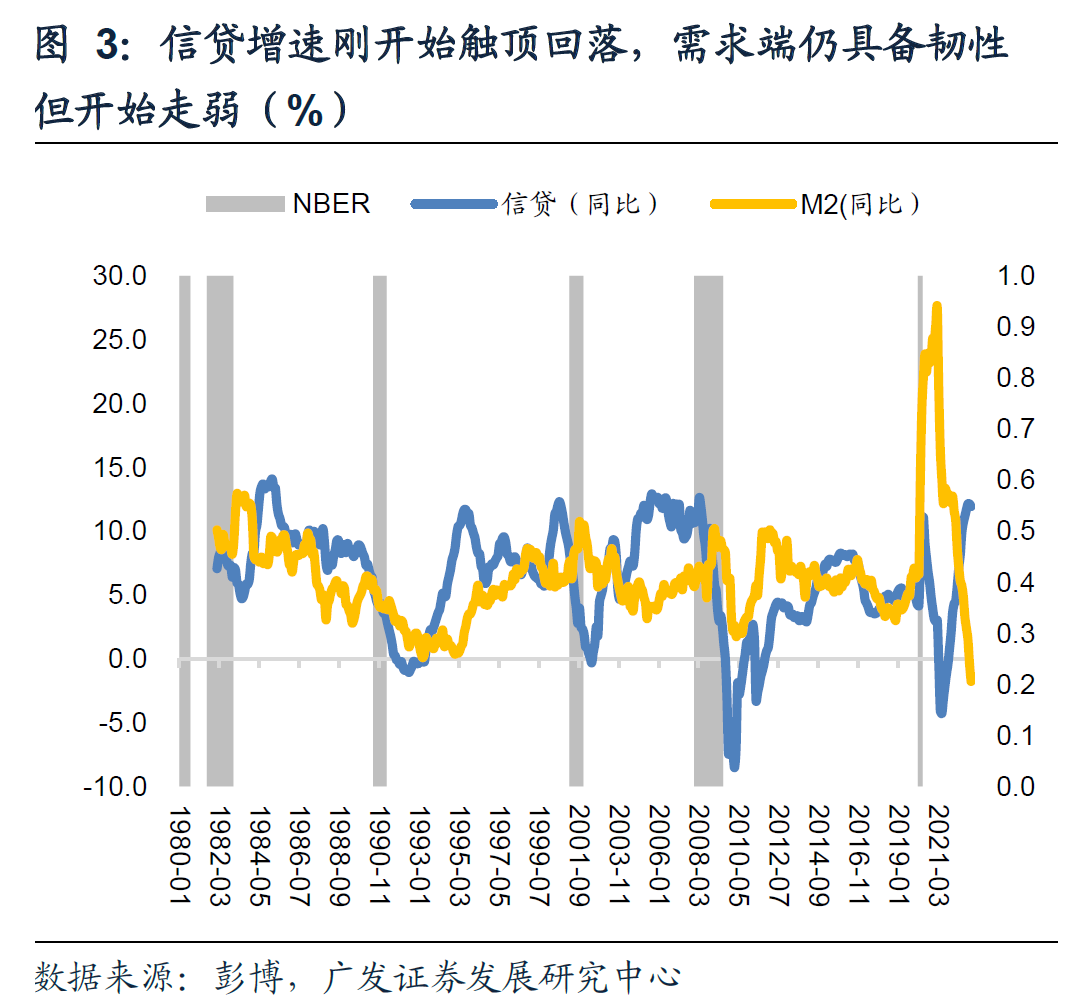

信贷增速仍处于高位但开始回落,显示在实际利率持续走高的背景下,需求端仍具备韧性但开始走弱,从历史经验来看,在信贷增速持续快速回落时期一般对应需求转弱进而引发经济衰退。

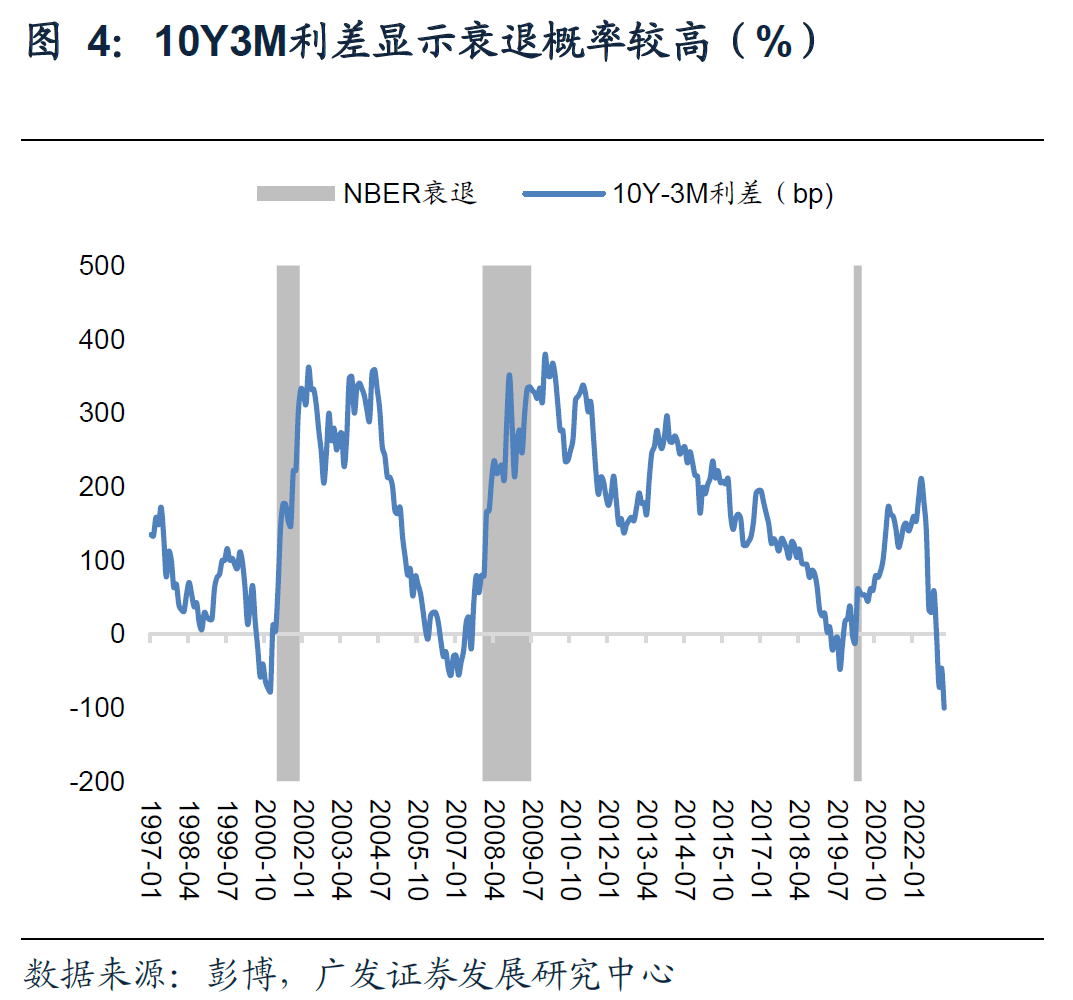

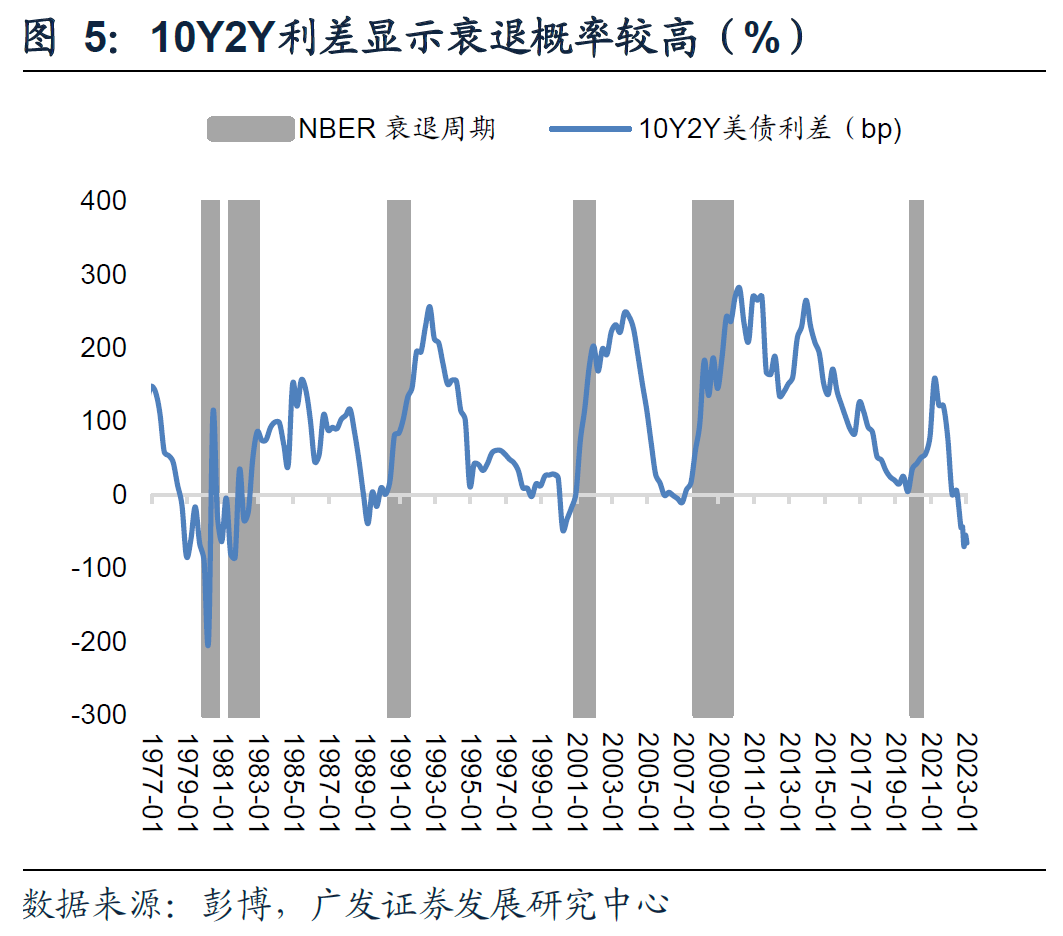

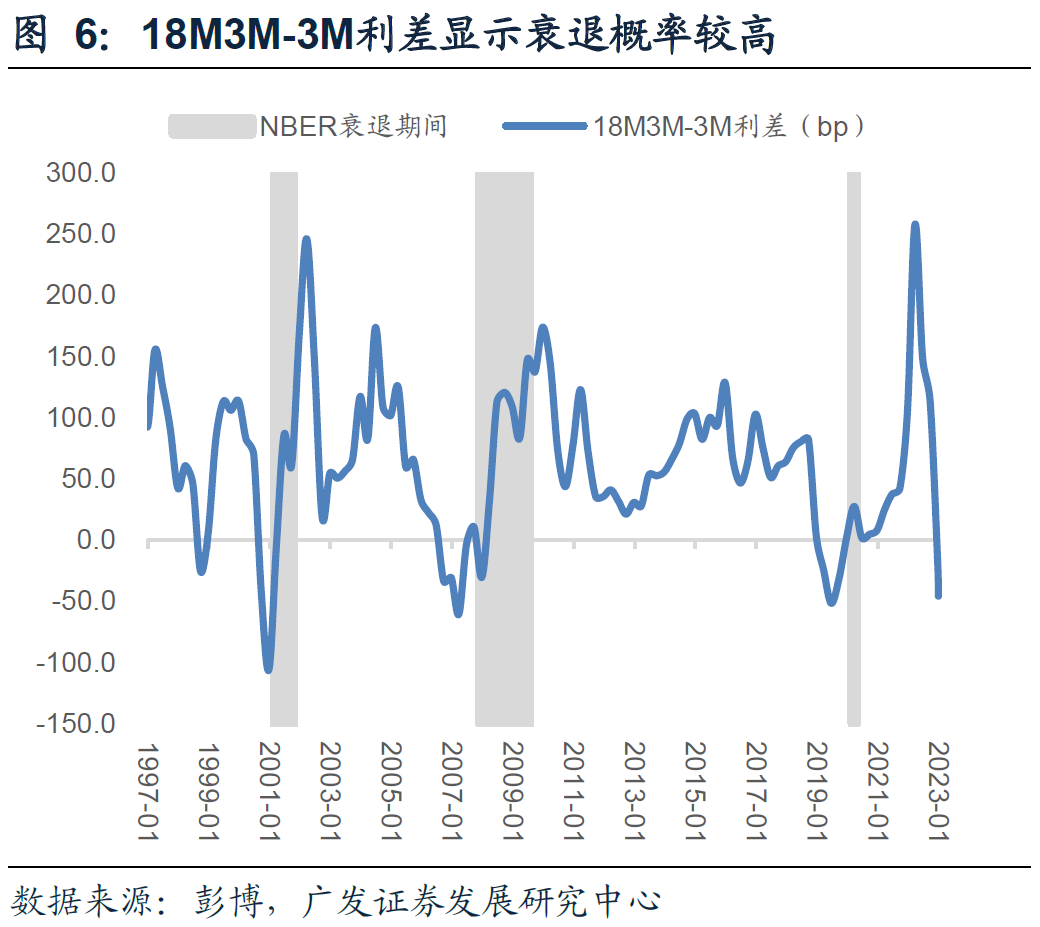

从经验规律上来看,我们可以观测2Y10Y、3M10Y、以及18M3M-3M利差,三者均显示美联储激进加息导致短端利率快速上行,收益率曲线维持倒挂。其中10Y3M利差在1月17日达到-100bp,利差水平甚至低于2007-08年次贷危机时期的最低水平(-56bp),

10Y2Y利差达到-70bp,18M3M-3M利差为-46bp,均接近于历史最低水平。从历史经验来看,在三方面利差都处于负值后,经济陷入衰退的概率非常高。

第三,低失业率和相对健康的居民部门资产负债表决定了深度衰退概率不大;且衰退时间仍有不确定性。

一则,我们需要看到,相较于2008年全球次贷危机时期,现阶段失业率整体偏低。2022年12月失业率回落至3.5%,不及市场预期的3.7%。3.5%的失业率为2022年内最低点,和疫情前的失业率水平相比(从季度均值看,2019年在3.6-3.8%,2018年在3.8-4.0%,2017年在4.2-4.6%)属于较低水平。

二则,居民资产负债表也仍然较健康。一方面,居民房贷以及消费贷款偿债比例均低于疫情前水平、消费及房贷拖欠率处于历史低位,说明居民偿债压力较轻,不会过度挤压消费;另一方面,居民手中额外储蓄规模大约为1.6万亿美元,2023年全国社会保障福利提高8.7%,叠加通胀回落,我们预计2023年实际消费支出仍能维持1.7%左右增长,具体测算参见2022年12月8日报告《越过山丘:2023年海外经济展望》。

低失业率和相对健康的居民部门资产负债表分别会约束收入、支出下行斜率,从而导致深度衰退出现概率偏低。

衰退时点也有较大不确定性。历史上来看,conference board十大经济领先指标指数(LEI)、费城联储商业前景调查、以及信贷脉冲指数在对历次经济衰退的判断有非常高的准确率。LEI领先经济衰退的时间大约在3-18个月,若以此时间轴来判断,则美国经济下半年陷入衰退的可能性更高;费城联储商业前景调查指数方面,每当调查指数低于-30点的水平,美国经济衰退概率为100%,并且指数越低,衰退程度越深。该指数自2021年3月开始维持回落走势,2022年12月最新调查指数为-23.1点,显著低于疫情前水平但仍未达到临界点,显示美国经济距离衰退仍有距离。

问题2

美国通胀处于降温过程中,但又显著高于美联储目标;这一背景下美联储货币政策路径如何判断?

第一,美国CPI数据在回落趋势中,其中核心商品是拖累项,核心服务是支撑项;而核心服务的主要影响因素就是薪资。预计就业市场紧张态势将未来数月中持续缓解,薪资增速将逐步回落。这是我们理解目前美国通胀问题的关键框架。

12月美国CPI数据显示,通胀延续回落态势,CPI同比增6.5%,连续第六个月下行,核心CPI同比增5.7%,连续第三个月下行。根据鲍威尔对通胀的划分,即核心商品、除住房外的核心服务以及住房服务来看,美国通胀下行趋势已基本确定。核心商品环比连续3个月维持负值;住房服务环比虽仍维持高位,但其领先指标如新租约价格以及房屋价格指数均已触顶回落,对应住房服务未来价格走势不确定性较低;因此,现在最应关注的仍然是除住房外的核心服务通胀,而核心服务价格最主要的驱动因素就是薪资。

现阶段,新增非农以及JOLTS报告都显示偏强的劳动力市场,但就业市场紧张态势将在未来数月中持续缓解,薪资增速的领先指标如短期通胀预期以及劳动力市场差异指数也在逐步回落,对应薪资处于下行轨道。

第二,从薪资这个角度来说,按照美联储主席鲍威尔在布鲁金斯学会的演讲《通胀与劳动力市场》中的标准,目前距离美联储合意增速尚有距离。这对应政策仍有收紧空间。

2022年11月30日,美联储主席鲍威尔在布鲁金斯学会的演讲《通胀与劳动力市场》中表示,劳动力市场的紧张程度对理解核心服务通胀有重要意义;现阶段劳动力需求远大于供给,导致就业增速远高于适应人口增长所需的速度(约10万个工作/月),而美联储货币政策旨在缓和劳动力需求,使得就业市场走向平衡,现在的薪资增速距离目标水平还有1.5-2个百分点左右的回落空间,也就是说,美联储所合意的薪资增速大约在3%-3.5%左右水平。

因此,从美联储货币政策角度来说,我们倾向于认为,一方面,美联储正在平衡加息不够导致高通胀延续以及加息过多导致货币紧缩的滞后效应对经济产生不必要的冲击;另一方面,现阶段薪资增速(12月薪资同比增速为4.6%,过去3个月年化同比增速为4.1%)相较于美联储所合意的薪资增速仍有一定距离。因此,2月下调加息节奏既可以降低政策风险,又可以维持限制性的货币政策对需求端的压降。

第三,FOMC强调需同时平衡两种风险,一是加息不够导致高通胀延续,二是加息过多导致货币紧缩的滞后效应对经济产生不必要的冲击。两种平衡之下的最优解是“继续加息+下调幅度”,预计美联储2月加息幅度大概率下调至25bp,终端政策利率可能在5%-5.25%。

12月议息会议纪要显示,FOMC与会者认为虽然2022年10月和11月通胀数据有所回落,但通胀仍然过高(“unacceptably high”),就业市场仍然非常紧张(“very tight”),与会者强调需要看到更多数据(“substantially more evidence of progress”)来证明通胀确定性回落。FOMC与会者强调需要平衡加息不够导致高通胀延续以及加息过多导致对经济产生不必要的冲击,因此对未来加息幅度保持一定灵活性(“flexibility and optionality”)。

第四,加息结束并不等于降息开启。从历史经验看,高利率需要持续一段时间,才能有效抑制通胀,避免通胀长期化预期。预计美联储会维持政策利率至2023年四季度,即降息仍相距仍远。1970年代控通胀失败的历史经验告诉我们,政策需避免提前(prematurely)放松,控制通胀需要经济增速在较长的时间段(“sustained period of below-trend growth”)里低于趋势增长水平,政策的过早放松可能导致流动性再次宽松,推升商品和薪资价格,并进一步导致通胀预期再次回升。因此,我们倾向于认为,在联邦基金利率达到终点后,美联储可能会维持利率水平,而不会选择在短时间内降息。

问题3

2023年初,美国债务上限的拉锯拉开序幕,这一过程对资产价格的影响几何?

第一,短期来说,债务上限问题仍能通过非常规措施解决,预计国会更可能在非常规措施用尽之前,也就是今年三季度前后对债务上限问题进行讨论。

2023年1月13日,美国财政部部长耶伦致信国会表示,财政部债务规模将于2023年1月19日达到法定上限;因此财政部将于下周开始采用非常规措施(“extraordinary measures”)。

耶伦所指的非常规措施包括(1)减少非流通非交易债务(non-marketable, non-tradable debt)规模,从而使财政部能继续发债而不至于超过债务上限;(2)使用财政部在美联储财政储蓄账户(Treasury General Account)来继续支付财政支出。

现阶段,美国国债总体规模约为31.4万亿美元,其中,23.9万亿美元国债为可交易可流通债务;7.5万亿美元为非流通非交易债务。当非流通债务到期时,财政部可以选择不再投资,则非流通债务规模下降,财政部可以有额度继续发行一般债务。根据财政部非流通债务数据,大约有3000亿美元非流通债务将在2023财年到期,叠加3720亿美元财政储蓄账户余额,也就是说,财政部仍有6720亿美元的缓冲垫去发行债务。

拜登政府对2023财年财政预算赤字的额度预计为1.2万亿美元,以此推算,7220亿美元仍能支撑财政部在接下来7个月左右的时间里发债。因此,短期来说,债务上限问题仍能通过非常规措施解决,预计国会更可能在非常规措施用尽之前,也就是今年三季度前后对债务上限问题进行讨论。

第二,只要问题能够拖延,债务上限问题对资产价格影响有限,但至债务上限来临之际,也就是今年三季度前后,财政部技术性违约风险抬升可能导致金融环境收紧、流动性收紧以及对短端美债的抛售。

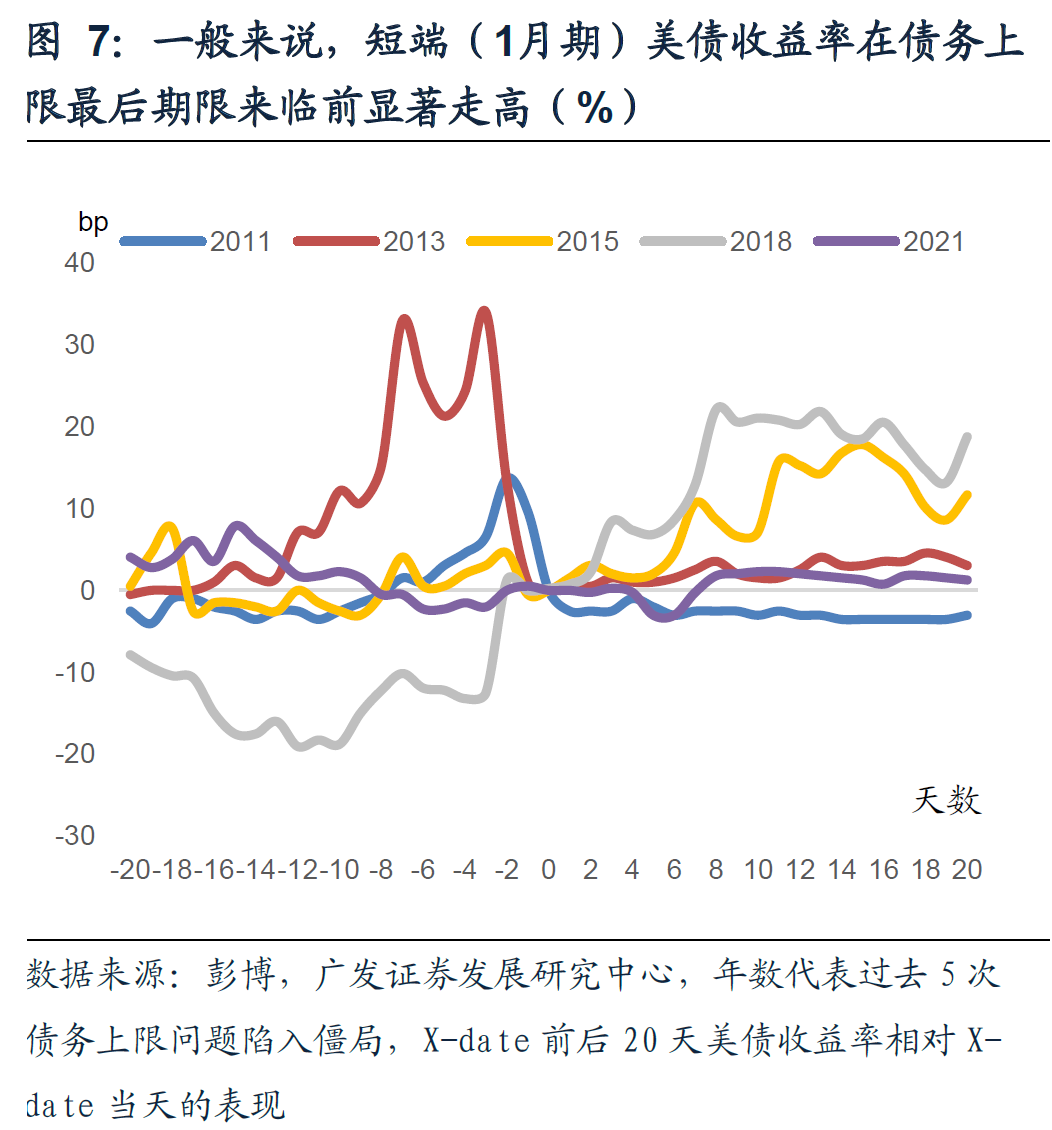

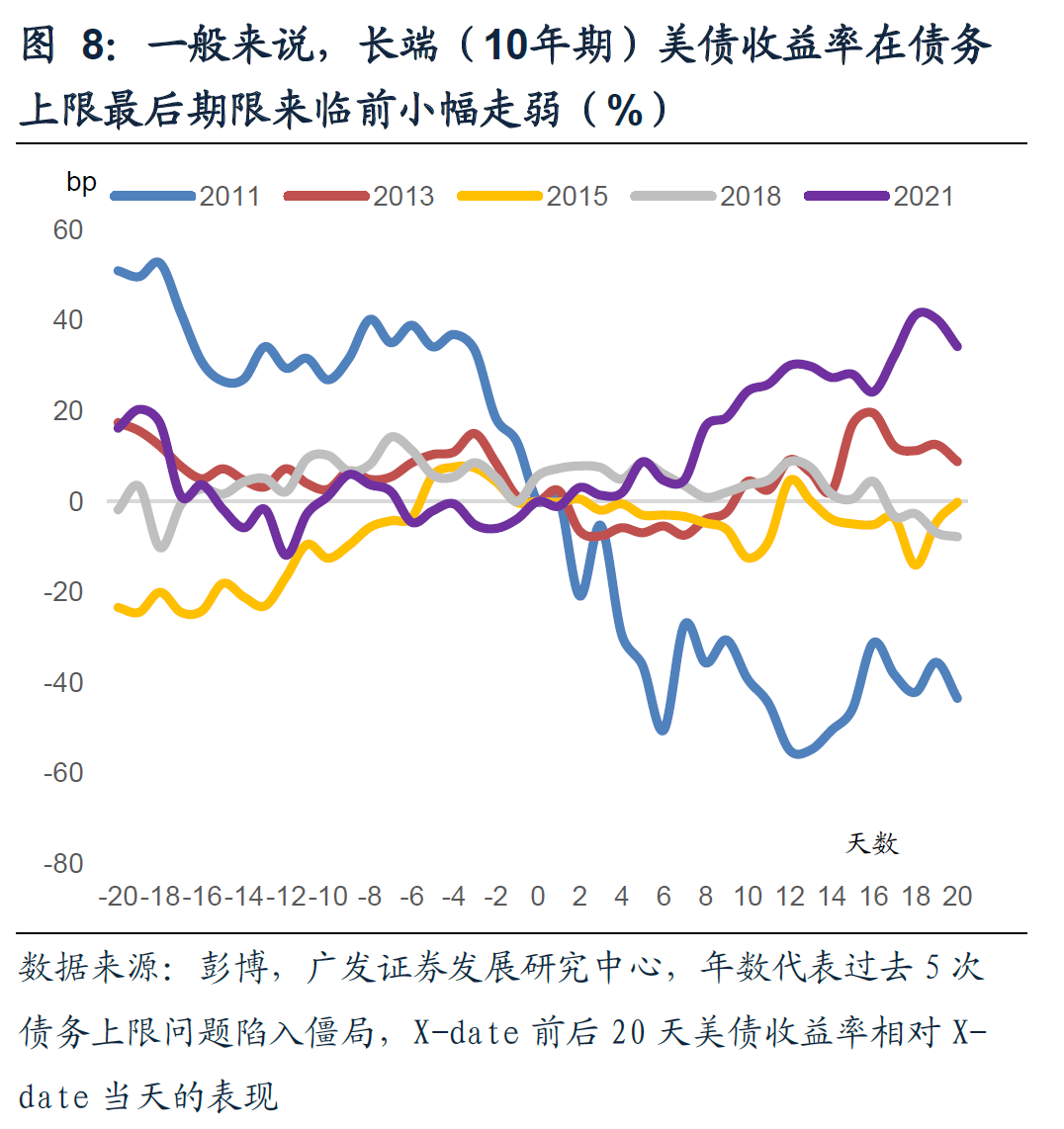

我们复盘了过去5轮债务上限问题陷入僵局、X-date临近时期美债收益率的表现,可以发现,短端美债收益率在债务上限陷入僵局并快要到期前有较显著上行,长端美债收益率总体处于回落态势。

从风险溢价的角度来看,债务上限陷入僵局并且超过X-date,就代表美国政府债务技术性违约,进而引导美债评级下调、风险溢价快速上行,并进一步导致风险资产如美股的大幅抛售,避险资产如长期美债收益。参照历史来看,2011年是两党在债务上限问题上对峙最紧张的一次,评级机构标准普尔在2011年8月5日将长期美债评级从AAA下调至AA+,在2011年8月8日开盘当天,S&P500跌幅达6.7%。

从美债流动性的角度来看,美债流动性与波动率指数有较强相关性高,一般在风险溢价抬升时期,美债波动率上行,流动性回落,从而提振美债收益率。参照历史来看,2011年8月,市场对财政部债务违约的担忧加剧,加速短期美债的抛售,美债波动率指数(MOVE index)从8月初的84.1快速上升至8月8日的117.8,美债流动性指数从1.14最高升至1.85(流动性指数越高,代表流动性越差),流动性收紧进一步提振短端美债收益率,形成自我强化机制。

问题4

天然气价格回落背景下,欧元区货币政策仍会持续紧缩吗?

第一,欧洲天然气价格回落明显,对欧洲经济也有一定提振,经济景气指标年底有所反弹。

自2022年12月初开始至今,荷兰TTF天然气期货价格已从150欧元/Mwh回落至63欧元/Mwh,因欧元区大部分天然气依赖于进口(83%),天然气价格下行将压降欧元区天然气进口总额,降低企业原材料成本以及家庭在能源方面的支出。因此,我们看到,欧元区经济数据在12月开始有回暖迹象。欧元区2022年12月欧元区制造业PMI指数连续第二个月回升至47.8;ZEW欧元区当前状况评估指数以及欧洲委员会工商环境指数都显示经济在2022年12月有所反弹。

第二,欧元区就业市场仍处于偏紧张状态,薪资增速有所回落但绝对值水平仍然较高。这导致通胀回落具有粘性。

Indeed 2023年1月10日发布数据显示,欧元区工资增速从2022年11月5.2%下行至12月4.9%;Eurostat数据显示,薪资增速的领先指标职位空缺率在2022年3季度仍处于3.1%的高位(疫情前为2.2%)。因此,我们倾向于认为,在原油以及天然气价格回落、全球供应链问题缓解背景下,欧元区通胀将逐步回落,但考虑到薪资仍具备粘性,通胀回落节奏可能较慢。

第三,欧央行行长拉加德在2022年12月议息会以后较鹰派的发言(“significant” further rate rises),预计欧央行在2月议息会议中加息50bp的概率仍然较大。

在2022年12月ECB议息会议后,ECB行长拉加德表示通胀很难在2025年之前回到2%目标水平,因此欧央行的任务还未完成(current levels do not certainly allow a return to the 2% inflation target that we have in a timely manner, so more needs to be done)。此外,拉加德还提到,ECB仍可能在未来的几次会议中加息50bp(“based on the Based on the information that we have available today, that predicates another 50 basis point rise at our next meeting and possibly at the one after that, and possibly thereafter”)。

问题5

日央行2023年1月18日维持货币政策不变,并未如市场预期调整甚至放弃YCC政策,如何展望日央行后续货币政策及其对全球金融市场的影响?

第一,1月18日,日央行维持收益率曲线控制(YCC)目标不变。关于YCC政策终结、日央行货币政策收紧的预期快速降温。下一个重要节点将是3月9-10日的货币政策会议。

2023年1月18日,日央行公布货币政策决议,维持收益率曲线控制(YCC)目标不变;将短期和长期政策利率分别维持在-0.1%和0%;维持10年期日债收益率波动区间在正负0.5%。

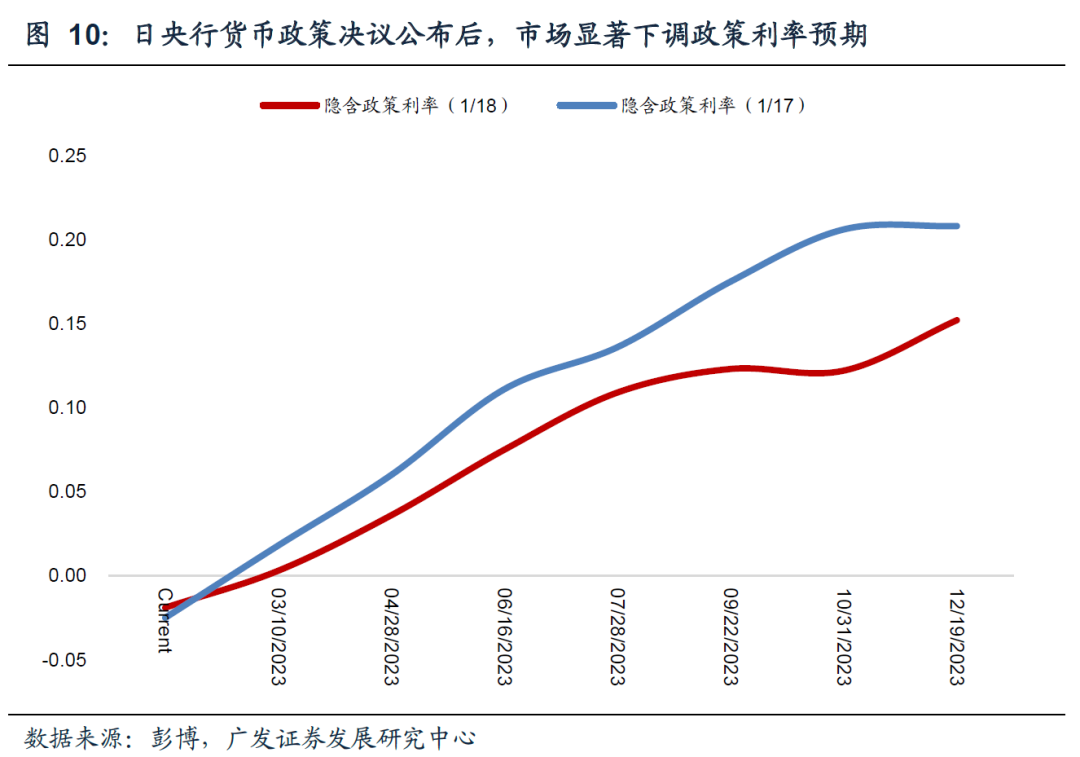

自2022年12月20日日央行超预期调整YCC政策开始(10年期日本国债收益率波动区间从正负0.25个百分点扩大至正负0.5个百分点),市场对日央行货币政策收紧以及YCC政策终结的预期持续升温。因此,本次决议结果与市场预期有一定差距。决议公布后,市场对日央行加息预期迅速降温,日元兑美元汇率大幅上行(日元贬值)约1.8%至130.4日元/美元,10年期日债收益率下跌11bp至0.41%。下一个重要节点将是3月9-10日的货币政策会议,这将是现任央行行长黑田东彦任期内的最后一次货币政策会议。

第二,我们倾向于认为2022年12月调整YCC的决定是日央行选择货币政策正常化的开始,但整个过程可能是渐进的、逐级的。因此,短期内(至少在黑田东彦任期内),日央行更可能选择数据依赖的方式,进一步观察通胀走势以及全球经济衰退的风险,在3月的会议中进一步调整国债收益率波动区间或者宣布放弃YCC概率非常低。

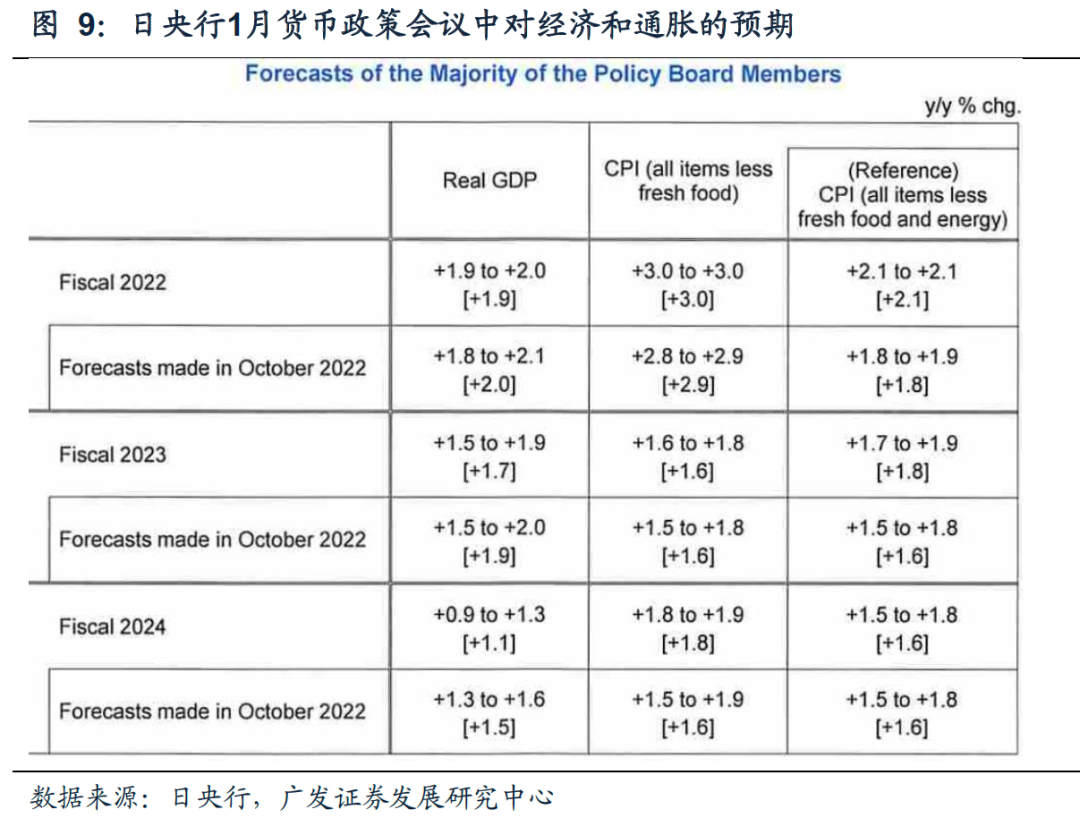

首先,日央行现阶段的重点仍是通胀的可持续性,本次日央行对通胀预期展望的数据表明,日央行依然对通胀是否能可持续地维持在2%目标水平保持怀疑态度。因此,短期内,货币政策重大转向的预期的兑现概率较低。日央行在每年1月、4月、7月和11月会公布季度预测数据。在1月的会议中,我们看到,日央行将2022财年核心通胀预期从2.9%上调至3%、将2023财年核心通胀预期范围从(1.5%-1.8%)上调至(1.6%-1.8%)、将2024财年核心通胀预期范围从(1.5%-1.9%)上调至(1.8%-1.9%)。也就是说,虽然现阶段日本核心通胀水平已经达到政策目标(日本核心CPI同比增速已经连续8个月高于目标水平(2%),2022年11月CPI同比增速为3.8%),但长期来看,通胀的可持续性仍待观察,日央行对通胀是否可以长期保持在2%的目标仍持谨慎态度。此外,在今天下午的新闻发布会中,黑田东彦表示,2023财年下半年,预计通胀会再次回落至低于2%的水平,仍然没有看到通胀可持续的迹象(“expects inflation to drop below 2% latter half of FY2023…sustainable inflation goal not in sight yet”),与预测数据传达的信息相匹配。

其次,在1月货币政策声明中(Statement of Monetary Policy),日央行下调了2022、2023和2024财年的经济预期,显示日央行对经济动能预期仍保持谨慎态度。此外,日央行在2022年12月会议中提到海外经济衰退风险以及对日本经济和通胀可能产生的影响,因此,日央行更可能放缓货币政策正常化的节奏,给自己留有更多时间来观察海外衰退风险对日本的外溢作用。

再次,日央行重点关注日本薪资涨幅,其对通胀的可持续性具有重要意义。在新闻发布会中,黑田东彦也明确表示,日央行需要创造一个有利于薪资增长的环境(“need to create an environment where firms can raise pay”)。每年日本的春季劳资谈判(Shunto Spring Wage Negotiation)一般发生在2-3月,因此,我们倾向于认为,日央行更可能等到劳资谈判结果出来之后再对通胀走势以及货币政策调整的节奏做出判断。后续需重点关注的数据包括1月20日公布的2022年12月CPI数据以及3月中旬劳资谈判结果。

第三,日央行短期内保持货币政策不变导致极端情形排除,“黑天鹅”效应弱化,有助于全球风险偏好的抬升。

从资产价格的角度来看,市场在12月会议后不断price in日央行货币政策收紧的预期,一方面导致日元兑美元汇率快速走强(日元升值),美元指数回落;另一方面,日债收益率上升,流动性收紧也在一定程度上支撑美债收益率上行。因此,本次日央行保持货币政策不变的结果,导致市场对日央行加息的预期快速降温,日元兑美元汇率回落(日元贬值),日债收益率跳升。展望来看,我们认为,日央行货币政策常态化调整已经启动,市场现阶段对货币紧缩的交易(比如放弃YCC)无可厚非,但日央行在1月货币政策会议中对通胀以及经济谨慎的态度明确显示,退出超宽松货币政策的过程将是渐进的、逐级的,仍然需要通胀和经济数据的支持。

核心假设风险:美国经济因美联储快速收紧流动性而陷入深度衰退,导致美联储超预期降息或者提前结束缩表;俄乌局势升级,引发全球通胀再度升温。

本文转载自微信公众号“郭磊宏观茶座”,作者:广发宏观 ;智通财经编辑:刘家殷

扫码下载智通APP

扫码下载智通APP