三一国际(00631)是不是被遗忘了?

本文为智通财经专栏作家auia独家供稿。

三一国际(00631)是三一集团的子公司,主要经营地点在辽宁沈阳,2004年推出煤矿掘进机,开始进入煤机行业。目前,三一国际仍是掘进机领域的龙头老大,市场份额大致在30%左右。2014年注入三一海工,完成后三一国际主营业务变为煤机和海工(主要是港机)。三一集团持股达到了85.97%,其中约4.8亿股为可换股优先股。

一、煤机行业现状

一般意义上的煤机由“三机一架”构成,即掘进机、采煤机、刮板输送机和液压支架。

1)掘进机用于地下煤矿平直巷道的开凿;

2)采煤机是以旋转工作机构破煤,并将煤装入输送机或其他运输设备的机械设备;

3)刮板输送机是用刮板链牵引,在槽内运送散料的输送设备;

4)液压支架是采煤工作面用来支撑顶板、控制矿山压力的结构物。

煤机行业的集中度不高,2013年开始,煤机行业进入低迷期,煤机企业开始生与死的考验,大批实力较弱的厂商被淘汰出局,少数优势企业则保持了相对较多的市场份额,“三机一架”的竞争形势发生了重大的变化。

1)2012年掘进机的主要玩家是三一国际、沈阳北方交通重工、佳木斯煤机、天地科技、中煤能源等。2016年佳木斯煤机倒闭,沈阳北方交通重工则面临资金链断链。

2)采煤机的玩家是天地科技、鸡西煤机、太重煤机、西安煤机、鸡西煤机,2016年鸡西煤机倒闭退出了市场。

3)刮板输送机的玩家是张家口煤机、天地科技、太重煤机,这几家实力强大,没有太大变化。

4)液压支架的玩家是郑煤机、平顶山煤机、北京煤机、郑州四维,郑州四维在2015年退出了煤机市场。

三一国际的主要业务掘进机,在这轮煤机调整中下滑最严重的品类,2016年港机的销量比2012年下降了近70%,体质虚弱的厂商被迫退出市场,留下来的厂商也伤筋动骨,只有天地科技依靠整体的优势下滑的最少。三一国际的掘进机的销量也严重下滑,但除天地科技以外的其他竞争对手情况更糟糕,要么关闭、要么只剩半条命,三一煤机维持住了第一的市场份额,2016年市场份额反而比2012年略有上升。

二、港机行业现状

三一国际的港机业务主要是集装箱箱装卸机械,主要竞争对手是振华港机、三井集团、利勃海尔。其中,振华机械作为生产岸边龙门起重机及场地起重机的市场领导者,占据主导地位,市场份额分别为65%、50%左右。而三一港机则在正面吊、空箱搬运机方面占有优势,市场份额分别为50%、35.0%左右,船到岸起重机也占有15%的市场份额。

由于海运市场已经多年不景气,各大巨头又已经卡住位置,港机行业在过去几年也处于滞涨状态。今年开始情况发生了变化,海运市场开始复苏,波罗的海指数近一年上涨50%,海运、船舶、集装箱、港口吞吐量随之开始上扬,带动了港机行业出现增长。

三、公司现状

1、业务现状

在过去的4年里,三一国际可谓是祸不单行,煤机业务遭遇可怕的萎缩,三一掘进机的销售量从2012年高峰期的800多台下降到2016年的200多台,整个行业哀鸿一片;港口吞吐量停止了增长,港机业务增长停滞,不断上升的成本逐渐吃掉了微薄的利润;由于油价的长期下跌,海工装备业务遭遇十年来最差的情况,全球海工装备市场一片低迷,海上采油业务几近停止,三一海工还未启动便已搁浅。

但是,从2017年年初开始,三一国际的几项业务开始同时复苏:

1)煤机业务,由于国务院推行煤炭去产能计划,环渤海港口5500K动力煤价格从2016年初的不到365元/吨涨到最高750元/吨左右,涨幅近一倍,虽然国家又抑制煤价上涨,煤价回落至600元/吨的水平,但仍有大幅的增长。2016年上半年,煤炭行业亏损面达到70%,经过一年多的煤价上涨,煤炭开采企业盈利状况迅速好转,国家统计局公布2017年上半年规模以上工业企业利润数据,其中煤炭行业利润总额同比增长19.7倍。

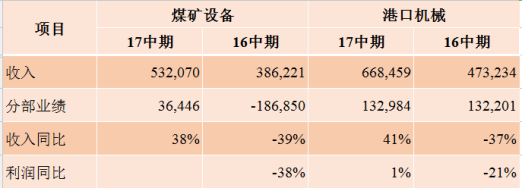

卖铲子的比挖煤的复苏的时间要晚一些,去年下半年煤炭开始复苏,煤机则在今年上半年开始复苏,从煤机的上市公司中报就可见一斑,天地科技2017年中期煤机业务营收增长33.8%,三一国际2017年中期煤机营收增长38%。

2)港机业务,由于海运市场开始复苏,港机业务也迎来了转机。据悉,年初以来港机的海内外订单纷至沓来,生产订单已经排到了下半年,港机各条生产线几乎都是满负荷生产。三一珠海工厂产能已经饱和,部分订单只好转移到了长沙工厂生产。

3)海工业务,海工装备主要包括钻井平台、浮式储油船、起重船及海上浮体结构物等。三一海工在某些海工装备产品上取得了一定成绩。比如,2013年11月应客户要求交付的国内最大粮食装船机;2014年12月交付的国内最大、最先进的商品混凝土搅拌船。

2017年的海工行业也开始有所复苏,原油价格逐渐站稳在50美元上方,海洋采油也开始变的经济上可行,沉迷已久的海工装备需求开始出现,据悉三一海工在2016年末获得意向订单近7000万。

2、财务现状

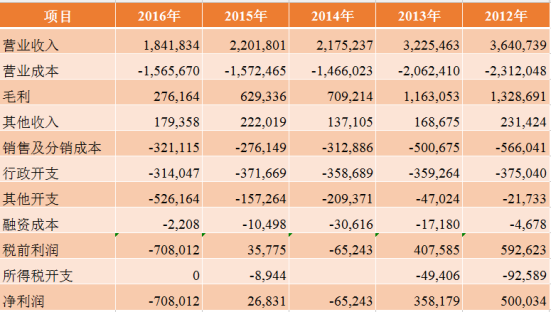

三一国际过去五年的利润表不堪入目,营收节节下滑,即使在2015并入了港机业务,仍没摆脱下滑的厄运。利润更加糟糕,净利润从2012年的5亿人民币下降至2016年的亏损7亿。

在最悲观的时候,转机出现了,2017年开始港机、煤机均复苏了,煤机收入同比增长38%,并实现了盈利,港机的收入则同比增长41%,最没前景的海工也出现一线曙光。

再来看看资产状况,截止2017年6月30日,流动资产47亿元,能够覆盖所有的负债,财务状况很安全,这也是三一国际能够度过极度低迷的行业低谷的一个重要因素。

整体来看,三一国际的财务状况很健康,它的银行贷款并不高,持有的现金在行业内靠前。虽然三一国际在过去四年营收、利润节节下滑,但在行业复苏的时候,它有足够的财务资源来支持业务的进一步的发展。实质上,三一国际确实能够做到行业扩张期迅速增长。

四、看点与估值

我们知道,周期股的买入时点是行业普遍亏损,竞争对手退出市场的时候。三一国际是一个典型的周期股,煤机业务方面,部分竞争对手退出了市场,行业复苏的时候,能够瓜分蛋糕的玩家减少了,三一国际显然可以分到更多的蛋糕。

港机业务方面,现在中国的港机市场占据主导地位的是振华港机,业务规模是三一港机的十几倍。三一港机从小港机切入市场,以灵活的机制、低成本的策略,在市场中逐渐渗透,未来仍有较大的空间。

港股是一个非常有效的市场,在2011年鼎盛时期,三一国际曾达到过10元的价格;2016年行业的低谷,股价也能跌至1.05元。目前股价仅有1.38元,市净率仅有0.59倍,你很难想象这是三一集团的成员。

各种信息表明,煤机业务已经出现复苏。煤价低迷时煤机的替换需求被压抑,修修补补又三年。煤价上涨后,煤企终于可以正常的更新设备了,这将爆发出极大的威力,煤机企业的产能利用率将会得到很大的提升。

在熬死了不少竞争对手后,三一国际将能切到更大的蛋糕。随着煤机、港机恢复至正常水平,三一国际的基本面会进一步好转,它的市净率应能达到1.5倍市净率,即股价在3港元左右。

扫码下载智通APP

扫码下载智通APP