业绩盈警+增长隐忧,推倒IGG(00799)的第一块“多米诺骨牌”

上市公司年报业绩密集披露期,公司业绩的大起大落往往牵动着投资者的心绪。3月7日,一则突如其来的业绩预警使得IGG(00799)当日股价大跌15.86%,几乎跌回去年年底股市整体反弹前的水平;其后数日,投资者如惊弓之鸟,带累公司股价接连下挫,截至3月14日收盘于2.27港元。

其实,在经历了2022年游戏行业整体承压之后,诸多游戏厂商的“脸色”都不太好看,业内已有多家上市公司披露亏损预告。

然而,在2023年国内游戏版号逐渐恢复常态化发行、行业有望整体回暖的乐观预期下,机构对IGG的态度则显得更加谨慎。中金发布研究报告称,维持IGG(00799)“中性”评级,不仅考虑到产品表现及新游上线进程不达预期而下调2022年营收预期,还因为产品上线进程及表现相对不确定而下调2023年Non-IFRS净利润9%至3.7亿港元。

在IGG此次闪崩背后,虽表面上是受业绩由盈转亏的“黑天鹅”事件影响,但从另一个角度来看,或许亦是投资者对其长期前景的悲观情绪的集中爆发。

预亏超5亿港元,单一产品“难挑大梁”?

据公开资料,IGG集团创立于2006年,为一家全球知名的手机游戏开发商及发行商,总用户数达14亿,MAU逾3,300万。2013年从页游转向手机游戏领域,主要面对海外发行。旗下目前拥有《王国纪元》、《时光公主》、《Mythic Heroes》、《城堡争霸》等游戏。

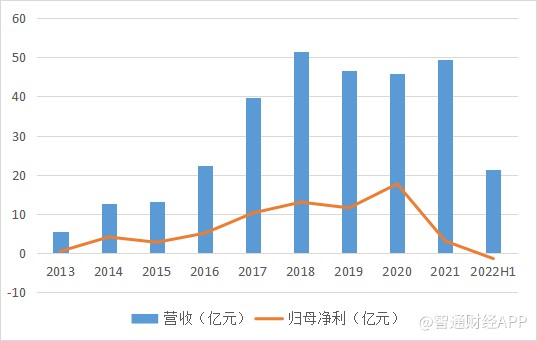

从以往业绩来看,自2018年后公司业绩便体现出增长承压的态势,净利润更是于2021年大幅走低。而2022年上半年,业绩进一步下行,净利同比由盈转亏。

公告称,预期该集团于2022年度将取得约4.9亿港元至5.1亿港元的净亏损,其中主营业务亏损约1.7亿港元至1.8亿港元,投资相关损益预计将取得净亏损约3.2亿港元至3.3亿港元;而于2021年12月31日止年度集团净利润为3.7亿港元,其中主营业务利润为4.2亿港元,投资相关损益为净亏损0.5亿港元。

据智通财经APP了解,对此业绩亏损原因,公司方面解释称,主要由于全球经济衰退风险持续、用户消费能力下降且国内互联网游戏行业整体低迷所致。

从收入结构来看,目前公司营收主要由单一游戏产品“挑大梁”。其中,经典游戏《王国纪元》收入持续稳健,于2022年上半年贡献营收超20亿港元,而《时光公主》、《Mythic Heroes》和《城堡争霸》分别贡献1.32亿港元、0.81亿港元和0.72亿港元,相比起来只是零头。

然而过于依赖单一产品也导致了业绩波动风险。据公司管理层透露,受到上半年初俄乌战争、汇率波动等影响,《王国纪元》的主要玩家阵营之一俄罗斯玩家大量流失,可能导致全球玩家的连锁反应。

通过一系列降本增效举措,相比2021年下半年的2.07亿港元亏损,2022年上半年公司亏损环比有所减少。财报显示,上半年销售成本为7.87亿港元,同比减少18%,公司员工减少300余人。

另一方面,报告期内研发费用大幅增加,上半年研发费用为7.38亿港元,同比增加48%。

展望未来,随着新游密集发布,管理层对集团于2023年度实现主营业务扭亏为盈充满信心。不过,公司方面也承认,在新游发布期将加大广告营销投入,预计短期内业绩仍将维持阶段性亏损。

多元化产品布局亟待落地变现

作为IGG多年来的营收支柱,《王国纪元》无愧为一款业绩“长青”的明星单品,直到2021年上半年仍然以超过23亿的流水在手游行列中一骑绝尘。其中,有超九成的流水都来自于海外市场。

然而,2022年上半年,这款游戏也终于显露疲态,流水堪堪达到20亿,环比下滑12%、同比下滑27%。作为一款上线已经七年的产品,其增长显然已见顶,而纵观IGG的产品布局,《时光公主》、《Mythic Heroes》在同品类赛道中竞争激烈,市场早已饱和,很难取得大的突破。

“青黄不接”的困境下,IGG只能将目光投向在研新品。2022年下半年,公司推出了多项具备“爆款”潜力的新游:

据智通财经APP了解,ARPG共斗新品《Yeager》于2022年7月上线,该游戏在画面与动作上基本已经做到同类手游的头部水准,有望填补共斗狩猎ARPG游戏在手游市场的空白;主打末日生存题材的《Doomsday》属于IGG擅长的塔防类游戏;《Décor Pop》则是IGG近年来在三消类游戏赛道的首次尝试;此外,吸血鬼题材的《Immortal Clash》延续了《王国纪元》的SLG打法,西部冒险题材的《West Legends》则将RPG类游戏与SLG融合,这两款产品有望在欧美市场取得一定成功。

纵观整个产品布局,除了公司主营的SLG品类,不乏对于RPG类、女性向类、阅读类、体育类等新方向的探索。多个不同品类赛道的多元化布局,亦体现出IGG寻找新增长点的迫切意图。然而,不可忽视的是,在游戏行业充满不确定性的大环境下,尽管IGG有足够的资金也有一定实力,但其中能否诞生现象级单品仍是未知数。

出海、休闲赛道成行业新风向

2022年,受宏观经济形势承压、疫情后消费信心不足等多重因素影响,整个游戏行业都在经历严酷“寒冬”。据中国音数协游戏工委披露的游戏产业数据摘要,2022年中国游戏市场实际销售收入2658.84亿元,同比减少306.29亿元,下降10.33%,游戏用户规模6.64亿人;自主研发游戏国内市场实销收入2223.77亿元,移动游戏市场实际销售收入1930.58亿元。

市场增速趋缓,同时也带来了资金面上的“降温”。截至2022年6月,我国游戏领域投融资事件数量同比下降超72%。全年共有69家游戏企业拿到了投资,相比2021年的数据(153次、149家)有明显减少。

据智通财经APP了解,从资本最青睐的被投公司产品类型来看,海外、多平台成为热门标签,如主打多平台付费游戏的From Software、Guillemot Brothers等都获得超10亿元的大额融资,而往年火热的“二次元”标签在2022年则身影稀见。

实际上,近些年来在国内版号发放较为严格的环境下,众多游戏厂商已纷纷转向拓展海外业务,而在这方面,IGG已提早着眼全球布局。目前,公司研发团队及技术伙伴遍布全球20个国家和地区,并在全球13个国家组建了本地化运营团队,与100多个分销推广平台建立长期合作,玩家遍布200多个国家和地区。2022年上半年,公司来自北美和欧洲市场的营收占比分别为33%和24%,与亚洲市场的37%相差无几。

而从2022年的赛道趋势来看,老牌主流的MMORPG增长承压、看点不多,哪怕是热门风口“开放世界”暂时也未出现具有决定性优势的人气新品,如《燕云十六声》、《无限暖暖》等热度较高的新作还未正式上线;自2020年初开始起飞的放置类游戏热度消退,模拟类游戏、泛休闲类游戏则延续了上升趋势,或将成为新的风口。

随着2022年年底久违的版号重新发放,游戏行业有望迎来触底回升。进入2023年,1月国家新闻出版署下发游戏版号88款,2月下发游戏版号87款,一众游戏厂商业绩亦有望迎来反弹。

小结

短期来看,IGG丰富的产品储备、新游上市所贡献的业绩增量,都将为公司业绩在短期内形成一定的支撑力。但从长期来说,《王国纪元》上线数年仍未拿出新的爆款单品,已然成为市场对IGG最大的担忧因素。

股票的价格走势不仅取决于当前的业绩与估值,更重要的是投资者对公司未来的预期。在IGG为资本市场带来新的故事之前,公司股价与业绩的反转恐怕还需要漫长的等待。

扫码下载智通APP

扫码下载智通APP