德和科技IPO审核状态变更为“已问询” 公司为绝热节能工程整体解决方案提供商

智通财经APP获悉,3月17日,德和科技集团股份有限公司(简称:德和科技)申请主板上市审核状态变更为“已问询”。民生证券为其保荐机构,拟募资5.68亿元。

招股书显示,德和科技是一家专注于高性能绝热节能材料研发、生产、销售以及安装服务的企业,为国内知名的绝热节能工程整体解决方案提供商。在提供高性能绝热节能材料的同时,该公司也取得了国家防水防腐保温工程专业承包壹级资质,具备绝热节能工程材料供应和安装全方位服务能力。

该公司生产的高性能泡沫玻璃、硬质聚氨酯泡沫、防潮密封类辅材、高密度保冷管道支吊架以及其他配套材料产品,广泛应用于石油化工、液化天然气(LNG)、液化石油气(LPG)、液氢(LH2)、煤化工、空气分离、城市建筑、轨道交通等行业的各类储罐、管道和设备绝热节能领域,是工业、建筑等下游领域重要的绝热节能材料。

该公司研发以自主研发为主,合作研发为辅。在自主研发方面,公司设立了新材料研究院(技术中心),进行新产品、新技术、新工艺和新材料的研发试制,不断优化产品结构与性能。同时在合作研发方面,积极与高等院校实行技术交流,加快产学研用深度融合,促进科技转化应用,实现德和产品的多元化,以技术上创新为方向,形成高品质的产品系列。

该公司在行业内具有较高的知名度,并与中石化、中石油、中海油、中国化学、中核集团、中国中铁、国家管网、浙石化、恒力石化等知名厂商建立了长期稳定的合作关系。

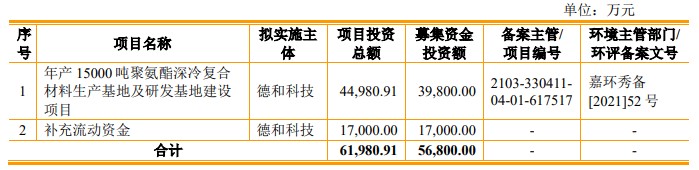

德和科技表示,本次发行募集资金扣除发行费用后拟投入以下项目:

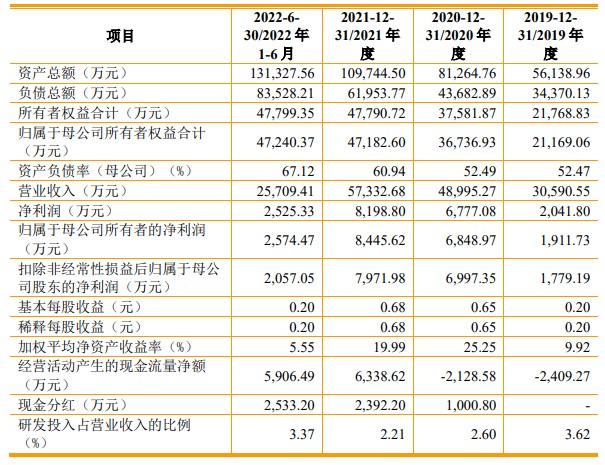

财务方面,于2019年度、2020年度、2021年度及2022年1-6月,该公司实现营业收入约3.06亿元、4.9亿元、5.73亿元、2.57亿元;同期,净利润约为2041.80万元、6777.08万元、8198.80万元、2525.33万元。

不过该公司存在存货金额较大的风险。于2019年度、2020年度、2021年度及2022年1-6月,该公司的存货账面价值分别为 11,241.31万元、14,496.16万元、19,999.30万元和 31,154.57万元,占同期流动资产比例分别为33.34%、 25.41%、29.57%和38.46%,主要构成是原材料、库存商品、合同履约成本。若该公司存货发生滞销、工程安装合同履约成本发生亏损甚至减值,则可能对其经营成果和现金流量产生不利影响。

扫码下载智通APP

扫码下载智通APP