美股前瞻 | 三大股指期货齐涨 美国一季度GDP数据今晚出炉

盘前市场动向

1.4月27日(周四)美股盘前,美股三大股指期货齐涨。截至发稿,道指期货涨0.28%,标普500指数期货涨0.49%,纳指期货涨0.88%。

2.截至发稿,德国DAX指数跌0.48%,英国富时100指数跌0.10%,法国CAC40指数跌0.86%,欧洲斯托克50指数跌0.69%。

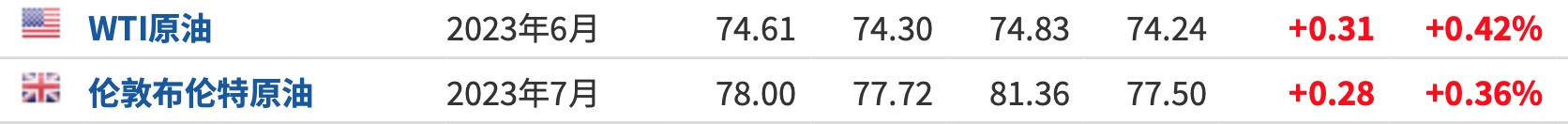

3.截至发稿,WTI原油涨0.42%,报74.61美元/桶。布伦特原油涨0.36%,报78.00美元/桶。

市场消息

美国第一季度GDP数据将于北京时间20:30公布。市场预计GDP将以2%的年化率增长,主要受强劲的个人支出推动。美国经济今年开局强劲,部分归因于反常的温暖天气,但随着时间的推移,家庭支出失去了动力。富国银行经济学家Shannon Seery表示:“在我们看来,第一季度的增长将会有点误导人,因为这实际上是得益于1月份的强劲表现。”“势头放缓确实让我们为第二季度的疲软做好了准备。”预计库存增长与上一季度相比放缓,这将显著拖累GDP。考虑到房地产市场受到重创,住宅投资可能也会拖累GDP。亚特兰大联储GDPNow模型预计,商业投资不温不火。

小摩资管CIO:美联储将在5月再加息一次,9月开始降息。摩根大通投资管理公司首席投资官Bob Michele表示,加息活动将在今年年底开始产生温和但“显著”的衰退。他预计,美联储将在9月份开始降息,因为在那之前出现的数据将显示美国经济正走在萎缩的半路上。他还预计,当美联储开始降息时,通胀率将低于3%。Bob Michele表示:“从历史上看,从美联储最后一次加息到经济衰退平均需要13个月。我们认为,最后一次加息将在5月份,到11月、12月,美国经济就会陷入衰退。”“美联储将在衰退中途开始降息,这就是我们进入9月份之后会发生的情况。”

前大摩明星策略师:无视债市衰退警报,美股仍“呼啸着穿过墓地”。摩根士丹利前全球策略师、Minack Advisors创始人Gerard Minack表示,美股今年的强劲开局与债券市场为经济衰退进行定价并不矛盾,因为股市通常在经济放缓迫在眉睫时见顶。他周四表示,美国今年可能出现经济衰退,但股票投资者关注的是降息预期。他表示:“如果你认为美国经济衰退将在12月这个季度开始,那么股市在9月这个季度之前将呼啸着穿过墓地,这完全符合历史。”

萨默斯:如果美国经济不衰退,通胀不会回到2%。美国前财政部长劳伦斯·萨默斯,抑制通货膨胀可能会导致“有意义的”经济衰退。他表示,疫情期间的财政刺激和低利率使美国从“2%的通胀率国家变成了5%的通胀率国家”。萨默斯表示:“我认为,除非经济大幅放缓,否则我们很难接近2%的通胀目标。”此外,萨默斯还表示,美联储在下周的利率决议上正确的做法是加息25个基点。他重申了自己的观点,即美联储已经失去了信誉,因为他们在抗击通胀方面“落后于曲线”。

高盛:美国大幅征税意味着7月将为债务上限截止日期。高盛表示,美国税收流入的突然加速,降低了财政部最早在6月份面临联邦支付违约风险的可能性。据了解,这家华尔街银行上周曾警告称,收入疲软正加大美国政府提前用尽联邦债务上限借款权限的风险,但据该行的数据显示,美国周二的税收数据出乎意料地高,比2022年同期高出14%。对此,高盛经济学家Alec Phillips周三在给客户的一份报告中写道,“如果剩余的收入保持这种趋势,美国财政部应该能够在不提高债务上限的情况下,在7月底之前继续支付所有预定的款项。”

个股消息

广告业务复苏助力Meta(META.US)Q1营收超预期! 再度下调开支指引。数据显示,该公司第一季度营收上升到286亿美元,在连续三个季度同比下降后恢复增长趋势,超过分析师平均预期的277亿美元,并且高于Meta此前指引区间——260亿美元到285亿美元;净利润为57亿美元,合每股2.20美元,远远高于每股2.01美元的分析师平均预期。Meta的最大营收来源——广告业务,在第一季度和公司的总营收一样结束了三个季度连降的这一颓势,广告业务营收同比增长4.1%,至281.01亿美元,分析师普遍预期则为268亿美元。在业绩指引方面,该公司预计,第二季度的营收将最高达320亿美元(预期区间为295亿美元—320亿美元),高于295亿美元的分析师平均预期。该公司再次下调全年支出指引,将2023年全年总开支的预期范围从此前的890亿到950亿美元收窄至860亿到900亿美元这一最新预期。截至发稿,Meta周四美股盘前涨超12%。

eBay(EBAY.US)Q1盈利5.69亿美元扭亏为盈,Q2营收指引超市场预期。财报显示,该公司Q1营收为25.1亿美元,超过了分析师预期的24.9亿美元,较上年同期增长1%,扭转了销售下滑的趋势。此外,eBay在第一季度盈利5.69亿美元,合每股1.05美元,而上年同期的亏损为14亿美元,合每股亏损2.28美元。展望未来,该公司预计第二季度营收为24.7-25.4亿美元,超预期的24.3亿美元;调整后每股盈余0.96-1.01美元,预期为0.99美元。截至发稿,eBay周四美股盘前涨超3%。

巴克莱(BCS.US)Q1营收超预期,存款规模增加100亿英镑。财报显示,巴克莱第一季度营收同比增长11%至72.37亿英镑,超预期的67.88亿英镑。归母净利润同比增长27%至17.8亿英镑,超过预期的14.5亿英镑;基本每股盈余11.3便士,超过预期的9.2便士。此外,由美国硅谷银行引发的流动性危机,让客户纷纷逃往安全地带,撤出存款。本季度巴克莱集团存款增加了约100亿英镑,而包括德意志银行在内的竞争对手则出现了下降。截至发稿,巴克莱周四美股盘前涨近5%。

Roku(ROKU.US)Q1业绩胜预期,但警告广告市场仍面临诸多不确定性。财报显示,该公司Q1总净营收为7.41亿美元,高于其7亿美元的指引,分析师预期为7.081亿美元。净亏损为1.936亿美元,而其指引为2.05亿美元,每股亏损1.38美元,分析师预期亏损1.44美元。展望未来,该公司预计,对不确定的宏观环境的担忧将持续整个2023年,并将继续影响消费者。Roku表示,预计第二季度总净营收约为7.70亿美元,分析师预期为7.644亿美元。

阿斯利康(AZN.US)Q1销售额、EPS超预期。数据显示,阿斯利康Q1销售额约为109亿美元,市场预期为106亿美元;调整后每股收益为1.92美元,市场预期为1.71美元。该公司第一季度销售额和收益超出预期主要得益于部分肿瘤药物和罕见血液疾病药物的畅销。

默沙东(MRK.US)Q1业绩超预期,上调全年业绩指引。 财报显示,该公司第一季度营收144.9亿美元,同比下降9%,好于市场预期的137.6亿美元;调整后每股收益为1.4美元,好于市场预期的1.33美元。该公司预计2023年调整后每股收益为6.88-7美元,此前预期为6.8-6.95美元;预计全年销售额为577亿至589亿美元,此前预期为572亿至587亿美元,市场预期为582.8亿美元。

美国航空(AAL.US)Q1营收同比增长37%,Q2及全年盈利指引超预期。财报显示,该公司Q1营收为121.9亿美元,上年同期为89.0亿美元,同比增长37%,略低于市场预期的122.1亿美元;调整后每股收益为0.05美元,上年同期为2.32美元,好于市场预期的0.03美元。该公司预计,第二季度调整后每股收益为1.20-1.40美元,好于市场预期的1.03美元。该公司还预计,2023年调整后每股收益为2.50-3.50美元,好于市场预期的2.35美元。

西南航空(LUV.US)Q1营收逊预期,亏损高于预期。财报显示,该公司第一季度营收为57.1亿美元,略低于预期的57.3亿美元;调整后经营亏损2.84亿美元,远高于预期的1.93亿美元;调整后每股亏损0.27美元,高于预期的0.22美元。该公司表示,冬季航班取消造成了3.8亿美元的税前冲击。该公司指出,由于选择在1月和2月向西南航空预订的消费者越来越少,去年年底的航班取消使其营收损失了3.25亿美元。截至发稿,西南航空周四美股盘前跌超4%。

重要经济数据和事件预告

北京时间20:30 美国第一季度实际GDP年化季率初值

北京时间20:30 美国截至4月21日当周初请失业金人数

业绩预告

周五早间:亚马逊(AMZN.US)、动视暴雪(ATVI.US)、英特尔(INTC.US)、Snap(SNAP.US)

周五盘前:埃克森美孚(XOM.US)、高露洁(CL.US)、雪佛龙(CVX.US)、晶科能源(JKS.US)

扫码下载智通APP

扫码下载智通APP