与华尔街唱反调! 对冲基金大举做空美债,规模创历史之最

智通财经APP了解到,根据美国商品期货交易委员会(CFTC)的最新统计数据,杠杆型对冲基金在截至5月2日的一周内,将美国国债期货的整体空头比例推高至史无前例的天量水平。这是对冲基金连续七周对美债的看空押注增加——该项数据创下自2017年以来持续时间最长的一次。

就在美国银行业再度陷入动荡,进而引发全球投资者蜂拥购买全球最安全资产——美债的短短前几日,一些对冲基金将看空美国国债的押注推高至历史最高水平。

对冲基金创纪录的美国国债期货空头持仓比例

在此之前,美国国债经历了繁忙的一周,在第一共和银行被FDIC接管后,围绕美国地区银行的投资恐慌情绪持续升温,以及美联储可能暂停其自上世纪80年代以来最激进的加息周期,甚至年内可能降息的鸽派预期的推动下,美国国债期货价格出现反弹。

然而,上周五市场情绪再次被经济数据逆转,因好于预期的美国就业数据抑制了市场对美联储政策转向鸽派的预期,进而刺激投资者抛售美债,大幅推高了美债收益率(收益率与美债价格的走向相反)。

Praveen Korapaty领导的高盛集团策略师在一份报告中写道:“我们必须承认,目前存在一些短期的风险,比如对美国中小型银行的担忧情绪和未解决的美国债务上限问题,尤其后者可能会进一步降低美债定价水平。”“此外,市场对于美联储降息的押注力度,在强劲的宏观经济背景下显得过于激进了。”

美联储主席鲍威尔在利率会议后的新闻发布会上表示,目前美国的通胀率仍然远高于目标水平,货币紧缩的全部影响需要一段时间才能体现出来;鉴于通胀需要一些时间才能下降,因此官员们认为现在就考虑降息政策还不合适。

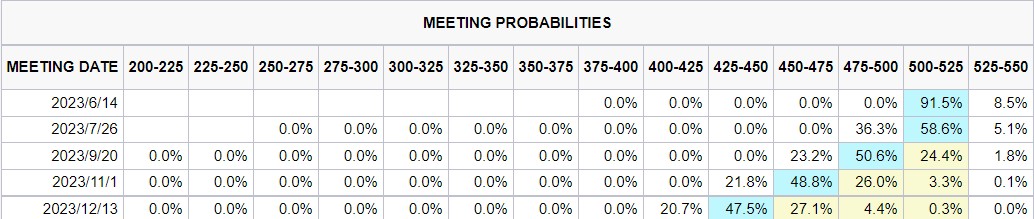

但是利率期货市场对于降息的态度却与鲍威尔的最新发言相左。交易员们仍在大力押注美联储年前降息至少约50个基点,CME“美联储观察工具”显示,多数交易员押注美联储年前有可能降息至4.25%-4.50%。美国债券市场的最新定价则表明,尽管政策制定者有所抵制降息预期,但债券投资者预计美联储仍有可能在12月前降息75个基点。

对冲基金看空美国国的悲观立场与摩根士丹利(Morgan Stanley)和摩根大通(JPMorgan)等华尔街金融业巨头的意见相左。这些华尔街金融机构普遍认为,在全球最大规模的经济体蹒跚走向经济衰退之际,固定收益证券,比如美债是一种更安全的投资资产。

不过,杠杆对冲基金持续做空美债表明,至少有部分空头头寸可能是所谓的“基础价差交易”趋于复苏的结果。这一策略指的是那些机构投资者买入现金国债并做空实质的标的国债期货,试图从两者的价差中获利。这也可能表明,一些债券交易员认为,在美联储尚未明确停止加息之际,美债收益率如今已跌至过低的水平。

对于Amy Xie Patrick等基金经理来说,美国银行业的动态不断变化,意味着押注美国国债走势现在变得更加微妙。

Amy Xie Patrick帮助管理Pendal Dynamic Income Trust,该对冲基金在过去一年中击败了高达96%的对冲基金同行。这位基金经理表示:“当硅谷银行光速破产事件后的股票上涨势头延续后,我减少了多头头寸,但是我没有选择做空美债。”“现在的环境不适合做空一个资产类别,这些资产类别往往能为你提供积极的套利空间,并防范风险尾部事件,如更加严重的银行业危机。”

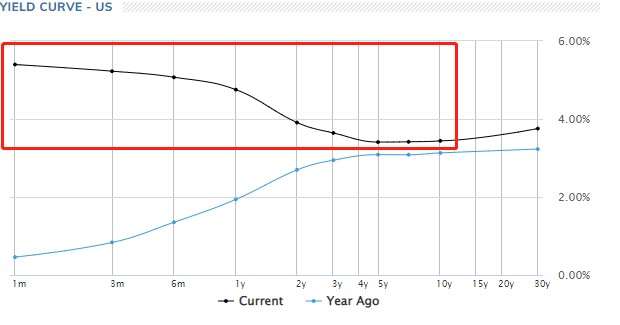

10 年期美国国债收益率本月仅上涨0.33个百分点至 3.433%,这一被视为无风险利率基准的收益率类别目前仍远低于2年期美国国债收益率。2/10年期美债收益率大幅倒挂,往往暗示经济衰退即将来临。

扫码下载智通APP

扫码下载智通APP