景顺:预期美国国会最终将上调或暂停债务上限 投资者可保留“弹药”以便抓住进场机会

智通财经APP获悉,5月11日,景顺亚太区环球市场策略师赵耀庭发文表示,近期美国债务违约事件加剧了金融市场的风险,大部分风险资产可能与2011年一样经历市场波动的冲击。但在等待国会通过债务上限期间,美联储加息的全面效应仍在不断向经济渗透。短期而言,景顺认为市场不会急于承险,投资者可以保留一些“弹药”,以便把握债务上限引起的波动所带来的部分买入机会,尤其是新兴市场及美国小型股。

景顺指出,近期美国有关债务上限的“胆小鬼游戏”加剧了金融市场的风险,市场一方面希望双方迅速达成协议,但另一方面亦为潜在的违约做好准备。回顾2011年,当时直到最后关头国会才通过债务上限议案。尽管最后双方达成协议,国会通过了多年期开支削减计划,但由于国库券市场逼近违约,金融市场仍经历剧烈波动。

但不同的是,这次债务上限事件还受到美联储加息影响。美联储为抑制通胀,在2022年激进加息。因此在等待国会通过债务上限期间,此等加息的全面效应仍在不断向经济渗透。受各种因素的影响,包括经济增长或会放缓,近期银行业危机及潜在违约风险,投资者风险意欲可能下降。

总的来看,景顺认为国会最终会上调或暂停债务上限,允许美国政府恢复正常的债务发行及融资活动。然而,由于拜登政府要求债务上限议案“干净利落且不附加任何条件”,双方可能要到最后一刻方可达成协议。此外,部分国会成员寻求于同意上调债务上限之前削减开支,这或将增加谈判难度,亦令迅速达成协议变得不太可能。

短期而言,鉴于投资者仍在等待联储局发布利率指引及无休止的债务上限闹剧即将上演,市场或不会急于承险,更多风险资产可能与2011年一样经历市场波动的冲击。

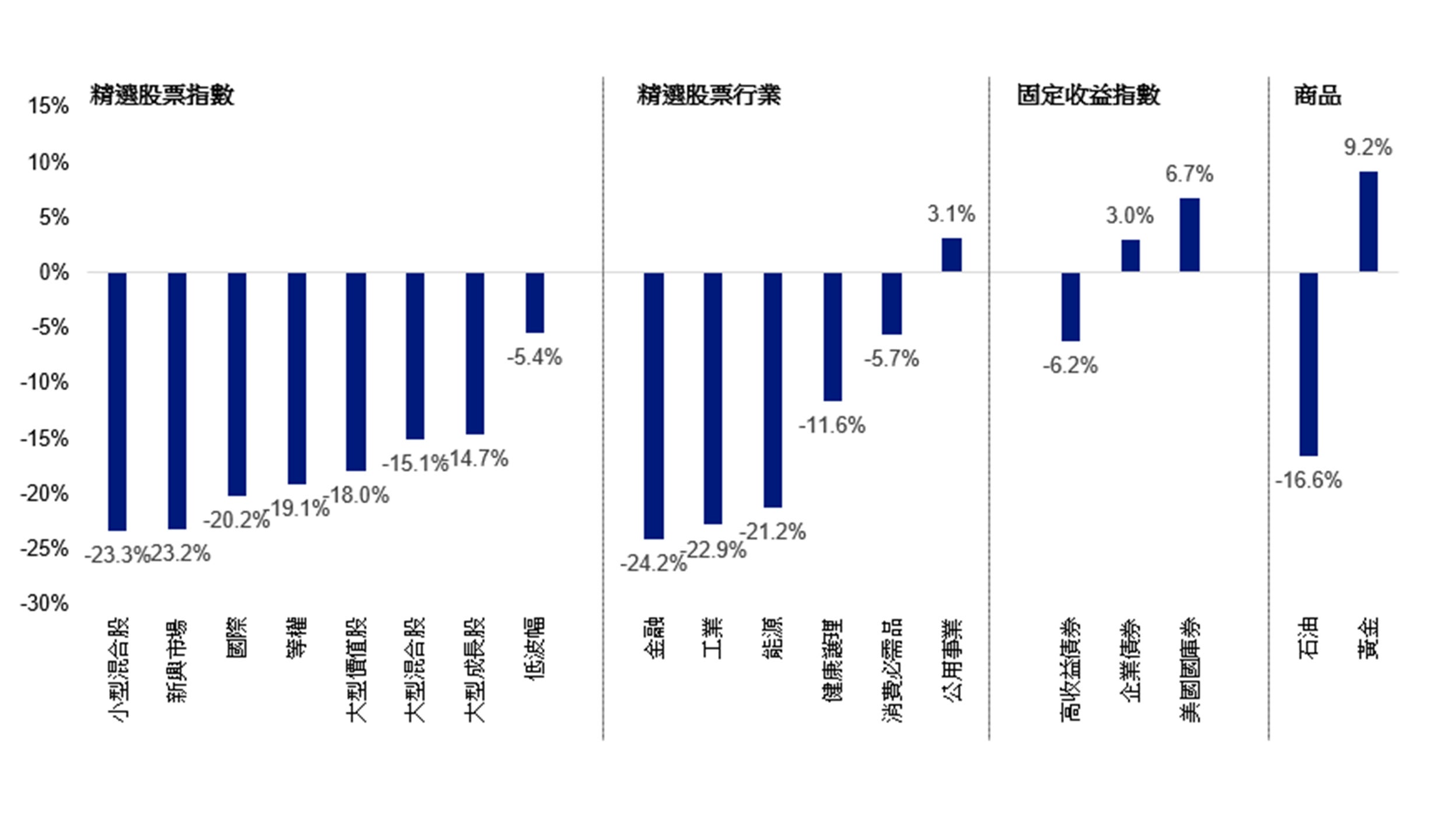

2011年,债务上限辩论引发避险环境,进而为投资者提供了买入的良机。自2011年7月至2011年9月,股市遭到抛售,高质量股票及防御型板块则表现出色。以史为鉴,投资者可以保留一些“弹药”,以便把握债务上限引起的波动所带来的部分买入机会,尤其是新兴市场及美国小型股。

2011年7月至2011年9月的总回报(资料来源:彭博,截至2023年3月31日的数据。)

扫码下载智通APP

扫码下载智通APP