银河国际:敏实(00425)股价回调5-10%后,将是较佳进场时机

本文来自银河国际最新研报《跻身全球汽车零部件市场的优质企业:业务增长不仅来自中国》,作者为分析员邹敏。

智通财经APP 获悉,银河国际发表研究报告称,敏实集团(00425)目前估值并不吸引,但考虑到盈利增长前景稳健,该股的2018年市盈率可至少达到18倍。另外公司从MSCI中国指数转移到MSCI香港指数,或引发股价在短期内调整。因此该行认为,待股价回调5-10%后,将是较佳的进场时机。

在全球汽车市场增长乏力之下,17年上半年盈利仍强劲增长。敏实上半年总收入同比增长25.5%,净利润同比增长29.6%。收入增长主要是由于:1)向日本和中国领先品牌的销售快速增长,并推动国内收入同比增长26.1%;2)由于欧洲以及俄罗斯、巴西和墨西哥等新兴市场汽车销售增长回升,导致海外收入同比增长24.5%。虽然原材料价格上涨以及海外工厂利用率提升使利润率下降,但利润率较高的铝产品收入贡献增加,也有助公司毛利率大致持稳在33-34%。

客户群扩张,推动2017-2018年销售强劲增长。上半年,中国、北美和欧洲市场分别占公司总收入的59.6%、22.0%和13.0%。但三个市场均在2017-2018年面临逆境。中国汽车工业协会预计,2017年中国乘用车销量增速仅为1-4%。2018年购置税优惠政策退出,以及政府新能源汽车补贴退坡,均将进一步限制中国汽车销售增长。根据市场共识预测,美国轻型汽车2017-2018年销量将同比下滑,主要由于市场需求较为饱和。由于欧元区经济改善,17年前十个月的欧洲汽车销售同比增长4.2%。但由于英国脱欧,英国市场销售疲软,这或导致2018年欧洲

汽车销售增长受限。但是,敏实应能够实现高于行业平均的销售增长。公司正在不断创新产品,这有望进一步扩大公司的客户群、提升单车公司供货价值,并将继续扩大对全球汽车OEM的车型覆盖。根据公司指引,公司2017年收入同比增长15%。而根据市场共识预测,公司收入将在2017-2018年每年增长20%以上。公司17年上半年手头订单为865亿元人民币,相当于2016年收入的9.2倍,足以支撑未来七至八年的盈利增长。

产品升级和海外工厂产能利用率提升,推动利润率扩张。敏实管理层仍有信心公司毛利率将在下半年和2018年下半年逐步改善。全球汽车市场的轻量化趋势,正在推动其高毛利铝产品销售增长,铝产品占公司2016年总销售额的21%。截至2017年6月底,公司手头上的铝制品订单占其总订单的35%,代表该业务有望在未来一至两年实现50%以上的同比增长。此外,海外工厂的产能扩张亦有助改善其毛利率扩张。公司预计,随着墨西哥二期工厂的订单增加,该工厂将在17 年下半年实现利润,并扭亏为盈。

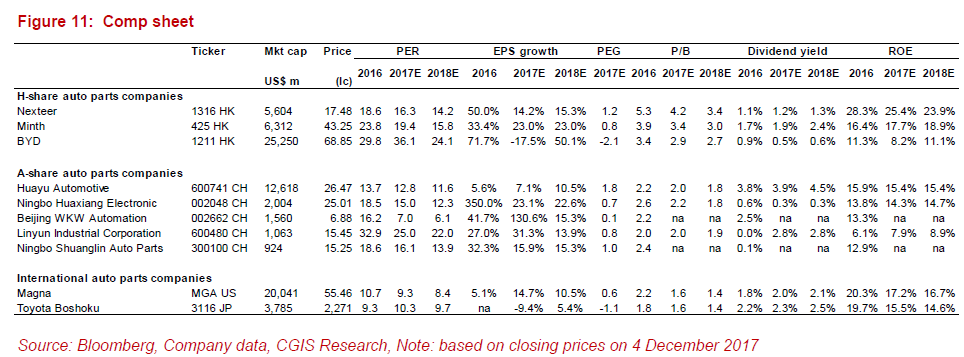

估值方面,敏实的股价在今年以来上涨了82%,同期内恒生指数上涨32%。由于公司早前公布高层管理人员变动,股价在4月下跌了11%,这引起了市场对公司运营的担忧。但市场已经意识到公司日常运营受的影响有限。根据市场共识预测,该股目前的2017年市盈率为19.5倍,2018年的15.8倍。与历史平均动态市盈率11.9倍或A股同业估值相比,公司目前的估值并不十分吸引(图11)。银河国际认为,考虑到公司盈利可见度提升以及盈利增长前景稳健,其历史估值对于目前估值来说并非很好的参考。由于市场共识预测公司2018年盈利增长23%以上,银河国际认为该股的2018年市盈率可至少达到18倍,代表着市盈增长率为0.8倍。公司从MSCI中国指数转移到MSCI香港指数,或引发股价在短期内调整。因此,银河国际认为,待股价回调5-10%后,将是较佳的进场时机。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP