估值差创5年来新高!小摩基金押注亚太芯片股将追上美股同行涨势

作者:

智通财经 魏昊铭

2023-07-21 11:39:48

摩根大通资产管理公司旗下一只规模为14亿美元的基金押注亚洲芯片供应链类股将赶上飙升的美国同类股。

智通财经APP获悉,摩根大通资产管理公司旗下一只规模为14亿美元的基金押注亚洲芯片供应链类股将赶上飙升的美国同类股。摩根大通亚太股票基金联席经理Oliver Cox预计,投资者将开始计入更多针对亚洲公司的人工智能相关订单,从而在2023年下半年推高估值。他说,人工智能有空间成为地区收入的更大推动力,订单热潮可能会持续到2024年。

Cox在接受采访时表示:“根据我们在前几个周期中看到的情况,形势将会是这样发展的。”Cox的基金今年跑赢了86%的同行。他补充称,这将“给市场提个醒,表明实际上这整个追赶交易”正在盈利中显现出来。

英伟达公司(NVDA.US) 5月份的乐观销售预测引发了对所有人工智能产品的狂热,这种势头在全球范围内一直保持强劲。就连曾经持怀疑态度的券商也正在吹捧与人工智能相关的半导体股的前景,摩根士丹利本月上调了东亚芯片公司的评级。

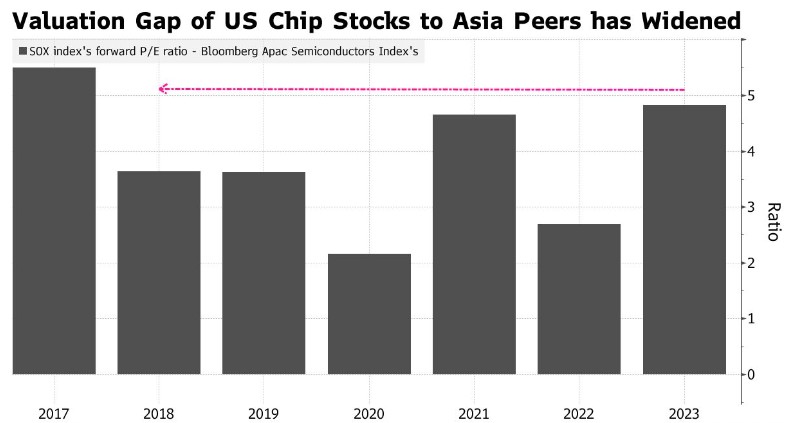

然而,Cox表示,到目前为止,这种热潮更有利于美国公司,因为许多亚洲公司的收益受到电子产品需求下滑的影响,现在才看到人工智能相关业务的“回升”。彭博亚太半导体指数今年的涨幅为23%,约为美国同类指数的一半。其12个月远期市盈率落后费城半导体指数近5个点,这是自2017年以来的最大差距。

Cox表示,除了估值相对有吸引力之外,由于人工智能技术推动对高带宽内存的需求,“2024年可能出现DRAM短缺”,韩国供应商可能会从价格飙升中受益。Cox还在为他管理的另一只专注于科技的基金探索对日本和中国台湾先进芯片封装和测试公司的投资。

亚洲半导体指数的预期收益已经从2023年的低点上涨了15%,几乎是美国指数的两倍。数据显示,6月份,摩根大通基金增加了对韩国芯片制造商三星电子等公司的投资。该基金今年上涨了7.1%。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

传苹果(AAPL.US)iPhone 15高端机型屏幕生产遇阻

2023-07-21 10:48

庄礼佳

美股散户乐观情绪飙升至27个月来新高 资金涌入科技股

2023-07-21 10:46

魏昊铭

2.4万亿美元期权到期撞上纳指调权 美股今晚或掀起惊涛骇浪

2023-07-21 10:40

马火敏

纽曼矿业 (NEM.US) 第二季度黄金生产遭遇多重挫败,股价下跌6%创12个月最大单日跌幅

2023-07-21 10:13

Yuhei

辉瑞(PFE.US)北卡罗来纳州工厂遭龙卷风破坏 大摩称影响微乎其微

2023-07-21 09:11

魏昊铭

扫码下载智通APP

扫码下载智通APP