光大海外:H股全流通试点完善市场制度,再升港股吸引力

本文来自微信公众号“ EBoversea”,作者秦波、治中、彦彤。原标题:H股全流通试点点评:完善市场制度再升港股市场吸引力。

事件:

12月29日,中国证监会公布了“深化境外上市制度改革开展H股“全流通”试点”的新闻稿,证监会新闻发言人常德鹏在例行新闻发布会上就“企业参与H股全流通试点需满足哪些基本条件、企业参与H股全流通试点应履行哪些基本流程、本次H股全流通试点中试点企业如何实现减持和增持”等问题回答了记者的提问。

评论:

1、H股全流通在试点中有序推开,为港股市场发行制度重大的完善

根据证监会文件“此次试点将以“成熟一家、推出一家”的方式有序推进本次试点,试点企业不超过3家,在总结评估本次试点情况的基础上,进一步研究推广“全流通”。符合试点条件但未纳入本次试点的企业,后续将在“全流通”推广工作中再予以统筹考虑”。港股主板上市公司1821家,全部H股上市公司250家,其中152家尚未全流通,此次H股全流通试点,为港股市场发行制度的重大完善。

2、H股未流通股等价市值2.58万亿港币左右,是相应公司已流通市值的2.3倍、港股市场流通总市值的9.2%左右

截至2017年12月29日,港股市场250家H股上市公司中98家已在A股和B股公开发行,不存在未流通股;剩余152家合计已发行H股2524亿股市值约1.13万亿港币,但未上市的内资股股本合计5822亿股等价市值(未流通股*港股股价)约2.58万亿港币,是相应已流通市值的2.3倍左右,占香港市场现已流通的32.7万亿港币总市值的7.89%左右。

3、相关公司的流动性及股指权重有望大幅改善,提升估值水平

近年上市的内地央企均采用H股架构,多数H股流通比在30%以下,直接导致其在恒生系列指数、MSCI系列指数等重要指数中权重偏低,其市值、权重和其企业规模等严重不相称,相关公司也因此而出现明显的折价。对个体公司而言,H股全流通政策将非常积极的改善流通市值和企业规模不匹配这一问题,提升资金配置需求,改善估值水平。

4、短期内减持压力应相对可控,长期来看对全市场有非常积极意义

内资非流通股转挂港股市场,其过程更接近于限售股解禁,虽确有大股东获得更多流通股后减持的风险,但在全流通政策初期,试点公司及监管机构都将非常重视投资者对于全流通的反应,在股份减持上或持审慎克制态度。而从另一角度来看,现阶段非全流通的股份普遍处于折价状态,全流通预期有望大范围提升相关公司估值水平,这也将积极影响市场。长期来看,H股全流通也将为H股上市公司提供更有利的融资格局,与近期港交所的一系列举措一道,促进更多内地公司挂牌香港,长期对繁荣港股市场有非常积极意义。

5、风险提示:全球市场波动的风险、全流通减持超预期的风险。

【正文部分】

事件:

12月29日,中国证监会公布了《中国证监会深化境外上市制度改革开展H股“全流通”试点》的公告,中国证监会新闻发言人常德鹏在例行新闻发布会上就“企业参与H股“全流通”试点需满足哪些基本条件、企业参与H股“全流通”试点应履行哪些基本流程、本次H股“全流通”试点中试点企业如何实现减持和增持”等问题回答了记者的提问。相关的文件原文,请参见本文文末附件。

评论:

1、H股全流通在试点中有序推开,为港股市场发行制度重大的完善

“H股”是境内企业直接在港股市场发行上市的股份,发行H股是境内企业在港直接上市的唯一渠道。

H股全流通是指H股公司的内资股如尚未在境内市场公开上市,相对公开市场而言处于不可流通状态。本次试点将允许相关企业将这部分股本转入港股市场流通。和外资股(H股)相对应,发行有外资股的境内公司,向境内投资人发行的股份被称为内资股。

截止到2017年12月29日,港股主板上市公司共有1821家,全部H股上市公司250家,其中98家已完成境内A股或B股发行,余下152家尚未全流通。

根据证监会相关新闻稿,此次试点将以“成熟一家、推出一家”的方式有序推进本次试点,试点企业不超过3家,在总结评估本次试点情况的基础上,进一步研究推广‘全流通’…‘全流通’试点坚持市场化决策原则,参与试点的企业和相关股东,在满足试点条件的前提下,可自主决定流通数量及比例等事宜,自主协商形成有利于公司长远发展的‘全流通’方案…符合试点条件但未纳入本次试点的企业,后续将在“全流通”推广工作中再予以统筹考虑”。

新闻稿指出,“将从以下方面择优选择试点企业:…所属行业符合创新、协调、绿色、开放、共享的发展理念,符合国家产业政策发展方向,契合服务实体经济和支持“一带一路”建设等国家战略,且具有一定代表性的优质企业…存量股份的股权结构相对简单,且存量股份市值不低于10亿港元”

从此次H股全流通试点的政策力度和节奏来看,监管机构即充分的开通了路径,又审慎的掌握了力度,试点推广,鼓励优质企业先行,逐步展开,为港股市场发行制度的重大完善。

2、H股非流通股等价市值2.58万亿港币,是相应公司已流通市值的2.3倍、主板总市值的7.89%左右

截至2017年12月29日,港股市场250家H股上市公司港股市值累计6.77万亿港币。其中98家公司已在境内市场(A股和B股)公开发行,已不存在未流通股问题,其H股市值合计为5.64万亿港币。

其余152家H股上市公司目前仍未在境内市场公开上市,其累计已发行的流通H股股本合计2524亿股市值约1.13万亿港币,非流通股股本合计5822亿股等价市值(非流通股股本*港股股价)约2.58万亿港币,两项合计市值3.71万亿。

截止到2017年12月,港股主板市场总市值32.7万亿(wind数据)。由此测算,此次H股全流通涉及到所有企业全部市值占港股主板市场总市值的比例为3.71/32.7=11.35%,非流通股部分等价市值占港股市场全部市值的比例为2.58/32.7=7.89%,相应公司非流通股部分累计等价市值是流通部分市值的2.58/1/13=2.35倍左右

3、全流通有望提升相关公司流动性,改善估值水平

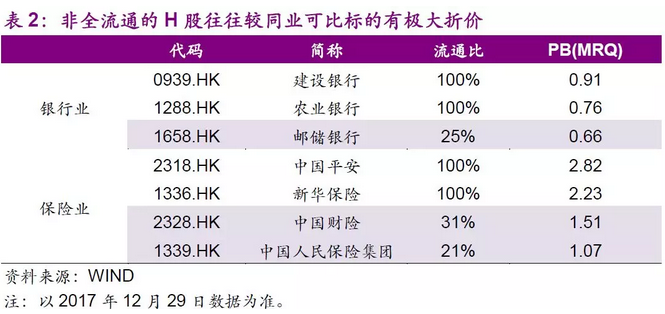

近年上市的内地央企均采用H股架构,而其H股流通比多数在30%以下。这直接导致其在恒生系列指数以及MSCI系列指数等重要标杆(benchmark)指数中的权重偏低,其市值、权重和其企业规模(盈利规模、资产规模、业内市占率)等严重不相称。比如在港股市场上市的邮储银行(01658)、中国电信(00728)、人保集团(01339)等大型企业,其未上市流通股市值均超千亿港币。流通市值和权重差异导致了相关标的与其对标企业(多数为大市值龙头)间明显地估值折让,而这一估值折让的消失将是这一政策带来的显著利好。

此外,部分企业也将因整体流通市值抬升而获得重新“认定”。例如当前H股流通市值和企业规模并不相称的中国人保(1339.HK)(H股流通市值为336亿,而非流通市值则达到了1298亿元),内资股部分若得以流通,则将从恒生中型企业跳升至大型企业行列,有效提升资金配置需求。

从另外一个角度来看,大股东在全流通过程中将获得更多流通股,长期来看市值的价值也显著提升。在目前H股架构下,内地大股东对于港股市场距离相对较远,且普遍不持有或极少持有境外流通股,非流通股的市值价值相对并不明显,也在一定程度上降低了其流通部分的价值。

因此,H股全流通,一方面即能提升相应公司的流动性,有效提升资金配置需求,另一方面也拉近大股东和境外市场间距离,有效的改善相应公司的估值折价水平。

4、短期内减持压力应相对可控,长期来看对活跃全市场有非常积极意义

从投资者角度看,内资股转挂港股市场,其过程更接近于限售股解禁,虽确有大股东获得更多流通股后减持的风险,但在全流通政策初期,试点公司及监管机构都将高度重视投资者对于全流通的反应,在股份减持上或保持审慎态度。

同时,由于现阶段非全流通的股份普遍处于折价状态,全流通预期有望大范围的提升相关公司的估值水平,H股全流通将为H股上市公司提供更有利的融资格局,促进更多内地上市公司采用H股架构在港融资。

因此,H股的全流通,配合港交所正在通过的一系列举措,比如“同股不同权”、未盈利生物制药企业也能上市等措施,都有望强化港股一级市场的吸引力,吸引更多优质资产落地香港,长期来看对活跃港股全市场有非常积极意义

5、风险提示

香港市场与海外市场相关性较强,海外市场大幅波动会给港股市场带来较大波动的风险;H股全流通虽有助提升相关公司的流动性进而提升估值水平,但也存在减持超过预期的风险。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP