为什么说创科实业(00669)是2018年价值投资的礼物?

如果谈到腾讯(00700),投资者基本都会知道并很熟悉该公司的业务构成,但如果谈到创科实业(00669),相信有大部分投资者不知道该公司是做什么的。不过腾讯和创科能扯上什么关系,今天我们为何要谈创科实业?

首先,我们看看腾讯和创科实业股价走势叠加图:

行情来源:富途证券

上述两只股票的历史走势都非常牛逼,趋势吻合度也较高,就2017年涨幅来说,创科实业的股价涨了87.2%,而腾讯的股价涨了114.7%。存在即是合理的,创科实业的股价能走出长牛,必然存在它的投资逻辑。那么,创科实业是做什么的,该公司的股价趋势凭什么和腾讯相媲美?

一、创科实业的核心业务

(一)、首先,我们先谈谈创科实业是做什么的

1985年,创科实业在港成立,1987年开始向美国一家经销商提供充电式电动工具,1990年登陆港股市场,1999年收购VAX品牌和地板护理业务,从此确定收购的扩张路线。2000年以来创科实业相继收购RYOBY品牌、HOMELITE品牌、ROYAL品牌、MILWAUKEE品牌、AEG品牌以及ORECK品牌等,大大丰富了产品组合。

创科实业由最初的代工厂商,通过收购扩张,一步步变成了拥有电动工具自主品牌的全球性的制造商。

2016年创科实业的营收规模达54.8亿美元,(按当时的汇率计算,相当于425.4亿港元),16年营收规模扩张了8.35倍,复合增长率16.1%。目前,创科实业主要有两大分录业务,分别是电动工具(包括电动工具、配件及手动工具)业务和地板护理及器具业务。

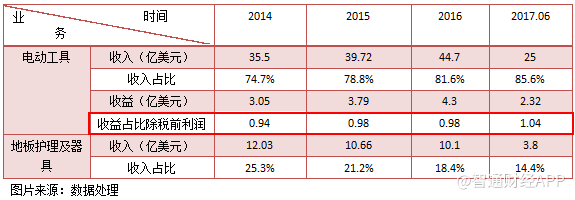

以下为创科实业两类业务近三年的业绩表现情况:

电动工具业务是创科实业的核心业务,收入增长稳健,近三年复合增长率12.2%。从业务数据上看,创科实业重心打造核心业务,电动工具业务收入占比由2014年的74.7%,上升为2017年上半年的85.6%,在收益贡献上,电动工具业务2014年贡献94%的除税前收益,2017年上半年贡献则达1.04倍。

不过创科的地板护理及器具业务收入持续下滑,收入占比也在逐年下降,在收益贡献上,该业务贡献力度很小,2017年上半年收益仅36万美元,2016年同期为1650万美元的盈利。

(二)、核心品牌MILWAUKEE和RYOBI ONE+充电式系统

我们把焦点聚焦到创科实业的核心业务:电动工具。智通财经APP了解到,创科实业的核心业务的产品包括MILWAUKEE、EMPIRE、AEG、RYOBI 及 HOMELITE等品牌,目标客户包括专业终端用户、终端消费者以及工业用户,其中有部份产品通过 OEM(代工厂商) 客户出售。

MILWAUKEE工业产品品牌是创科实业的核心品牌,2017年上半年该产品全球销售额同比上升20.1%,远高于其他品牌收入增速,其中M18和M12充电式系统为重要产品。

智通财经APP了解到,创科实业的MILWAUKEE的M18充电式系统专为专业终端用户而设,是该公司增长最快的充电式系统,能够以单一充电平台兼容超135款工具解决方案,而M12充电式系统可兼容超80款工具。

图片来源:创科实业2016年年报

MILWAUKEE M18及M12充电式系统比同行传统的交流电式、气压及汽油驱动工具及户外工具具有非常大的优势,不仅操作方便,可以灵活携带使用,而且还很环保,符合环保政策要求,且该公司的两款充电系统可兼容的电动工具多,可替代需求少。该公司推出的M18 FUEL户外园艺工具系列,FUEL被称是彻底改变了行业模式。

创科实业核心业务的第二大核心品牌为RYOBI ONE+18V充电式系统产品,2017年上半年该系统产品销售录得双位数增长。RYOBI 电动工具系列以RYOBI ONE+系統为基础,2017年上半年推出超100件综合工具,包括电锯、电批、修草机以及打磨机等。2017年上半年,RYOBI ONE+充电式草坪及园艺产品系列也录得双位数增长。

值得注意的是,RYOBI品牌目标用户主要以消费着为主,实际上,随着DIY(自己动手制作)的观念参透,很多家庭更愿意自己动手解决家庭需求,因此RYOBI品牌需求端更多偏向于家庭消费者,如果这部分用户能参透并扩张至全球,市场将是非常庞大的。

创科实业核心业务的其他品牌,比如AEG电动工具,该品牌主要针对户外产品用户的需要,以专业用户为主,销量增长也不错,其中AEG冲击级钻头锯品牌广受市场欢迎。

二、亚洲市场或将成为主角

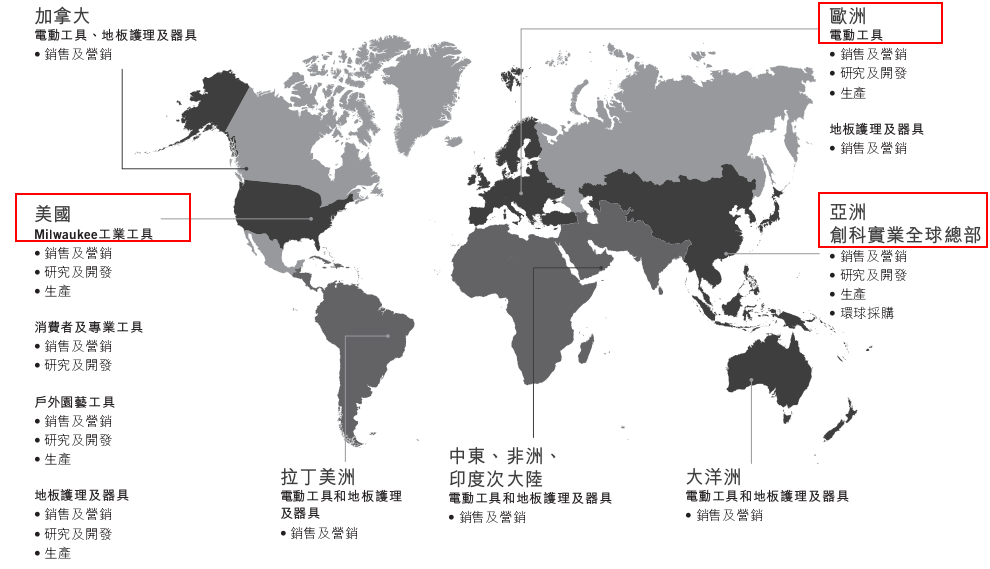

谈完创科实业的核心产品,下面我们看下创科实业的全球市场布局情况:

图片来源:创科实业2016年年报

图片来源:创科实业2016年年报

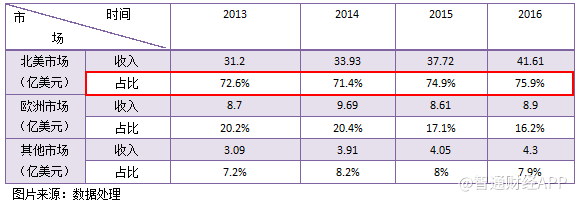

创科实业的全球市场布局包括加拿大、美国、欧洲、亚洲、拉丁美洲、中东、非洲、印度以及大洋洲,其中主要收入贡献区域的北美洲(加拿大和美国)和欧洲,2016年收入占比分别为75.9%和16.2%。

智通财经APP发现,亚洲、欧洲和美国为创科实业三大生产区域,亚洲及欧洲拥有世界级水平的生产线,而美国有五个生产地点,包括四個發展迅速的研發中心,该公司的核心业务基本落地在美国,也难怪北美收入占比最高。

我们具体看下创科实业收入市场的变化:

北美市场和亚洲市场的收入逐年增加,而欧洲市场的收入增长显摆钟状态,主要基于欧洲局势(包括政治局势和经济局势)不明朗,特别是英国市场。上文谈到创科实业的地板护理产品收入历年下滑,因为该业务收入主要在欧洲区域,因此收入受到影响较大。

其他市场,2016年仅4.3亿美元的收入规模,特别是亚洲市场,可发展市场非常庞大。不过,创科实业的电动工具产品及地板护理产品,对房地产的发展以及家庭收入的敏感度较大。

1988年,创科实业就在中国东莞开设首个生产基地,2008年东莞亚洲工业园启用,2011年东莞亚洲创科中心开幕。不过以创科的收入表现上看,虽在中国区布局多年,但市场并未打开,原因可能是DIY观念并为在中国参透,以及中国传统消费观念和家庭收入水平的影响。

值得注意的是,创科实业存在对单一客户依赖的问题,2016年最大客户贡献收入占比达到44.8%,2015年为49%,虽然不存在过度依赖的问题,但仍具有客户经营性的风险。该公司或有一个很好的解决途径,就是开拓亚洲市场,分散单一客户风险,不排除该公司将目标集中瞄准中国区市场。

三、PE值仍有修正上升的空间

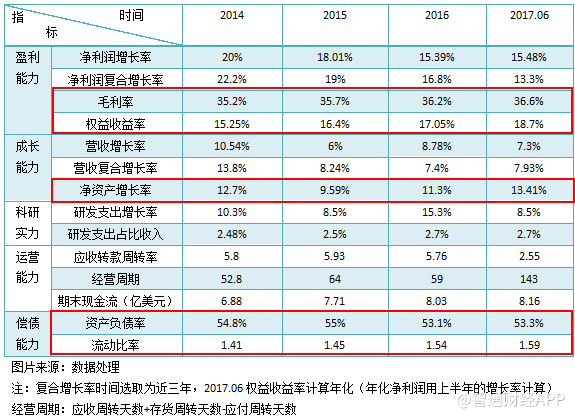

通过上文,想必投资者对创科实业的业务和市场有了详细的了解,下面我们以时间序列为准绳,看看该公司各项运行指标(盈利能力、成长能力、科研实力、运营能力以及偿债能力)的表现情况:

就五项指标来说,均实现正数增长,这是业绩指标持续向好的表现。创科实业已经告别高增长的时代,2015年收入规模都破50亿美元了,不过营收仍能保持高单位数增长,净利润保持双位数增长。我们也可以发现,创科实业的毛利率和权益收益率均逐年上升,净资产增长率也在递增,研发占比保持2.7%左右,现金流逐年优化,财务状况健康。

以数据分析来看,创科实业的控制成本和扩张两条线会一起抓,并保持对研发的重视程度,但扩张的速度已经远离高增长时代,该公司未来或可能重点抓成本,持续提高毛利率及权益收益率水平。

细心的投资者可能会发现,创科实业的经营周期,2017年上半年达到143天。实际上,该项指标主要受该公司应收账款集中在上半年的影响,2016年上半年该项指标为144天,运营状况是趋好的。2017年上半年,创科实业账龄120日以内的应收账款达10.6亿美元,不出意外,这部分应该都转化为该公司2017年的现金流。

综上内容,创科实业重心发展核心业务,核心业务的MILWAUKEE系列M18和M12充电式系统产品以及RYOBI ONE+18V充电式系统产品具有一定市场优势,仍有望持续双位数增长,为该公司业绩作出主要贡献。亚洲市场或将是创科下一步重点布局的窗口,特别是中国区市场。且创科实业的各项运行指标表现都非常优秀。

创科实业股价虽然涨了很多,但目前的PE值仅为30倍,你说它贵吗?之前的涨幅更多的是作价值回归,且该公司或将以控制成本为主线,未来净利润有望持续实现双位数增长,目前的PE值仍有修正上升的空间。

扫码下载智通APP

扫码下载智通APP