招银国际:被低估了的中成药制造商——康臣药业(01681)

智通财经APP获悉,招银国际分析师吴永泰、葛晶晶发布研报表示,康产药业(01681)于处方和非处方药市场拥有强劲的产品组合,是一家于港股市场未被关注的优质中成药制造商。公司拥有较强的品牌效应且盈利预期可见,公司目前股价估值较低,因此,首次覆盖康臣药业,给予目标价8.60港元。

投资纪要

首次覆盖康臣药业,目标价8.60港元。康臣药业的核心产品尿毒清颗粒于国内口服肾病中成药市场中处于领先地位,其治疗慢性肾病疗效显著。尿毒清颗粒目前市场渗透率仍然较低,在最新的国家医保目录中该产品已升级为医保甲类药品,未来几年尿毒清颗粒将保持高于行业的增长速度。

公司通过收购玉林制药获得国内知名中成药品牌。受益于玉林制药的品牌效应以及销售团队的重新整合,康臣将添加新的增长动力。

此外公司新产品X光医用成像对比剂于2018上半年推出市场,预计公司2016-19年核心净利润年复合增速将维持19.6%。目前公司股价估值较低,因此招银国际首次覆盖康臣药业,给予目标价8.60港元。对应着2017/18/19年预测市盈率15.9倍/13.9倍/12.1倍,较目前股价仍有18.3%的上浮空间。

肾病中成药市场领先地位,疗效显著。尿毒清颗粒已验证其减缓了慢性肾病的病程发展,且延迟了病人进入肾透析的时间。该产品于2015年国内慢性肾病药物市场拥有10.8%的市占率,在慢性肾病患者中渗透率仅为1.3%,市场渗透率仍然较低。

尿毒清颗粒未来增长空间巨大,且该产品已被列入国家基药目录,在最新的国家医保目录中从医保乙类药品升级为甲类。因此,尿毒清颗粒将维持一个高于行业的增速,预计2016-19年收入的年复合增速达12.1%。

医用成像对比剂产品稳定增长。康臣的钆喷酸葡胺注射液用于增强核磁共振成像的清晰度和对比度。钆喷酸葡胺注射液是核磁共振成像领域最常用的医用成像对比剂,于2016年拥有该领域21.4%的市场份额,随着国内核磁共振机器安装数目的增多,该产品将继续维持稳定增长。

此外,公司将于2018上半年推出的一款X光医用成像剂,碘帕醇注射液。目前X光医用成像对比剂市场,只有两个生产供应商,整个市场被原研制造商垄断。未来新产品碘帕醇注射液的推出将带动公司医用成像对比剂业务未来三年的增长。

知名品牌中成药恢复增速。玉林制药是中国商务部2006年首批认定的“中华老字号”企业,2007年商务部又授予其“中国驰名商标”称号。自收购以来,康臣药业加强了玉林制药内部的运营和管理,实施多层级的成本管控,重整了公司销售团队。

玉林制药经过连续两年的收入倒退后,2016年公司收入录得31%的同比增长。玉林制药凭借完整的产品组合以及较高的品牌知名度,未来增长潜力可期,且在康臣的有效整合下,相信玉林制药于2017/18/19年收入将分别录得111.3%/17.8%/15.7%的增长。

预计公司总收入于2017/18/19年将分别增长36.7%/16.0%/15.0%。受益于玉林制药的全年业绩并表以及公司核心产品的内生增长,预计康臣药业2017收入同比增长36.7%至16.7亿人民币。基于公司三块业务的内生增速,预计未来2018/19年收入将分别增长16%/15%至19.4亿/22.3亿人民币。

由于玉林制药业务增长较快,公司利润率将轻微承压。2016年由于公司合并玉林制药半年的报表,公司毛利率、经营利润率以及核心净利率分别从2015年的80.7%、35.4%、30.2%下降至2016年的74.5%、32.6%、25.2%。由于2017年玉林制药经营效率的改善,预计公司2017全年的各项利润率将维持在2016年的水平。由于玉林制药业务增长较快速且毛利较低,公司利润率轻微承压。预计公司2017/18/19年毛利率分别为74.7%/74.2%/73.7%,核心净利率分别为24.3%/23.7%/23.7%。

预计公司核心净利润于2017/18/19年分别增长31.8%/12.8%/15.0%。考虑到公司未来利润率将受压以及2017上半年用于回购的计息负债产生的利息支出,预计公司核心净利润增速稍低于收入增速。公司核心净利润于2017/18/19年将分别增长31.8%/12.8%/15.0%至4.1亿/4.6亿/5.3亿人民币。

投资风险。1)尿毒清颗粒渗透率增速低于预期。2)核心产品大幅度降价。3)研发管线相对较弱。4)玉林制药增速低于预期。

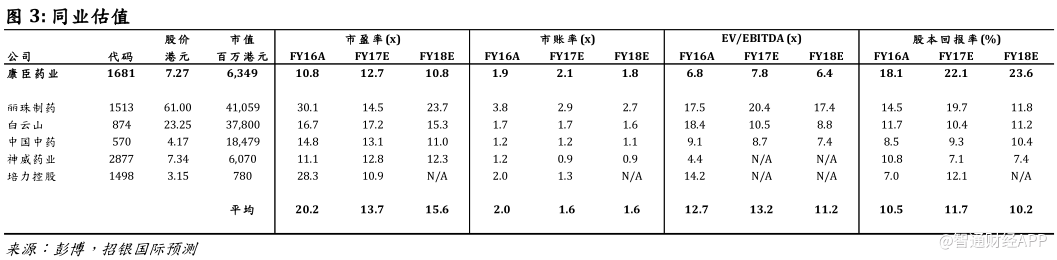

估值

首次覆盖康臣药业,目标价8.6港元

公司于处方和非处方药市场拥有强劲的产品组合,招银国际认为康臣药业是一家于港股市场未被关注的优质中成药制造商。

公司的尿毒清颗粒已完成循证医学临床试验,产品市占率仍然很低且已升级为医保甲类药品,未来尿毒清颗粒将保持高于行业的增长速度。玉林制药方面,玉林拥有较强的品牌知名度以及销售团队的重新整合,预计玉林制药未来将给公司带来更多增长动力。

此外公司新产品X光医用成像对比剂于2018上半年推出市场,招银国际预计公司2016-19年核心净利润年复合增速将达19.6%。公司拥有较强的品牌效应且盈利预期可见,公司目前股价估值较低,因此,招银国际首次覆盖康臣药业,给予目标价8.60港元。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP