中信证券:“三因素共振”支撑黄金突破 年底至明年初维持超配建议

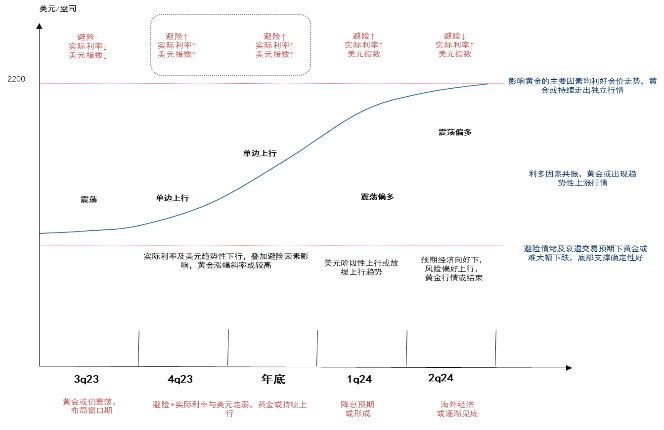

智通财经APP获悉,中信证券发布研报称,年中以来黄金受美元美债持续高位震荡影响短暂调整。通过历史复盘认为黄金突破前高的背后都出现“三因素共振”的支撑,即三个主要的影响因素均朝利多黄金行情的方向运行。基于定量模型拆分认为,年底至明年初美元美债回落或令黄金价格升至2050美元/盎司左右,在风险性事件的催化下,黄金价格突破前高的可能性大,且预计沪金突破前高的可能性较伦金更大,年底至明年初维持超配建议。

近期行情的解读:美元美债高位震荡,黄金短暂调整

5-9月以来美元美债持续高位震荡,黄金短暂调整。主要原因:1)美国经济阶段性韧性仍强,且与非美市场经济基本面差阶段性走阔;2)美联储货币政策的市场预期变化,降息预期不断修正,叠加加息终点时点的反复博弈;3)美债评级下调与发行增加等短时扰动短时抬升美债利率。除此之外,黄金价格年初以来的“超涨”现象或并未被挤出。

未来价格研判:风险事件催化下黄金或能突破前高,且沪金>伦金

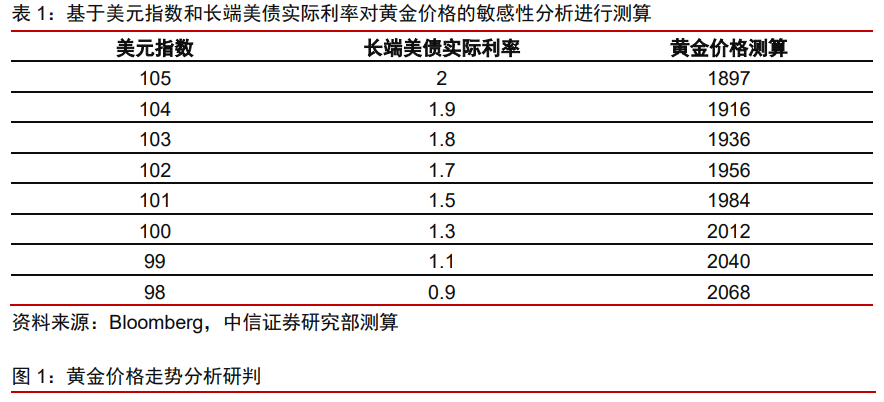

敏感性分析:实际利率下行将是驱动黄金上行的核心原因。在其他因素不变的前提下,美元指数上(下)行一个点位,黄金下(上)行约12美元。长端美债实际利率上(下)行10bps,黄金下(上)行约8美元。美元当前或仍偏强运行,但难突破前高(100-105);10年期美债利率短期预计仍将围绕4%高位震荡,对应实际利率或难突破2.2%。结合中信证券定量模型测算,在非常悲观的预期下,当前黄金或难跌破1800美元/盎司,美元和美债的带动作用或能令黄金(年底至明年初)突破2050美元/盎司。

历史复盘:黄金能否突破前高依赖于风险事件扰动并形成“三因素共振”。中信证券复盘了过往四次黄金价格冲出新高时的经济环境和主要资产价格走势发现,黄金突破前高的背后都出现“三因素共振”的支撑,即三个主要的影响因素均朝利多黄金行情的方向运行,在其中1-2个因素的带动下拉升至高位,另一因素的(脉冲式)触发下,黄金走出独立行情并突破前高。在美元和美债的带动基础上,未来黄金能否冲出新高或走出阶段性高点应重点关注风险事件的扰动。

开启时点预判:9-10月或是布局窗口期,关注非农和零售等经济数据,在风险事件的催化下突破前高的概率较大。当前美股不利因素在积聚,企业盈利可能在10月份公布三季度盈利时预期面临较大下修压力;近期非农市场逐渐降温,失业率可能会在10月之后开始加速上行,叠加超额储蓄的不断消耗,四季度美国经济下行压力增大。此外,地缘政治、商业银行及地产脆弱性事件或亦能成为风险情绪触发点。综合来看,四季度黄金或能走出趋势性独立行情,9-10月或为黄金配置的关键窗口期。在风险事件的催化下黄金价格突破前高的概率较大,且预计沪金突破前高的可能性较伦金更大。年底至明年初维持超配建议。

风险因素:

美联储紧缩周期节奏变化超预期;美国经济衰退开启时点早(晚)于预期;中美关系等短时地缘政治风险扰动超预期;美国与非美经济基本面差异引发美元币值波动超预期;欧洲和日本货币政策超预期;美债发行及评级调整超预期。

扫码下载智通APP

扫码下载智通APP