高利率“爆锤”全球经济!OECD下调全球明年GDP增速预测至2.7%

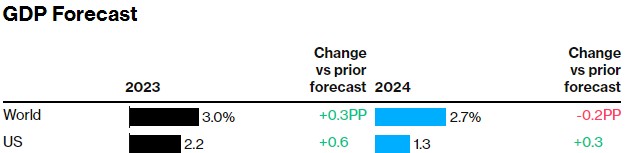

智通财经获悉,由于利率上调给经济活动带来压力,世界经济可能将放缓。根据的最新预测,经合组织(OECD)将2023年全球经济增长预测上调至3.0%,此前预测为2.7%;但将2024年全球经济增长预测下调至2.7%,此前预测为2.9%,除了新冠疫情爆发的2020年之外,这将是全球经济自金融危机以来最弱的年度增长。

OECD首席经济学家Clare Lombardelli周二在新闻发布会上表示:“尽管高通胀持续缓解,但全球经济仍处于困境。我们正面临通胀和低增长的双重挑战。”

该组织警告称,其预测的风险倾向于下行,因为过去的加息可能产生比预期更大的影响,而且通胀可能持续存在,需要进一步收紧货币政策。经合组织表示:“在能源价格下跌和中国经济重新开放的帮助下,2023年的开局强于预期;但全球经济增长随后预计将放缓。紧缩货币政策的影响越来越明显,企业和消费者信心已经下降。”

国际清算银行(BIS)一位高级官员也表示,各大央行遏制通胀的努力正进入一个更加艰难的新阶段。该机构货币和经济部门主管Claudio Borio表示:“从现在开始,任务可能会更加艰巨——我们称之为‘最后一英里’。”

Borio指出,鉴于官员们在判断政策设置是否正确以抑制消费者价格增长方面面临的前景更加黯淡,金融市场将需要适应更大的不确定性。他表示:“各大央行已澄清,它们的行动取决于数据。现在不像以前那么清楚:它们需要将利率上调至多高,需要在那里停留多久。”

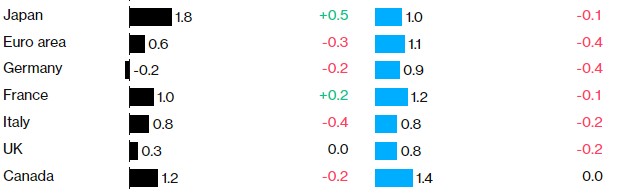

黯淡的前景将考验各大央行官员,因为迄今为止,他们抗击通胀的效果尚未在经济中全部体现,政客们担心经济活动正在受阻。欧洲央行上周连续第10次加息,不过暗示利率可能已经触顶。美联储预计将在周三按兵不动。而英国央行预计将于周四加息25个基点。

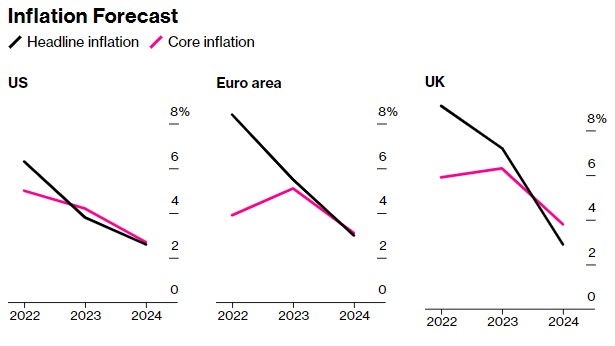

OECD警告称,不要放松政策,许多国家的核心通胀仍在顽固上涨,尽管总体通胀指标有所下降。它表示,在“2024年之前”,任何降息的空间都是有限的。OECD表示:“货币政策需要保持限制性,直到有明显迹象表明,核心的通胀压力已经持久减弱。”

OECD警告称,政府不应通过增加支出来刺激经济增长。相反,该组织表示,应缩减支持力度,为未来的投资挑战重建空间,并避免引发央行希望遏制的通胀。

Lombardelli指出,自5月份以来,油价上涨了25%,这也导致一些国家的通货膨胀率上升,这取决于它们的风险敞口以及它们是化石燃料的进口国还是出口国。总的来说,她指出:“这显然是不受欢迎的。在此期间,油价可能会继续波动。这就是为什么我们强调它是风险之一。正如我们所了解的那样,影响显然将是家庭预算和需求受到挤压。”

深入研究地区和国家前景,OECD下调了对欧元区今明两年的经济增长预测。同时,尽管OCED上调了美国今年与明年GDP的增速预测,预计美国2023年GDP将增长2.2%(此前预测为1.6%),但2024年的经济增速将放缓至1.3%(此前预测为1%)。

OECD还预计德国2023年GDP将收缩0.2%(此前预测为持平),使其成为除阿根廷外唯一遭受经济衰退的20国集团(G20)成员国。不过,与欧盟委员会等其他官方预测机构相比,OECD对这个欧洲最大经济体2023年的预测仍略微乐观一些。德国央行预计GDP将下降0.3%,并在本周警告说,必须解决该国商业模式面临的一系列深层次挑战,以促进其长期前景。

全球经济备受高利率挤压

由于利率水平的飙升推高了贷款成本并挤压了经济需求,世界各地数以百万计的借款人与家庭受到了一代人以来最剧烈的货币紧缩政策的冲击。例如,在美联储过去一年半加息5.25个百分点之后,相比于2018年的利率水平,美国贷款人目前每月的还款金额平均近翻了一倍,家庭还款前景黯淡。

高利率给消费者带来冲击的一个更直接的例子是澳大利亚。在美国,大多数住房借贷者都是30年期固定利率,而在澳大利亚,超过70%的住房贷款是与浮动利率挂钩的,浮动利率在很大程度上与央行的利率水平保持一致。由于澳大利亚家庭债务平均约为可支配收入的190%,澳洲联储的每次加息都加剧了抵押贷款人的痛苦。

这可以说是目前经济中最大的问题:这种高利率会持续下去吗?而这一切都归结为R-star(在经济模型中写成R*)——长期中性利率,在教科书术语中,该利率水平能使通胀率稳定在2%的央行目标左右。

在2008年金融危机后的10年左右的时间里,发达经济体的中性利率普遍下降,因为尽管各大央行将利率维持在历史低位,但通胀总体保持低迷。全球化加深带来了廉价的电视和服装,同时,危机后的悲观预期抑制了消费者的消费,抑制了企业的投资,从而抑制了需求。但新冠肺炎疫情后的价格飙升打破了这种平静,引发了经济学家、央行行长和债券交易员之间关于通胀和利率未来的辩论,这对一个背负着约300万亿美元债务的世界产生了非常现实的影响。如果央行得出结论,R*现在升至高水平,那么他们也需要保持基准名义利率更高。

美联储主席鲍威尔8月在怀俄明州杰克逊霍尔举行的年度经济研讨会上发表讲话时暗示,如果通胀仍然居高不下,利率可能会在一段时间内保持在高位,甚至会走高。2021年,由于分析和沟通失败,美联储官员错误地认为,通胀将被证明是暂时的。最近,美联储官员似乎不想重蹈覆辙,在市场已经定价明年的降息预期时,鲍威尔带领官员们表示,现在判断一旦经济正常化通胀和利率将稳定在什么水平还为时过早。美联储官员最近在谈到长期利率观点时没有透露太多信息。

彭博首席美国经济学家Anna Wong最近计算了对中性利率的不同估计对美联储政策制定的影响。她发现,更高的中性利率将导致未来几年更少的降息。对于中性利率,前澳洲联储主席洛威表示:“供应冲击、去全球化、气候变化、能源转型和人口结构变化的日益普遍,意味着供应曲线要么更加陡峭,要么更加多变。虽然这并不意味着平均而言无法实现通胀目标,但它确实意味着,在这个目标附近,通胀可能会更加多变。”

这场辩论在英国尤为重要,在新冠疫情爆发后,尽管进行了激进的加息,英国的通货膨胀率在主要经济体中名列前茅。而且由于抵押贷款市场货币政策渠道不通畅,英国央行的加息效应似乎存在较大的滞后性,这也让官员们更加为难。

不过,在英国,年龄较大的人口结构导致财富被储存在经济中,因为人们倾向于在整个工作生涯中储蓄。与此同时,生产率下降导致企业减少投资。英国央行行长贝利总结道,这意味着“在生产率较低的企业寻求减少借贷的同时,老龄化家庭寻求增加放贷”,而“建立均衡”的唯一途径是“这些资金的价格,即实际利率下降”。贝利3月份表示,由于生产力疲软和人口老龄化,预计英国的中性利率将“保持在低位”并非不合理。

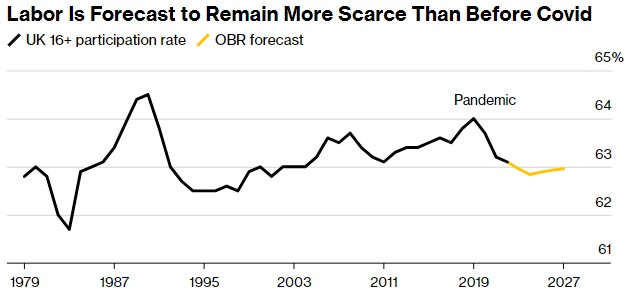

然而,其他经济学家也在使用一些同样的因素,包括人口老龄化,来得出完全相反的结论。资产管理巨头贝莱德的经济学家在最近的年中展望报告中认为,人口结构的变化可能会导致通胀,因为处于工作年龄的人口将减少,从而导致劳动力供应紧张。

此外,经济学家Charles Goodhart在2020年与Manoj Pradhan合著的《人口大逆转》(The Great Demographic Reversal)一书中提出了另一种理论。他认为,随着人口老龄化,储蓄率将放缓,因为越来越少的人把钱存进养老金。他说,为了激励储蓄为投资提供资金,利率需要提高。

目前,地缘政治、气候以及人口等问题使得商业环境将使其更难应对更高的还款。与此同时,更高的利率使得扩张业务比以前更加困难,成本更高,风险也更大。雪上加霜的是,在疫情后需求爆发推高通胀的情况下,负面供应冲击给通胀火上添油;在此前误判了通胀形势以后,各大央行现在对放松利率的问题仍心有余悸。

扫码下载智通APP

扫码下载智通APP