全球股市有没有泡沫?会崩盘吗?

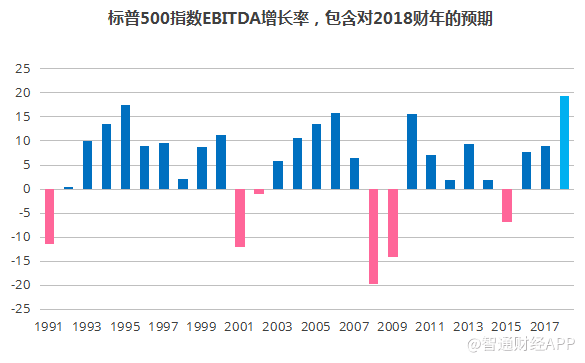

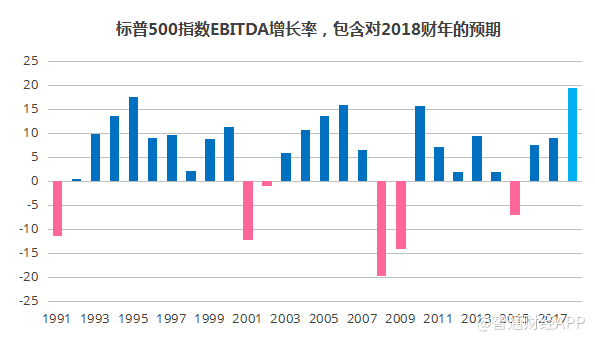

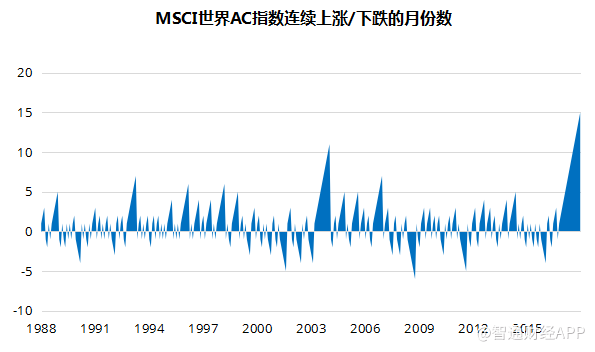

在美国房地产市场首个疲软迹象出现前,2018年美国房地产市场以2006以来最活跃环境开局。许多主要经济体的经济意外指数处于该指数2000年创立来最高水平。与此同时,标普500指数公司的预期EBITDA(息税折旧与摊销前利润)增长率高于1991年该指数的任何实际EBITDA增长率。MSCI世界AC指数已经连续15个月上涨,这是自1988年该指数创立以来从未发生过的事情。

有一些迹象表明股市出现了价格泡沫,但与导致1987年崩盘和互联网泡沫破裂的时期完全不同。相对于其他一切,股票并不昂贵,但从绝对值来看,状况看起来不稳定。加密货币似乎是真正实现大涨的资产。许多国家的房地产的实际价格也并不高。空头向强劲的股市投降,几乎没有人再对股市发出警告。

但谁才是对的呢,空头还是多头?

投资者正追求一种幻觉

对于第一季,盛宝认为价格势头强劲,并持乐观预期,基于过去事件,该季度盈利强劲。这使该行相信,股价很快将继续走高。但在第一季的后半段,宏观数据将开始低于预期,会导致股市回调7%以上,这是英国退欧以来从未出现过的。

上一轮股市大回调发生在2015年末至2016年初,当时市场对中国的担忧达到顶峰,引发全球股市暴跌近20%。

投资者预计标普500指数今年EBITDA增长率接近20%……顺便说一下,这是1991以来从没有出现过的高位。鉴于2017年股市表现,投资者这么高的预期是可以理解的。但投资者仍需谨防低隐含波动率,而不应被蒙蔽。美国等重要经济体仍有可能出现政策失误,通货膨胀无论是过低还是过高,都将是2018年全球市场上最重要的触发因素。

价格行为能反映股市泡沫吗?

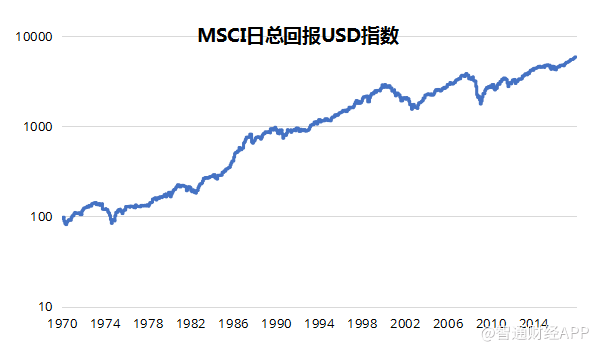

在对数尺图上绘制MSCI世界指数的日线价格走势,在时间序列的最后部分可以看到价格加速,呈现一定程度的超级指数级增长,这是从数学上定义泡沫。这应该是引发短期担忧的重要原因,也可能是引发超过7%调整的主要因素。

据智通财经APP了解,MSCI世界AC指数自从1988年创建以来,就从没有15个月连涨的纪录,上一个纪录是截至2004年2月的11个月连涨。即使在疯狂的网络泡沫时代,股市也没有出现这么高的正相关,这显然支持了如下观点:网络泡沫高度集中于少数几个行业,而不是广泛基础上的上涨。

过去15个月的股价走势是前所未有的,而且在发达和新兴市场都出现广泛上涨。

尽管MSCI世界指数的日线价格显示,过去几个月呈现超指数级增长。但如果将频率降至月,周期起始点延长至1970年,则结论会发生巨大变化。

在月线中,最近的全球股市升势就不会呈现超指数级的增长。然而,有明显证据显示,3年内出现这种形态会导致1987年崩盘那样的巨震;在网络泡沫的最后阶段,也可以(模糊地)观察到超指数级的增长。

自金融危机以来表现最为突出的行业是科技行业,但即便如此,其自2009以来的价格走势也未表明有泡沫存在。1980-2000年期间, 美国纳斯达克综合指数多次出现超级指数增长走势,但2009-2018年是一条对数尺度上的直线,只是斜率略高,显示出较高但持续的增长率。严格来说,这不是泡沫的定义。

股票正变得昂贵

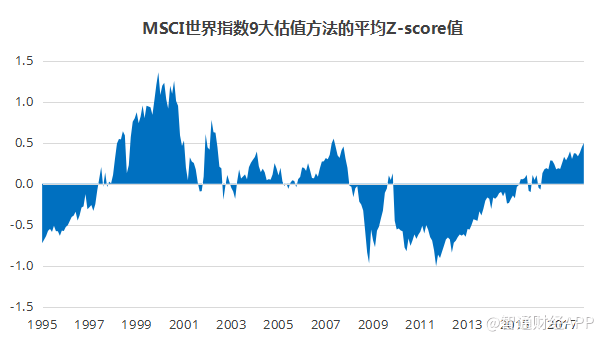

基于一系列股票估值标准,比如P/E(市盈率)、P/S(市销率)、Div. Yld.(股息收益率)、EV/EBITDA(企业价值倍数)、FCF Yld.(自由现金流收益率)、P/B(市净率)、P/CF(股票现金流量比)、EV/Book(账面价值倍数)和EV/Sales(市售率)等,MSCI世界指数高于过去22年来平均值的0.5个标准差。在网络泡沫时代的顶峰期,上述9个指标比平均值高1.5个标准值;在2011年9月底部时,平均估值为-1标准差。

全球股市正变得越来越贵,但尚未到危险的地步。经济衰退仍是股市大幅调整的最大风险,而不是估值。

当你预测未来时,你必须考虑到影响上述预测的诸多因素,例如,当前估值、预测前景、经济前景和政策反应。盛宝认为,如果我们开始对未来五年进行长期预测,股票收益将高于任何其他资产类别,特别是固定收益,而新兴市场股市是全球股市中的最好标的。

盛宝为何对此如此肯定?

房地产市场实际涨幅极度夸张,且涨幅仅由历史低利率和持续城市化支撑(即使在发达国家也是如此),但更低的收入增长,将通过降低按市价计算的收益,来限制当前房地产的回报。

固定收益市场提供的回报低得可怜,在20个最大国家的政府债券市场中,10年期债券收益率仅约1.2%,全球高收益率债券收益率升至3.2%,但这可能是能达到的最好的水平,因为债券收益率可能不会进一步下跌。换言之,对于股票投资者来说,这个门槛设置的非常低。除非全球巨额债务崩塌,世界陷入通缩,股市才不能提供最佳长期回报。

若要展望未来一年,目前尚难作出判断,因为这基本取决于经济是否会陷入衰退。当前的宏观经济数据显示,陷入衰退的概率很低,因此2018年对股票来说不会是太差的一年,除非形势发生剧变。

那么,为什么盛宝仍在第一季度对股市持谨慎,甚至是完全负面的态度呢?因为投资者过于狂热,其结果必然是失望。许多指标都在提升,经常达到一个前所未有的程度,如果宏观数据令人失望,会提升回调幅度扩大的可能性,只要宏观经济与预期相比显得非常平庸,结果就会如此。

第一季度具备一个良好开端的所有要素,2018年可能是金融危机以来最重要的一年。要么全球经济跟随通胀上涨、利率正常化而增长,要么因各国央行政策失误和债务问题,而出现衰退。

扫码下载智通APP

扫码下载智通APP