沪伦通来了,了解一下?

本文来自“招商策略研究”微信公众号,作者张夏、陈刚。原标题为《【招商策略】沪伦通来了,了解一下?——沪伦通系列报告之一》。

核心观点

8月31日,中国证监会就《上海证券交易所和伦敦证券交易所市场互联互通存托凭证业务监管规定》公开征求意见。主要包括五个方面:一是明确沪伦通中国存托凭证(CDR)发行审核制度;二是明确CDR跨境转换制度安排;三是明确CDR持续监管要求;四是明确境内上市公司境外发行GDR的监管安排;五是强化监管执法,明确法律责任。

“沪伦通”和“沪深港通”的最大差别在于:沪深港通是两地的投资者互相到对方市场直接买卖股票,“投资者”跨境,但产品仍在对方市场。而沪伦通是将对方市场的股票转换成DR到本地市场挂牌交易,“产品”跨境,但投资者仍在本地市场。

沪伦两地市场的交易特征将会给上市公司的投资方向带来诸多影响:上市公司情况:从上市公司数量看,上海交易所主板公司比例比较畸形,沪市以制造业等周期性行业为主;而伦敦市场周期行业,消费行业占比相当。从市值来看,伦敦市场以消费为主导;而沪市则以金融行业主导,辅以周期性行业。市场交易情况:富时100走势平稳,上证综指走势起伏不断,富时100指数和上证综指相关性非常低。估值溢价情况:通过对比富时100、上证50、上证综指三大指数可以看出,富时100的估值溢价明显高于上证50。投资者结构:伦敦市场国家化和专业化程度较高,上海交易所自然人投资者比重较高。投资者情绪:上海交易所的投资者换手率波动明显,当出现牛市的时候换手率高达200%以上,而当出现熊市的时候,换手率也保持在100%左右。而伦敦交易所自2010年以后,换手率在50%-80%的区间徘徊,无较明显的波动。

对富时100和上交所满足要求标的进行对比总体分布上看,富时100和上交所的标的都集中于传统行业,富时100为金融、工业、消费品;上交所为金融和制造业。对于国内投资者而言,优质的稀缺标的为消费品行业股。同时预计发行CDR或者GDR对于双方交易所的流动性压力并不算大,因此暂时无需担心流动性问题。

对比“沪港股通”数据:无论是沪股通还是沪港股通,额度使用都不及预期,但目前发展较为平稳。截至目前为止,沪港股通余额已达8267.39亿人民币,而沪股通余额为4833.6亿人民币。预期沪伦通呈慢热形态,由于国内投资者投资的是伦敦上市的股票以CDR形式在国内发行,因此预计最终国内资金投资CDR会超过海外资金投资GDR。预计伦敦市场的投资方向也将侧重于龙头股,业绩向好,市值大,属于典型的大盘蓝筹股。

综上所述,从目前“沪伦通”的初步设计方案来看,“沪伦通”的开放对A股市场的短期影响不大。长期来看,将加速A股市场的国际化,对人民币国际化有着重要意义。

“沪伦通”指日可待

1、征求意见稿落地

8月31日,中国证监会就《上海证券交易所和伦敦证券交易所市场互联互通存托凭证业务监管规定》公开征求意见。此前,证监会曾表示:CDR是一项具有重要意义的创新,大的制度安排已经就绪,沪伦通有望年内顺利推出。

此次征求意见稿共三十条,主要包括五个方面:

一是明确沪伦通中国存托凭证(CDR)发行审核制度。规定沪伦通CDR应当符合《管理办法》关于公开发行CDR的规定,明确了申报文件、核准程序、保荐尽调、会计审计安排和CDR数量上限等要求。

二是明确CDR跨境转换制度安排。衔接《管理办法》,规定了跨境转换业务类型(生成和兑回)和境内证券公司参与此项业务的基本条件及备案要求,以及跨境转换机构资产托管、境外投资管理等行为规范。

三是明确CDR持续监管要求。原则上援引适用《创新企业境内发行股票或存托凭证上市后持续监管实施办法(试行)》中对已在境外上市红筹企业的规定。不再强制要求基础证券发行人披露季度报告;基础证券发行人开展重大资产重组如不涉及在境内发行CDR,按境外规则同步向境内投资者披露即可。

四是明确境内上市公司境外发行GDR的监管安排。纳入境外上市框架进行监管;鉴于GDR可转换为A股在境内市场流通,为防范监管套利,兼顾商业可行性,对GDR发行条件、发行价格、限制兑回期以及参与GDR跨境转换的境外券商和存托人作了规定。

五是强化监管执法,明确法律责任。衔接《管理办法》,重点明确对跨境转换机构的监管。在《证券法》框架下,对相关市场参与主体的法律责任作了规定。

此次征求意见稿的落地,标志沪伦通项目的落地指日可待。

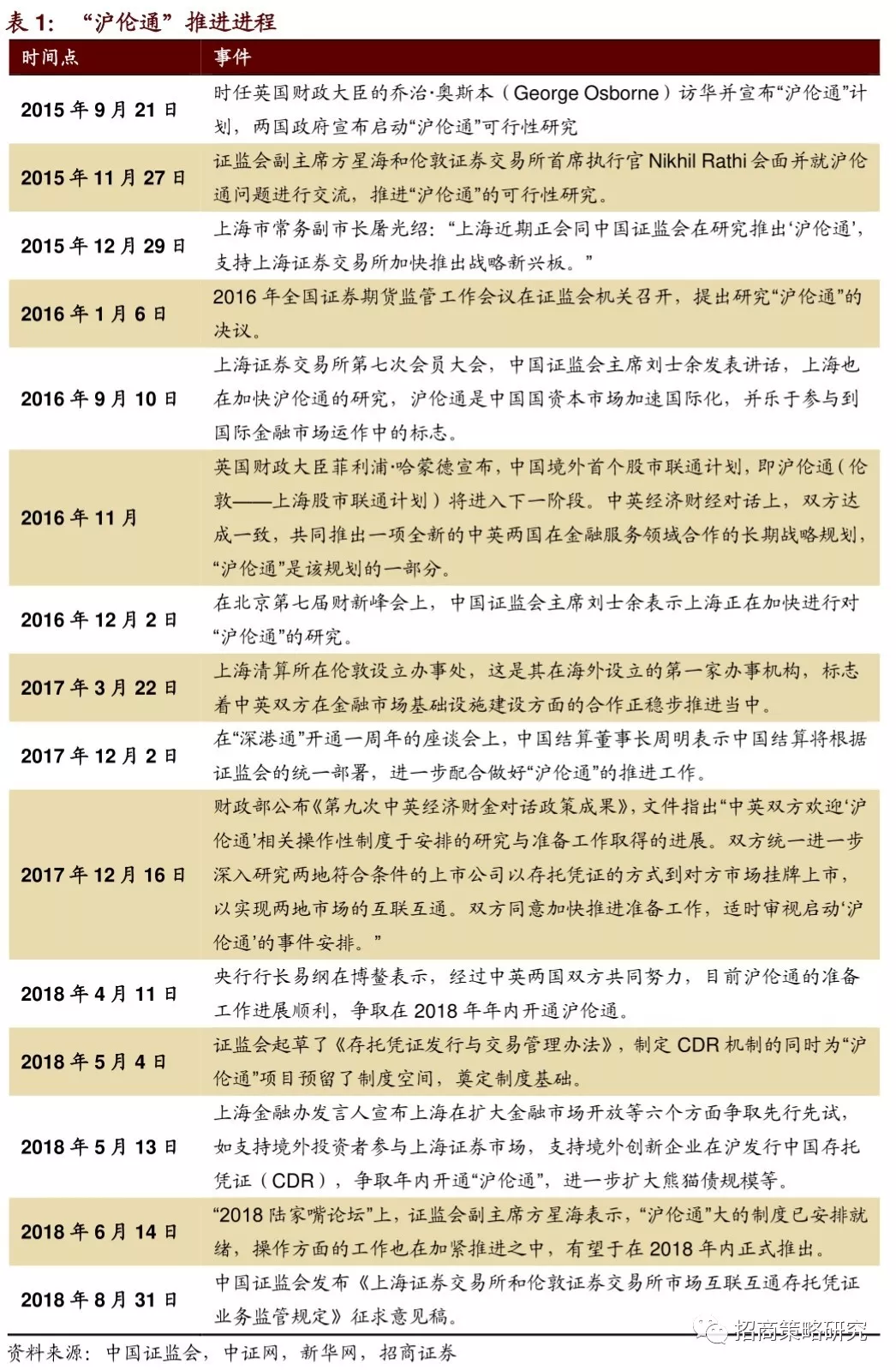

2、“沪伦通”互通进程

“沪伦通”是中英双方的谋求共同发展的具体实施,这将会是一个双赢的格局。

对于中国而言,“沪伦通”是继沪深港通、A股纳入MSCI新兴市场指数后,中国内地资本市场对外开放的又一重大举措。“沪伦通”将进一步提高A股国际化进程,对于投资者而言,可以更加便捷地接触国际市场,进行多样化的全球资产配置。对于上市公司而言,将打通海外融资渠道,引入海外机构投资者。

对于英国而言,“沪伦通”有助于维持伦敦国际金融中心的地位,为欧洲投资者提供中国优质标的,同时借助中国资本增强欧洲资本市场活力。除此之外,英国脱欧在即,引入“沪伦通”有助于稳定伦敦资本市场,保持其影响力。

目前,“沪伦通”已成加速状态,而“沪伦通”只是万里长城的第一步,未来中英双方还将继续在各个领域深化合作。

3、“沪伦通”VS“沪深港通”

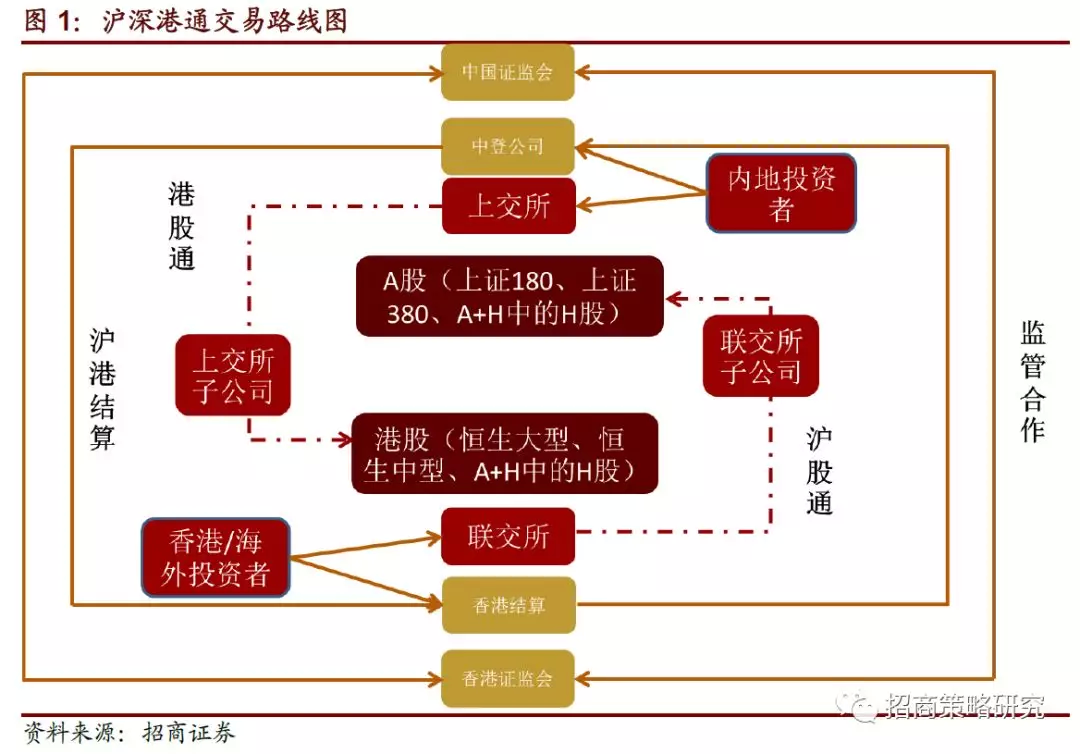

“沪伦通”和“沪深港通”一样,都是中国对外开放资本市场的重大实践,虽然两者都是两地交易所的互联互通机制,有共通点也存在差异。

沪深港通是由交易所设立的证券交易服务公司将境内投资者的交易申报订单路由至境外交易所执行,并由两地证券登记结算机构分别为本地投资者提供名义持有人服务、代为持有境外证券并参与清算交收的互联互通模式。

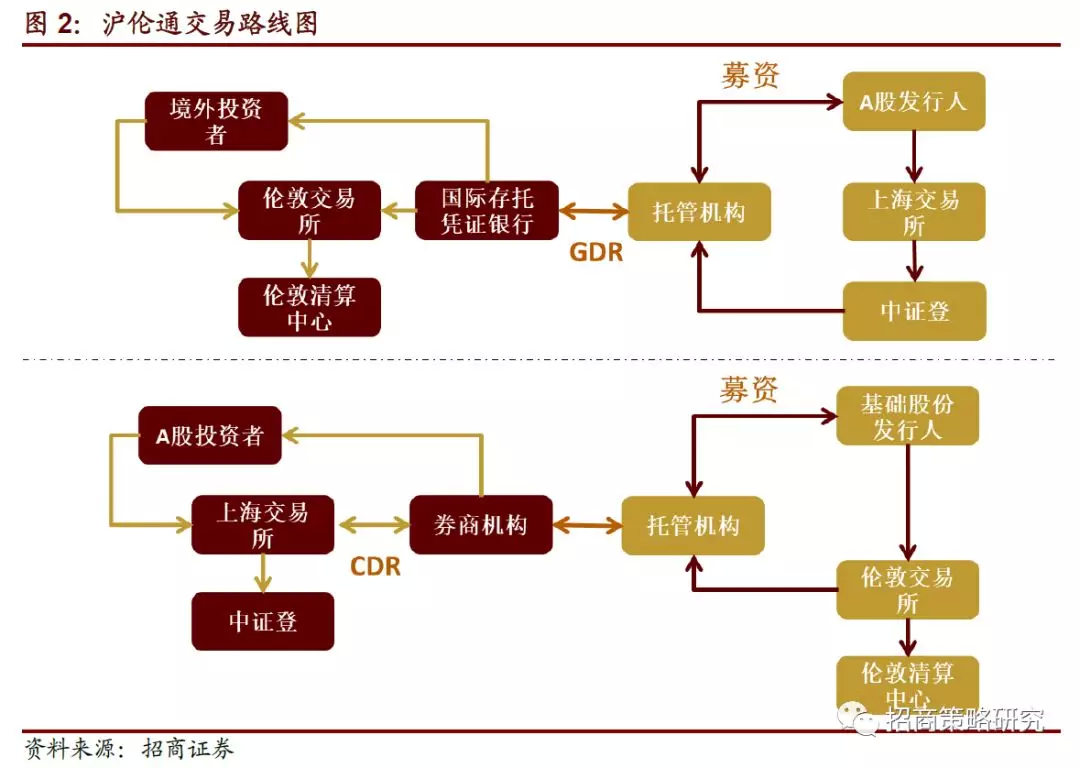

沪伦通是沪伦两地满足一定条件的上市公司到对方市场上市交易存托凭证的模式。投资者参与存托凭证交易结算的模式与股票类似,同时参照国际通行做法,沪伦通存托凭证与基础股票间可以相互转换。利用基础股票和存托凭证之间的相互转换机制,打通两地市场的交易。

沪伦通是沪伦两地满足一定条件的上市公司到对方市场上市交易存托凭证的模式。投资者参与存托凭证交易结算的模式与股票类似,同时参照国际通行做法,沪伦通存托凭证与基础股票间可以相互转换。利用基础股票和存托凭证之间的相互转换机制,打通两地市场的交易。

形象地说,沪深港通是两地的投资者互相到对方市场直接买卖股票,“投资者”跨境,但产品仍在对方市场。而沪伦通是将对方市场的股票转换成DR到本地市场挂牌交易,“产品”跨境,但投资者仍在本地市场。

沪伦两市基本情况

“沪伦通”自概念提出到征求意见稿落地,已历时近三年,制度安排和操作细则难度可见一斑。“沪伦通”实质就是两个独立的市场建立了互联互通机制,本身是中性的。但就目前而言,沪市因为上市公司质量相对较低以及管理制度还有待完善,因此尚处于劣势。从长远来看,沪市迫于外来压力,加速市场改革,扩大市场开放程度,健全监管体系。所以,对沪市的整体而言是利大于弊。

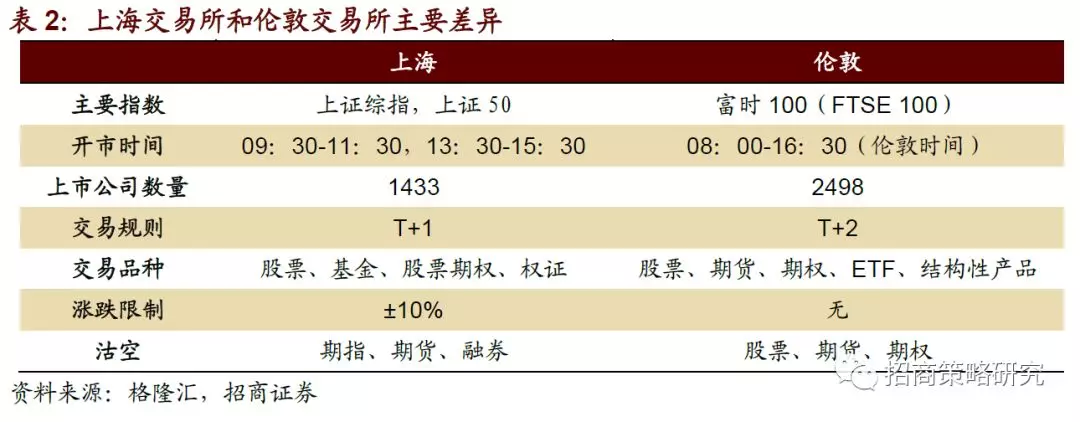

两地市场的交易特征将会给上市公司的投资方向带来诸多影响,我们将梳理两市交易的基本情况。

上市公司情况

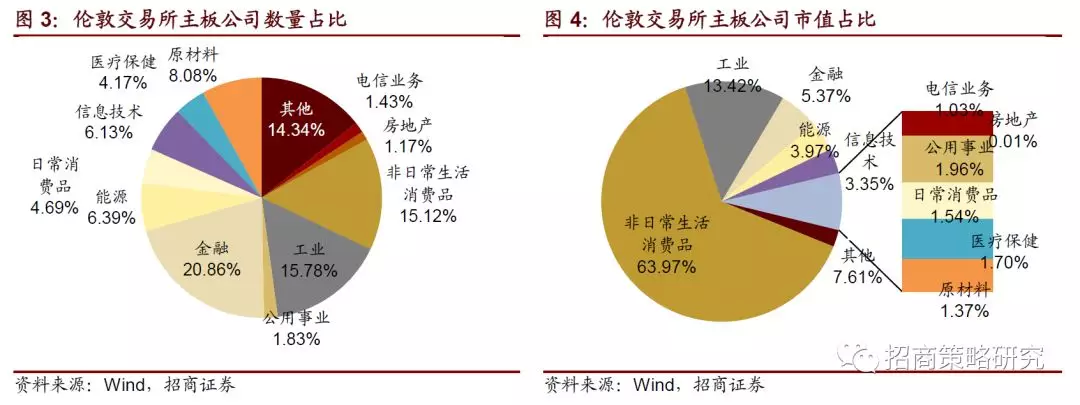

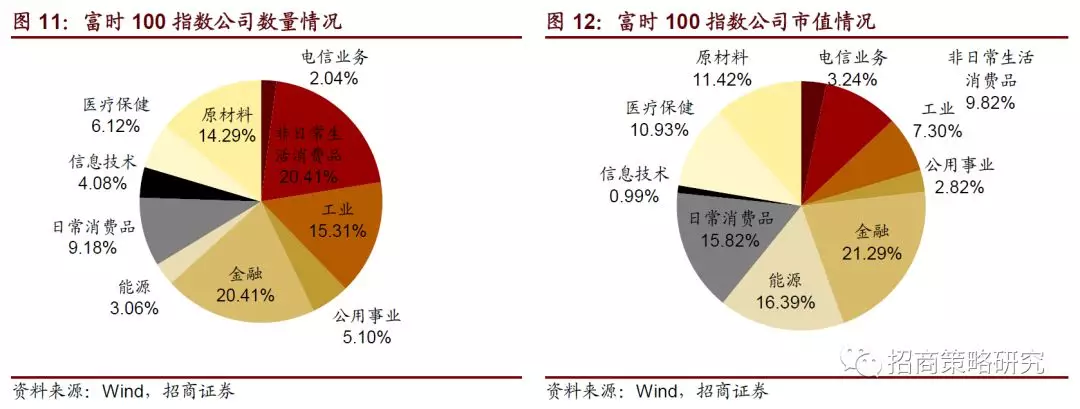

伦敦交易所上市公司以非日常生活消费品、工业、金融三大类合计占比50%以上,而其中非日常生活消费品(包括零售业、媒体、耐用消费品与服装、汽车与汽车零部件和消费者服务)公司市值占据了主板公司市值的64%。

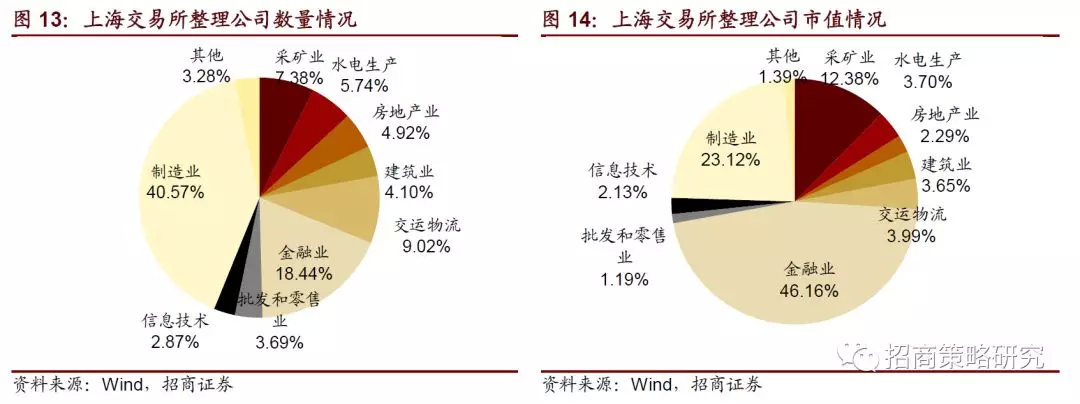

上海交易所上市公司则是制造业一枝独秀,占比超过55%以上。但市值方面,金融业和制造业合计65%以上。

与伦敦交易所的上市公司数量占比来看,上海交易所主板公司比例比较畸形,沪市以制造业等周期性行业为主;而伦敦市场周期行业,消费行业占比相当。从市值来看,伦敦市场以消费为主导;而沪市则以金融行业主导,辅以周期性行业。若开放“沪伦通”,有望改善两地投资标的分布与市场格局。

交易市场情况

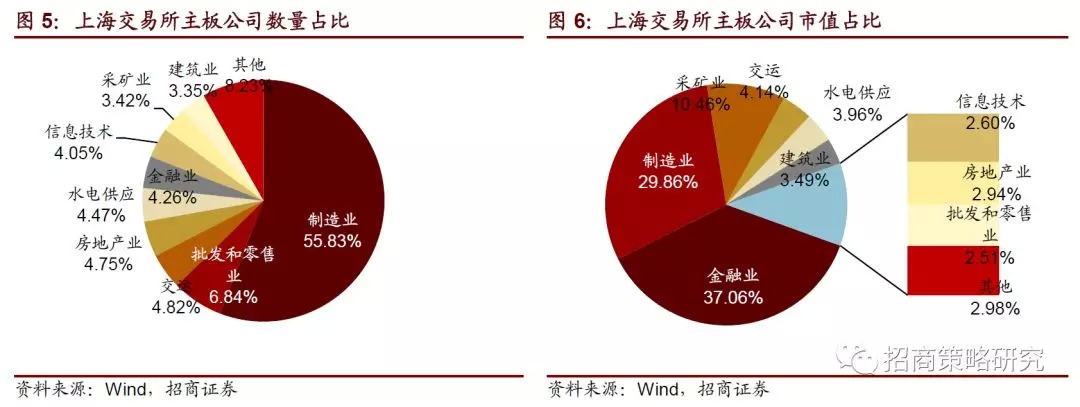

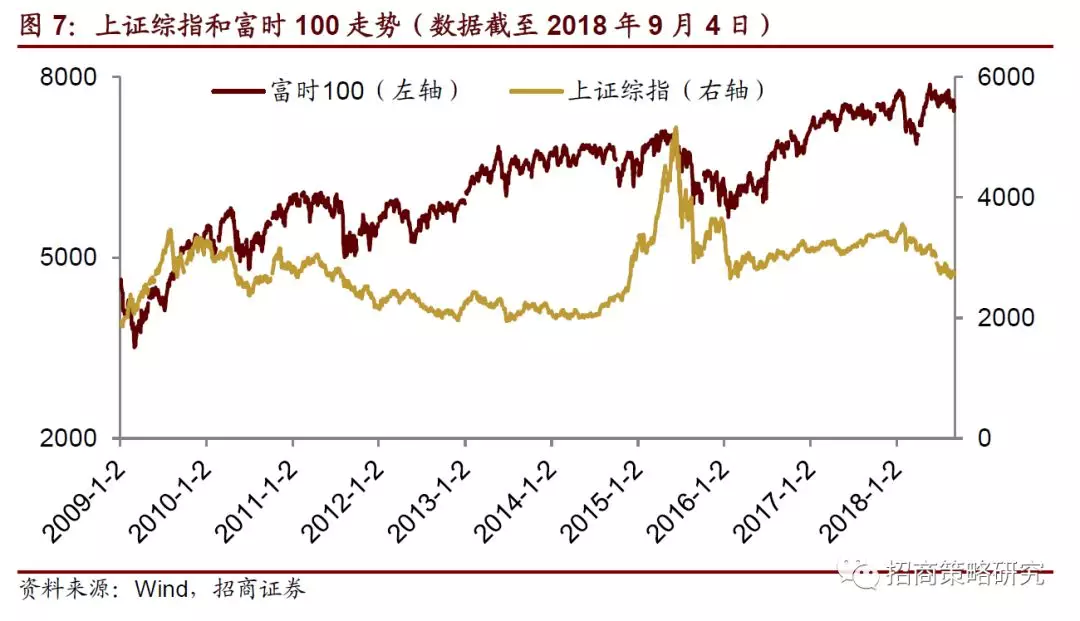

自2009年以来,富时100走势不断走高,从最初的4579点一直上涨到7504点,虽然期间有过几次调整,但并未打破近十年来上涨的趋势。反观上证综指,指数走势跌宕起伏,在2015年上涨到最高5131点,而后近期又回落到2700点附近。

基于目前数据,富时100走势平稳,上证综指走势起伏不断,富时100指数和上证综指相关性非常低,因此开通“沪伦通”有利于拓宽资产配置,利用其相关性低的特点分散投资风险。

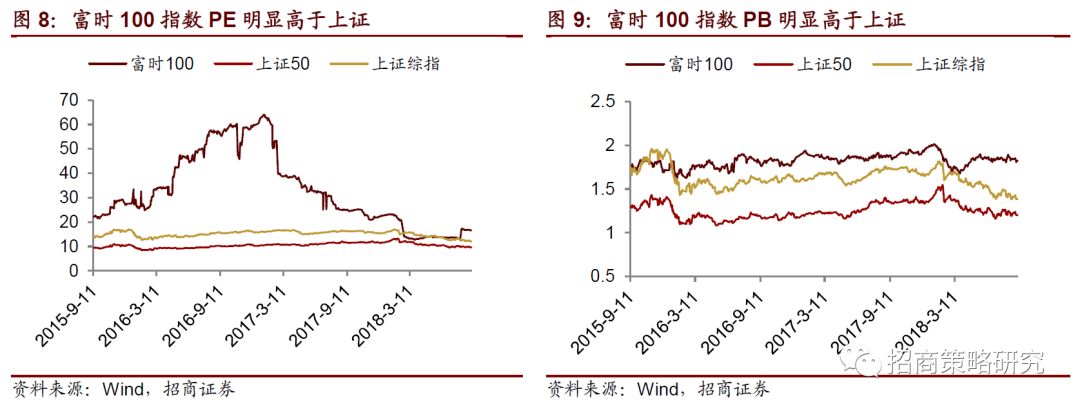

交易估值溢价情况

通过对比富时100、上证50、上证综指三大指数可以看出,富时100的估值溢价明显高于上证50。富时100代表了伦敦市场最具代表性的100只股票,而同样上证50也是最具代表性的50只国内股票。其中在2018年3月期间,富时100指数的PE和PB都略低于上证综指,但随后反弹回升;反观上证两个指数,表现比较平稳,但仍有较大的上升空间。

值得注意的是,因为两市上市公司结构有所差异,不同行业的估值基准也存在一定的差异。

投资者结构情况

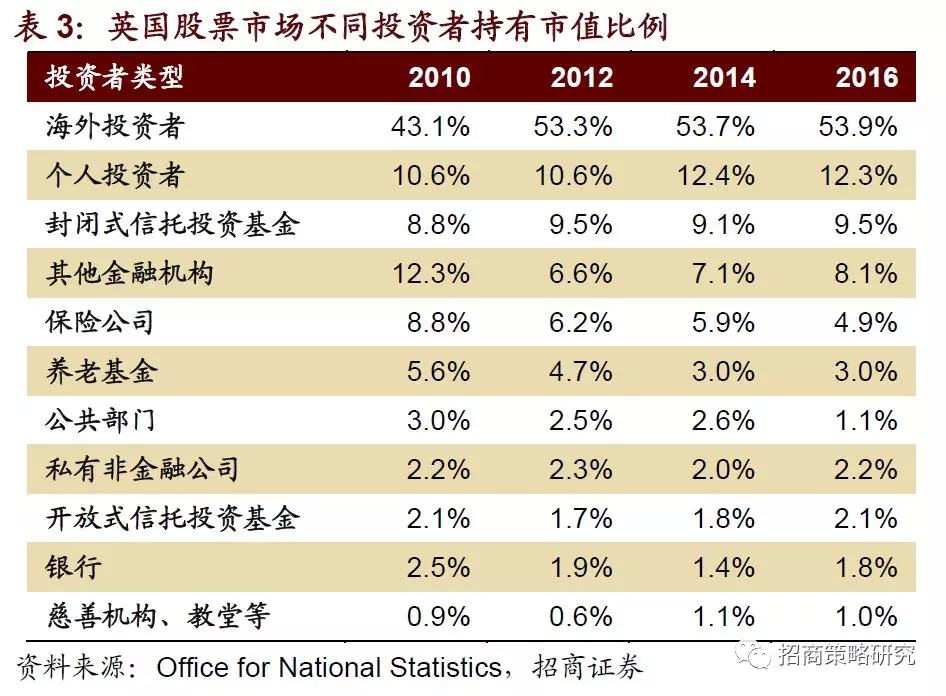

伦敦市场国际化水平相对较高。2010年海外投资者持有市值比例为43.1%,而到了2016年海外投资者持有市值比例达到了53.9%,预计未来海外投资者持有市值比例还将继续提升。

同时,伦敦市场专业化水平相对较高。个人投资者持有市值比例连续四个统计年度低于1/8;虽然持有市值比例有所上升,但2016年相较2014年开始出现小幅下滑。近期来看,个人投资者持有市值比例不会发生较大改变。

(统计时间为 2010 年 12 月 31 日,2012 年 12 月 31 日,2014 年 12 月 31 日,2016 年 12 月 31

日,每两年统计一次)

(统计时间为 2010 年 12 月 31 日,2012 年 12 月 31 日,2014 年 12 月 31 日,2016 年 12 月 31

日,每两年统计一次)

反观上海交易所,投资者中自然人投资者所拥有市值占比21.17%,却贡献了82.01%的交易量,但是与所拥有市值相比,盈利仅为5.23%。而对于机构投资者而言,专业机构交易占比14.76%,市值占比为16.13%,但是盈利能力却是自然人的5倍。其中投资基金的市值占比仅为3.26%,但是盈利能力却达到了377.64%。

对比上海交易所和伦敦交易所,伦敦交易所的专业化能力较为显著。除此之外,上海交易所目前正在逐步放开外资投资中国资本市场的限制,就QFII而言,持股比例仅占总股本的1.86%,同沪股通相当。因此,中国资本市场开放还有一条很长的路要走。

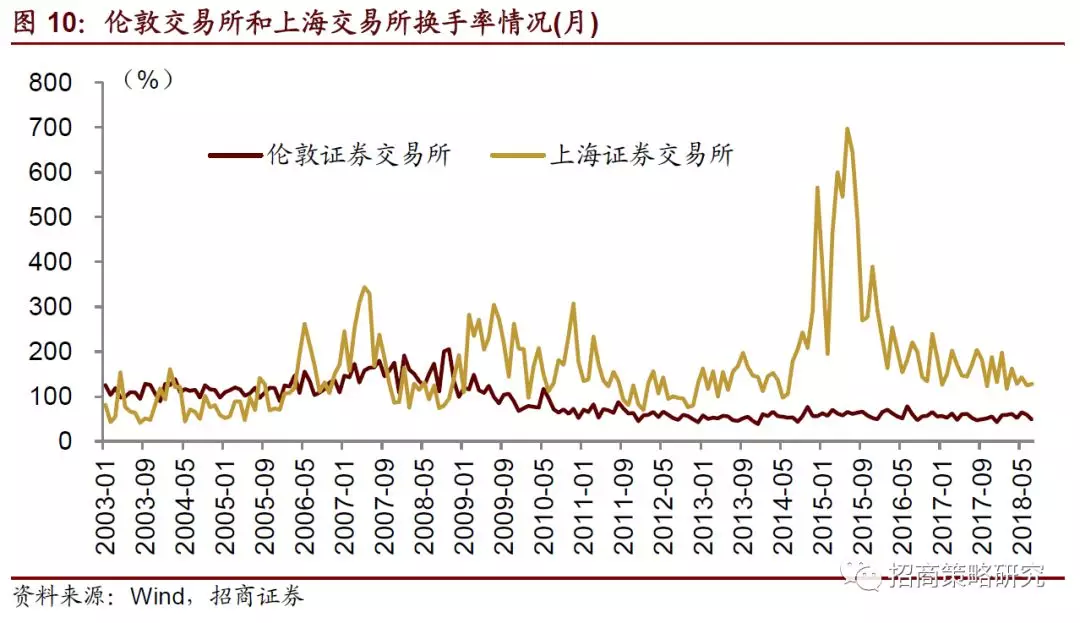

投资者情绪(换手率)

上海交易所的投资者换手率波动明显,当出现牛市的时候换手率高达200%以上,而当出现熊市的时候,换手率也保持在100%左右。而伦敦交易所自2010年以后,换手率在50%-80%的区间徘徊,无较明显的波动。

通过分析投资者结构,由于上海交易所中自然人投资者占比较高,而专业机构投资者占比较低,因此投资的专业化程度较低。在股票交易中具有一定的投机跟风,相比于专业机构投资者,自然人投资者缺乏专业知识和素养,投资较为盲目;因此当牛市来临的时候纷纷涌入股市,而当熊市来临又急于退出。

“沪伦通”投资标的

伦敦交易所披露,中方公司赴伦敦交易所上市需满足:已在上交所上市的A股以及市值超过200亿人民币。根据以上要求,同时剔除ST等问题股,筛选出244只股票(时间截至2018年9月4日)。同时对富时100的成分股进行了统计(因统计原因剔除了IMB.L和SMT.L)。

对比所筛选标的,富时100指数主要包括金融、工业、日常和非日常消费品以及原材料;而上交所标的主要包括制造业和金融业。对比市值情况,各行业市值总和比较均衡;值得注意的是占比数量最多的非日常生活消费品所占市值却不到10%,而能源行业公司所占市值达到16.39%。上交所标的市值情况,金融行业所占市值几乎占据半壁江山,其余行业按照数量等比萎缩。

总体分布上看,富时100和上交所的标的都集中于传统行业,富时100为金融、工业、消费品;上交所为金融和制造业。对于国内投资者而言,优质的稀缺标的为消费品行业股。

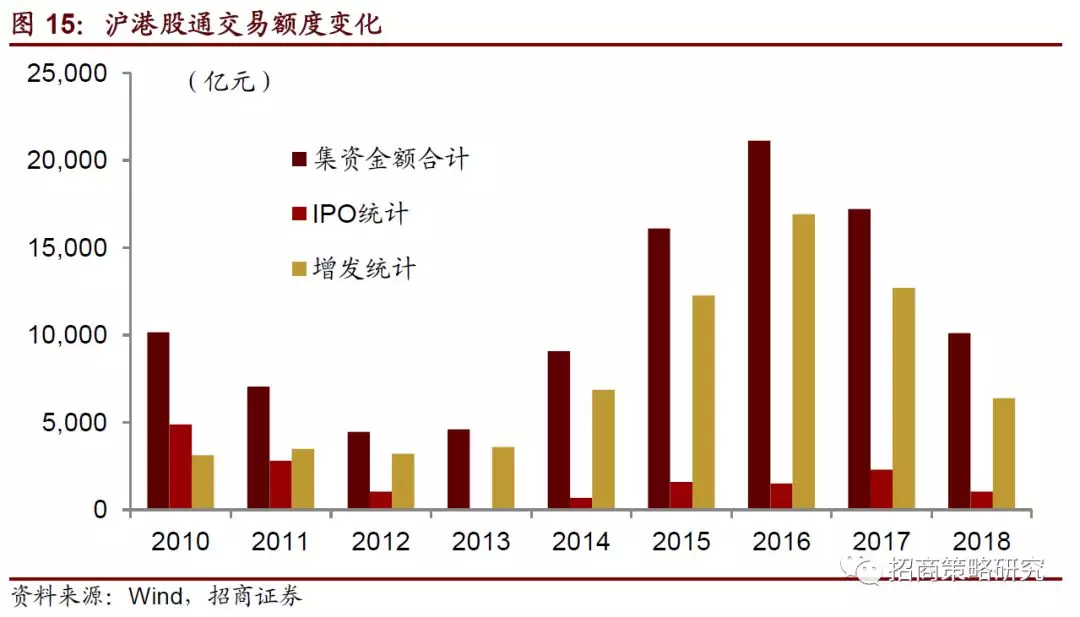

根据伦敦交易所提出的:发行的存托凭证不超过市值的15%。我们所筛选的244只股票市值合计27.42万亿人民币,若全部发行GDR,则合计为4.113万亿人民币。而伦交所所有上市公司市值合计120.88万亿人民币,占比3.4%。

同时,富时100指数成分股市值合计19.98万亿人民币,根据协议,伦敦交易所上市公司为存量发行,因此保守估计为市值的2%-3%之间,则若发行CDR,则合计为4000-6000亿人民币之间。全A股近三年平均融资额为18000亿人民币,IPO为1800亿。除此之外,开放过程是渐进的过程,前几期的CDR发行可能不超过20只,因此所计算的融资额或小于所预测值。因此,若发行CDR,A股市场有足够能力消化。

因此,预计发行CDR或者GDR对于双方交易所的流动性压力并不算大,因此暂时无需担心流动性问题。

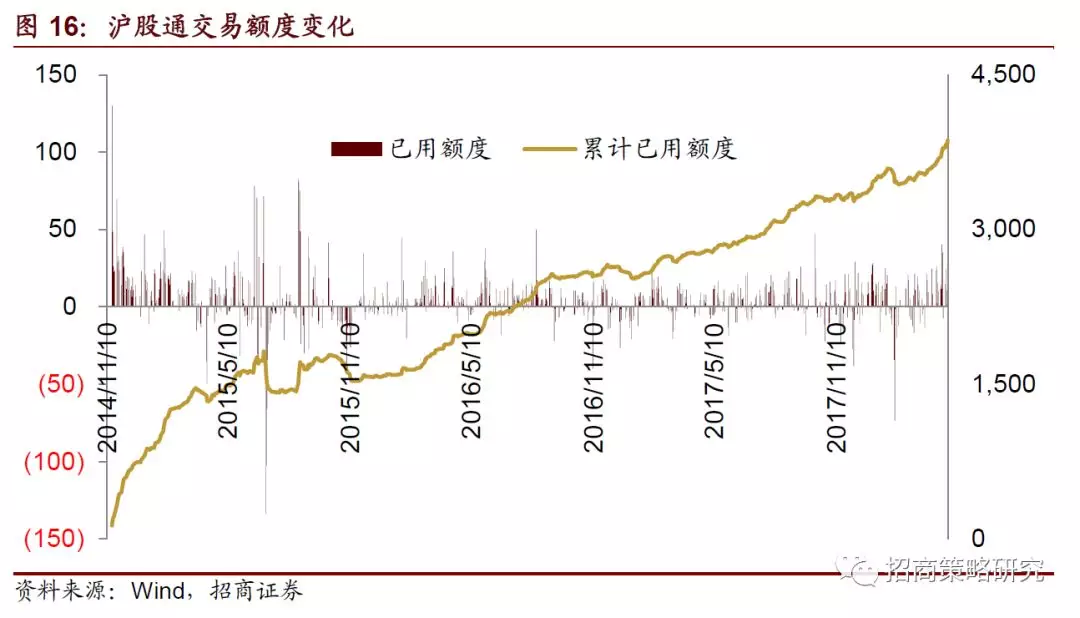

通过对比近年来沪股通数据,130亿人民币的单日额度除了在沪股通开通首日用满之外,之后再未有出现过用满额度的情况。总额度从3000亿人民币提高到5500亿人民币,就目前而言,用满全部额度仍需一段时日。

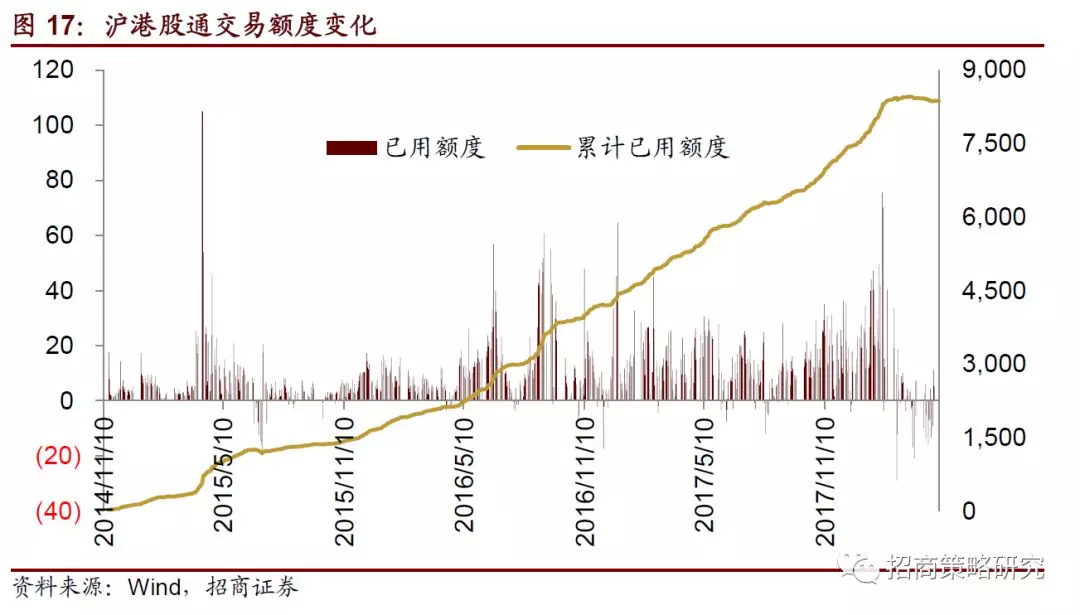

对于沪港股通而言,单日额度使用情况波动比较剧烈,但除个别情况外,总体保持在30亿人民币以下,对于累计已用额度,目前出现小幅下滑。

对于沪港股通而言,单日额度使用情况波动比较剧烈,但除个别情况外,总体保持在30亿人民币以下,对于累计已用额度,目前出现小幅下滑。

总体而言,无论是沪股通还是沪港股通,额度使用都不及预期,但目前发展较为平稳。截至目前为止,沪港股通余额已达8267.39亿人民币,而沪股通余额为4833.6亿人民币。

对比沪港通,预期沪伦通呈慢热形态,由于国内投资者投资的是伦敦上市的股票以CDR形式在国内发行,因此预计最终国内资金投资CDR会超过海外资金投资GDR。

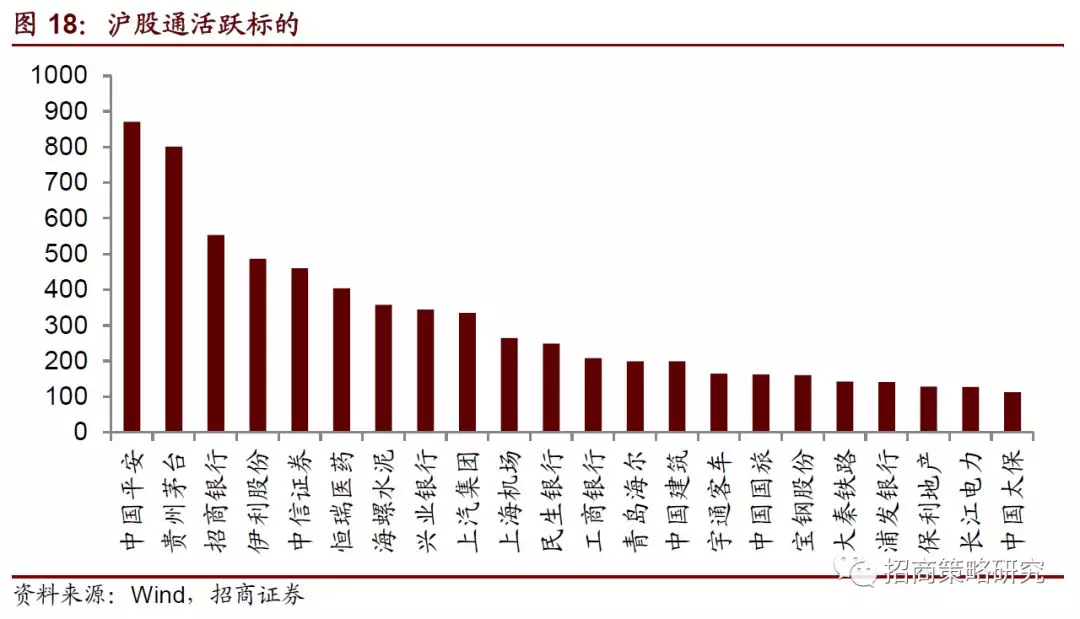

对于上交所标的而言,我们统计了沪股通开通以来每日前十大活跃个股。所含标的合计224只,其中有64只有一天,32只为二天。而100天以上的标的只有22只,全部为各行业龙头。

对比沪股通,预计伦敦市场的投资方向也将侧重于龙头股,业绩向好,市值大,属于典型的大盘蓝筹股。

综上所述,从目前“沪伦通”的初步设计方案来看,“沪伦通”的开放对A股市场的短期影响不大。受制于监管条件,现阶段的“沪伦通”还并不是一个国际资本可以有流通的渠道,可能会对上市公司有所冲击,但是力度不大。

此外,“沪伦通”在长期来看,将加速A股市场的国际化,对人民币国际化有着重要意义。主要是因为A股和伦敦市场互联互通之后,A股市场将通欧洲市场呈现一定的相关性;同时也将加速离岸人民币的流动,伦敦作为大中华地区以外的第一大离岸人民币中心,是非常合理的试点。

扫码下载智通APP

扫码下载智通APP