腾讯音乐(TME.US)招股说明书梳理

本文来自“国泰君安互联网传媒研究”微信公众号。

招股书核心数据:

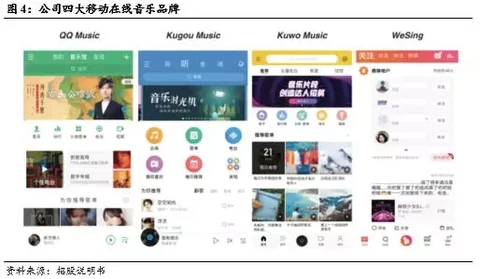

公司定位:腾讯音乐娱乐集团是中国最大的在线音乐娱乐平台,旗下拥有QQ音乐、酷狗音乐、酷我音乐和全民K歌四大中国移动用户活跃度最高的音乐软件。

MAU:2018年Q2MAU超过8亿,其中在线音乐业务MAU从2016Q3的5.79亿增长到2018Q2的6.44亿;移动社交娱乐MAU从2016Q3的1.44亿增长到2018Q2的2.28亿。

单用户日均使用时长:2018年Q2超过70分钟/天。

版权库:截至2018年Q2,公司拥有最大的音乐内容库,包括来自200多个国内和国际音乐品牌的超过2000万首歌曲。

付费情况:截止2018年Q2,在线音乐用户付费率为3.6%,社交娱乐用户的付费率为4.2%;在线音乐业务付费人数2330万人,移动社交娱乐付费人数950万。

收入:2018年H1实现收入86.19亿元,与2017年H1的44.85亿元相比,增长了92%。2016年及2017年收入分别为43.61亿元及109.81亿元。

利润:2018年H1实现净利润17.43亿元,同比增长341.27%,2017年全年实现净利润13.19亿元,同比增长1451.76%。

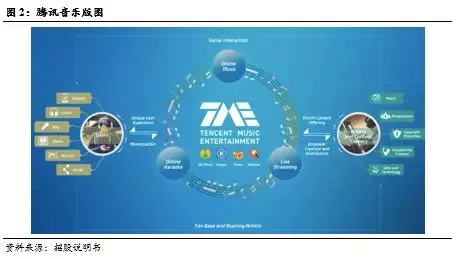

2.2 平台五大构成要素

用户:2018年第二季度MAU超过8亿,活跃用户平均日活时间超过70分钟。

产品:通过将不同的音乐娱乐服务完全集成到一个平台上,用户不仅可以在平台上欣赏音乐,还可以分享自己的歌唱作品和参与音乐直播。

内容:拥有中国最全的音频视频格式的音乐内容储存,包括来自200多个国内和国际音乐品牌的超过2000万首歌曲(截至2018年6月30日)。

数据和技术:大量用户数据积累用于创新产品和提高用户体验。开发音乐版权监控和保护技术。

变现:变现模式多元,包括订阅,数字音乐销售,虚拟礼品和高级会员。

2.3 业务结构

包括QQ音乐、酷我音乐、酷狗音乐和全民K歌四大品牌渠道,并拥有腾讯音乐人、5Sing;演艺直播业务酷狗直播、酷我聚星。

2.4 盈利模式

在在线音乐业务上,公司主要通过付费音乐、内容订阅及广告盈利。

在社交娱乐及其他业务上,公司主要通过在直播及在线唱歌中出售虚拟礼物,及专属会员盈利。

2.5 核心经营数据

MAU持续增长。公司在线音乐业务MAU从2016Q3的5.79亿增长到2018Q2的6.44亿;移动社交娱乐MAU从2016Q3的1.44亿增长到2018Q2的2.28亿。

付费人数及付费率不断增加。公司在线音乐业务付费人数从2016Q3的1220万人增长到2018Q2的2330万人,付费率从2016Q3的2.1%提高到2018Q2的3.60%;移动社交娱乐付费人数从2016Q3的290万增长到2018Q2的950万,付费率从2016Q3的2%提高到2018Q2的4.2%。在线音乐业务的单付费用户月平均收益ARPPU从2016Q3的8.6元提高到2018Q2的8.7元,社交娱乐业务的单付费用户月平均收益ARPPU从2016Q3的100.7元提高到2018Q2的111.8元。

4. 股权结构

腾讯是腾讯音乐最大股东,持股比例高达58.1%。根据腾讯与Spotify的协议,腾讯音乐娱乐持有Spotify 2.5%股权。

5.行业概览

5.1 中国在线音乐泛娱乐市场

根据艾瑞咨询的数据,中国已经成为全球第一大在线游戏市场和第二大在线视频市场,然而中国在线娱乐的付费率仅为3.7%,付费率远低于发达国家,也远低于其他形式的娱乐活动,如付费游戏和付费视频。

未来推动中国在线音乐泛娱乐市场增长的因素有:

版权保护环境的改善:中国少数领先的在线音乐平台的版权保护工作使其成为主要音乐内容合作伙伴的首选合作伙伴。

碎片化的音乐内容提供商和长尾内容的普及:相较于发到国家,中国的音乐内容创作更加碎片化。根据艾瑞咨询的数据,中国前五大品牌流媒体品牌市场份额占比不到30%,而全球前五大品牌已占到市场份额的85%。

中国Z世代是长尾内容市场的重要驱动力:他们通过在线音乐互动平台积极参与长尾内容的创作,推动长尾内容的供给和需求。

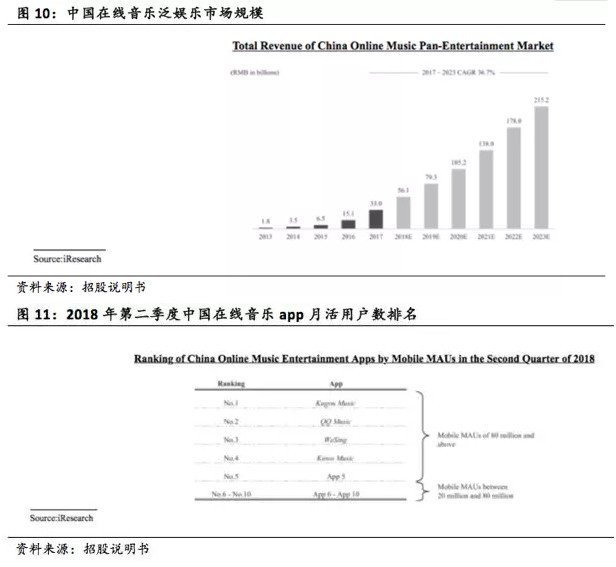

5.2 中国在线音乐泛娱乐市场规模

中国的在线音乐泛娱乐市场主要包括在线音乐服务,在线卡拉OK,以音乐为中心的直播,在线广告和在线音乐版权运营。

2017年中国在线音乐泛娱乐市场的总体规模达到约人民币330亿元,预计到2023年将增长至人民币2,152亿元,2017年至2023年复合年增长率为36.7%。

5.3 中国在线音乐细分娱乐市场

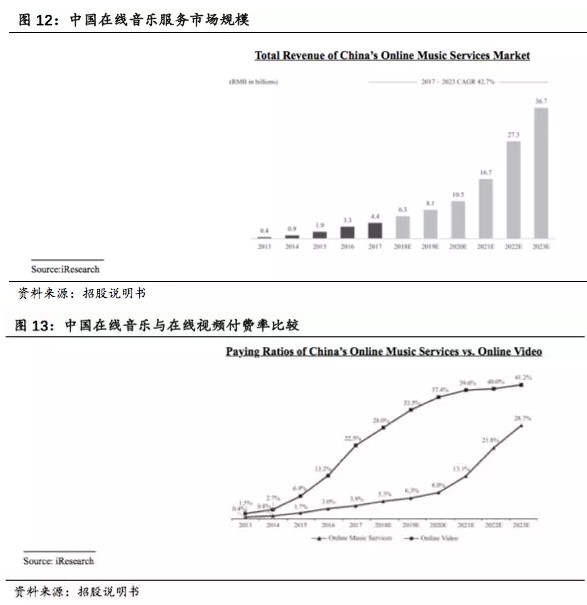

A. 在线音乐服务:

在线音乐服务指中国的付费音乐服务,用户通过会员订阅和数字音乐购买来支付音乐费用。

根据艾瑞咨询的数据,2017年中国在线音乐服务的整体市场规模约44亿元,预计到2023年将增长至367亿元,2017年至2023年复合年增长率为42.7%。

2013年至2017年间,中国的在线音乐支付率从0.4%上升至3.9%,预计到2023年将达到28.7%。目前,大部分在线音乐流媒体服务收入来自基于下载的收费模式,即允许用户在指定时间段内下载一定数量的歌曲。 在线音乐平台一直在探索付费流媒体费用模式,这些模式在不久的将来为该行业提供巨大的增长潜力。

B. 在线卡拉OK和音乐直播流媒体服务:

中国在线卡拉OK和以音乐为中心的直播服务的收入主要来自虚拟礼品的销售,以及使付费用户获得各种额外特权的高级会员资格,例如更高的音轨分辨率和额外的应用主题。

2017年中国在线卡拉OK和以音乐为中心的直播服务的总体规模达到约人民币220亿元,预计到2023年将增长至人民币1305亿元,2017年至2023年复合年增长率为34.6%。

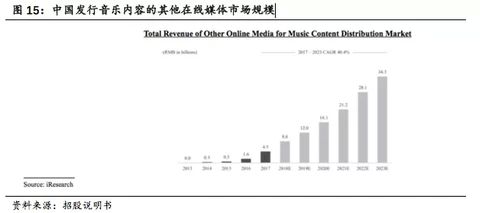

D. 在线音乐版权运营:

该部分涉及原创音乐版权授权,音乐内容的再授权,选秀节目产生的音乐相关内容和在线平台制作的现场表演的授权,以及在创作音乐和电影等衍生娱乐产品时改编在线音乐内容。

2017年中国在线音乐版权业务的整体市场规模达到约22亿元,预计到2023年将增长至137亿元,2017年至2023年的复合年增长率为36.1%。

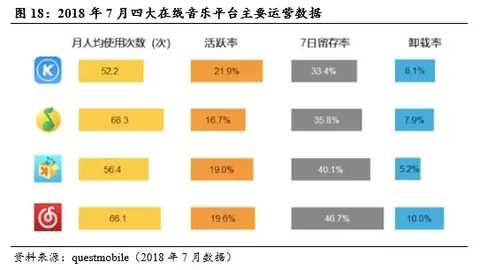

5.4 竞争格局

从在线音乐的主要月活用户数据来看,酷狗音乐,QQ音乐及酷我音乐分别占据行业前三,三大品牌均为腾讯音乐集团旗下,腾讯音乐在在线音乐行业占据绝对优势地位。

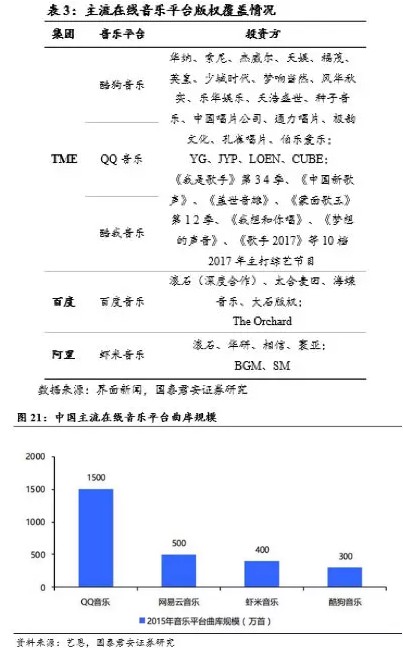

5.5 腾讯音乐版权优势突出

腾讯音乐在版权方面的提前布局使其掌握了主动权。在目前的移动音乐市场上,腾讯音乐的版权覆盖面最广,至少拥有了22家唱片公司的版权。2014年11月签下华纳,2016年9月签下索尼,2018年5月签下环球,至此,腾讯音乐包揽了全球三大唱片公司在大陆的独家版权。此外,还有YG 娱乐、杰威尔音乐等音乐版权。在中国音乐版权环境持续优化的形势下,这成为了腾讯音乐立足行业的一大核心竞争力。

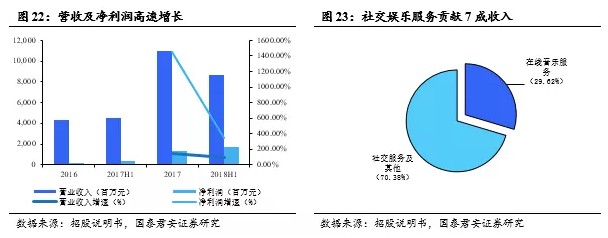

6. 财务数据

6.1 收入净利不断增长,费用率有所下降

营收快速增长,净利润增速接近350%,社交娱乐业务贡献7成收入。营收方面,公司2018年H1实现营收86.19亿元,同比增长92.17%,2017年全年实现营收109.81亿元,同比增长151.80%。净利润方面,2018年H1实现净利润17.43亿元,同比增长341.27%,2017年全年实现净利润13.19亿元,同比增长1451.76%。从收入构成来看,社交娱乐业务贡献收入的70.38%。

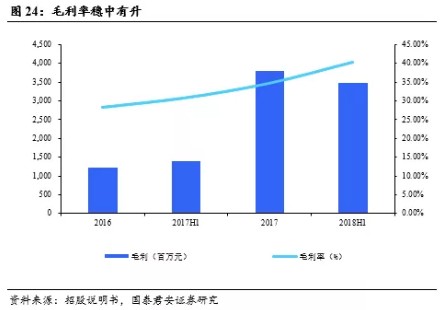

毛利率稳中有升。公司毛利从2017H1的13.82亿元增加151.7%,2018年H1实现毛利34.78亿元;毛利率从2017H1的30.81%提升到2018H1的40.35%。

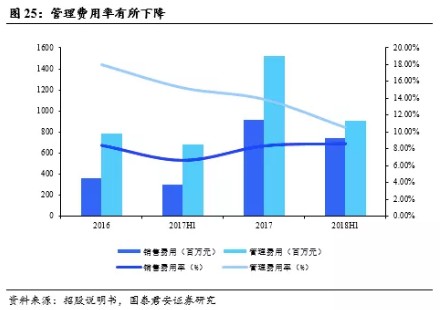

销售费用率保持稳定,管理费用率有所下降。公司销售费用率从2017H1的2.98亿元增加147.7%至2018H1的7.38亿元,主要是由于增加支出以推广品牌,产品和内容产品以及增加用户获取渠道的支出。公司管理费用支出由2017H1的6.82亿元增加32.7%至2018H1的9.05亿元,主要是由于雇员福利开支及专业服务开支增加所致。

6.2 分业务板块

A. 在线音乐业务

在线音乐业务收入2018年H1为25.53亿元,同比2017年H1的13.64亿元增加了87.2%,主要是由于在线音乐服务付费率的提高以及在线音乐服务用户群增长的结果,还包括向第三方授权收入。

从2017年Q2到2018年Q2,公司移动在线音乐服务的MAU从大约6.06亿增长到6.44亿;付费用户数量从大约1660万增加到2330万,在线音乐服务的付费率从2.7%增长到3.6%。

B. 社交娱乐及其他业务

社交娱乐及其他业务收入2018年H1为60.66亿元,同比2017年H1的31.21亿元增加了94.4%,主要是由于在线卡拉OK和直播服务收入增加所致。其中在线卡拉OK和直播服务产生的收入增加主要是由于因推出额外功能而引起的用户,例如虚拟卡拉OK房和WeSing的高级会员资格带来人均支付的增加,同时通过提高用户购买虚拟礼物的意愿来推动付费用户比例增加及由于表演者数量和活动的增加以及直播内容的质量提升等。

从2017年Q2到2018年Q2,公司社交娱乐服务的MAU从大约2亿增长到2.28亿,社交娱乐服务的付费用户数量从大约710万增加到950万,社交娱乐服务的付费率从3.5%增长到4.2%。

7. 与腾讯关系

在2016年7月之前,腾讯持有中国音乐集团(China Music Corporation,简称“CMC”)15.8%的股权。2016年7月,通过一系列交易,腾讯成为了CMC的控股股东,持有近61.6%的股权。2016年12月,CMC更名为腾讯音乐娱乐集团(TME)。自从完成对CMC的收购之后,腾讯一直是我们的控股股东,预计公司完成IPO上市之后,腾讯会继续作为控股股东。

公司是腾讯内容生态系统中不可或缺的一部分,公司也受益于腾讯在中国的品牌名声和市场地位。一直以来,公司与腾讯在多个领域展开了合作,例如获取用户、广告、科技以及计算机基础设施。我们喜欢这种互惠关系带来的协同增效作用,也计划在未来继续利用这种关系。

8. 风险因素

8.1 版权风险

公司依赖第三方许可来获取音乐服务的内容,公司与这些音乐内容提供商的关系的任何不利变化或损失都可能对公司的业务、经营业绩和财务状况产生重大的不利影响。

8.2 资金风险

公司需要大量资金来支持音乐内容收购、用户获取与技术投资。倘若无法获得足够的资金,公司的业务、财务状况和前景都将可能受到重大的不利影响。

扫码下载智通APP

扫码下载智通APP