12月FOMC: 美联储不如市场想要的鸽派,短期仍需关注波动

本文来自微信公众号“Kevin策略研究”,作者 KevinLIU。

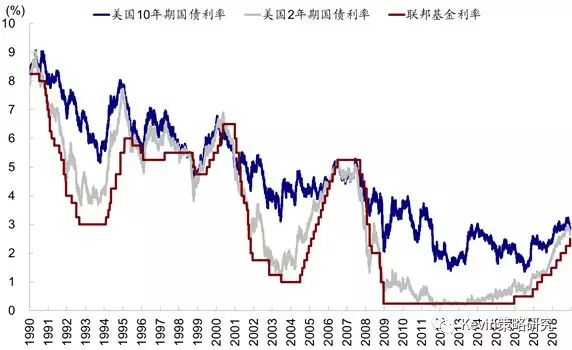

在北京时间今天凌晨结束的美联储12月FOMC会议上,美联储决定再度加息25个基点,使联邦基金利率升至2.25~2.5%,这是年内第四次、也是自2015年底开启加息周期以来的第九次加息。同时,在备受关注的利率“散点图”上,美联储委员们预测的中值从9月会议时的3.125%降至了2.875%,隐含2019年两次加息。

整体来看,这两点最主要的变化都还在市场在会议前的预期之内,但从隔夜美股市场、美元和美债利率的剧烈振幅的反应来看,市场明显想要的更多、认为美联储给的还不够。美股标普500指数从会议前上涨1.2%左右转为收盘下跌1.5%;美元指数再度回升至97;美债10年期国债利率明显回落至2.76%,同时2年期国债利率小幅回升至2.65%,使得收益率曲线2s10s再度降至12个基点的前期低点。

针对此次议息会议本身及其对市场的潜在影响,我们点评如下:

会议内容:再度加息、2019年散点图预期降至2次;下调经济预测

整体来看,此次FOMC会议不论是再度加息、还是下调2019年的加息次数、以及经济数据预测,都大体还在普遍的预期之内,但从效果来看,不如市场想要的那么鸽派。具体来看,

► 首先,加息25个基点。美联储此次决定再度加息25个基点,基准利率提升至2.25~2.5%,这是2015年底开启加息周期以来第9次和年内第4次加息,这一决定全票通过。会议前,CME利率期货隐含的12月加息概率为70%。

► 其次,“利率散点图”下调2019年加息次数和中长期利率水平。像市场所广泛期待的那样,在此次会议上,15位委员下调了未来加息路径预测维持,即2019年底2.875%(此前3.125%)、2020年3.125%(3.375%),对应2019年加息2次和2020年加息1次;中长期利率水平预测从3.0%下调至了2.8%。不过,在此次会议前,CME利率期货显示的市场对于2019年每一次会议的加息概率都仅在30%左右,因此明显低于更新后的“散点图”显示的2次加息的路径。

► 第三,下调主要经济数据预测。美联储此次再度下调了对于今明两年经济增长的预测(2018年为3.0% vs. 9月份预测的3.1%;2019年为2.3%

vs.

9月份预测的2.5%),但中长期的增长预测从1.8%上调至1.9%;同时对PCE通胀的预测也分别小幅下调至1.9%;对于今明两年的失业率的预测维持3.7%不变。这一预测的调整也基本与近期增长动能放缓所反映的情形一致。

► 第四,会议声明整体略向鸽派调整,但变化不多。此次会议声明主要的变化为在“进一步渐进提高目标利率”前添加了“一些”(some);同时添加了“需要进一步监测全球经济和金融市场动向,并评估对经济前景的影响”措辞。可以看出,声明措辞在略向鸽派方向调整,但整体上的变化有限。

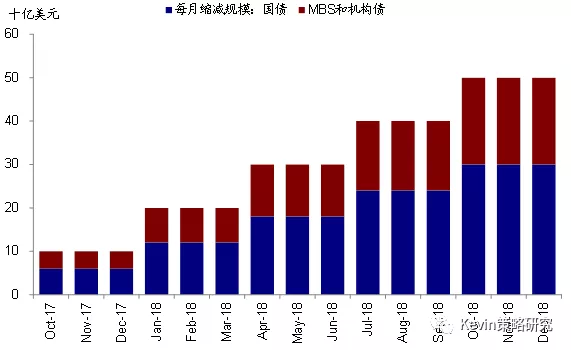

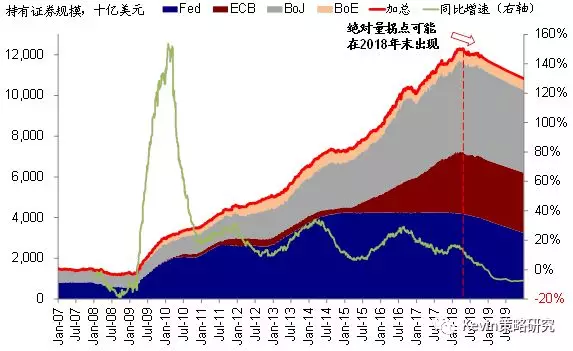

► 第五,Powell发言不及市场预期鸽派。真正让市场加速下行的是Powell在会后新闻发布会上的讲话。虽然Powell表示美联储已经接近中性利率区间的低端(这与上次表现的基调类似),但同时也表示美联储还没有实现对称性的通胀目标、同时也仍将保持目前的缩表步伐,市场正是在这一表态之后加速下行(参见《2019年展望:“美”中不足、“新”有余波》、《流动性拐点临近对资产价格可能意味着什么?》)。

对资产价格影响:美联储不如市场预期的鸽派,未能平息波动;短期仍需关注波动风险

这一次议息会议受到非常广泛的关注,是因为从上一次9月份加息以来的几个月中,美股和全球金融市场出现了非常大幅的动荡,如股市下跌、收益率曲线平坦化、信用利差扩大、金融条件收紧等等,因此投资者急切得期待美联储能够对此做出“足够”多的响应。即便会议前CME利率期货隐含的对12月的加息概率仍有70%,但投资者依然期待能从美联储这里找到一些“意外”的鸽派信号以安抚当前市场脆弱的情绪和信心。那么,如何看待此次FOMC会议对市场的潜在影响呢?

► 我们在此前的点评《如何看待近期美股市场的再度下探?》曾提示,此次FOMC会议传递的信号是市场寻找短期方向的一个观点依据和指引,不过从隔夜美股市场和其他金融资产的剧烈动荡来看,这一点并没有达到预期的效果。标普500指数从FOMC会议前上涨1.2%左右到最终收盘下跌1.5%,盘中最深跌幅高达2.2%以上,振幅接近4个百分点,特别是在美联储主席Powell新闻发布会中表示“缩表进程依然会保持当前步伐”后加速下行。如果按照盘中低点计算,这也是1994年2月以来历次美联储加息后市场表现最差的一次。

► 如我们在此前点评中分析,对美股市场而言,短期最重要的是市场自身盘面的企稳,如果不能的话,我们依然提示投资者关注继续波动的风险。

近期美股市场的再度破位下跌是投资者对于未来增长担忧情绪的延续与进一步释放,特别又叠加了年末资金面因素的扰动。上周EPFR统计的美股市场资金流出308.8亿美元,为今年2月份以来的最大单周流出,而且主要是主动型的资金流出(高达362亿美元),ETF资金反而依然在流入,这可能表明,由于持续的市场波动叠加临近年末,部分主动管理资金选择了主动降低部分仓位;而这在年底假期附近整体交易清淡的市场环境、以及投资者情绪脆弱信心缺失导致买盘不足的背景下,更容易造成因为资金撤出卖盘压力造成的剧烈波动。

虽然近期波动并非直接因为基本面发生了剧烈变化所致,但短期情绪和仓位对市场可能带来的扰动不可忽视。资金流出和仓位调整如果进一步加剧形成一个自我实现的循环的话,会对市场产生进一步非基本面所能完全解释的压力。从技术指标来看,美股市场在周线级别突破了关键支撑位,因此短期是否会由此触发一些基于量化交易策略的卖盘依然需要观察。与此同时,当前市场所反映出的对坏消息异常敏感、但对好消息反应平淡的特别也表明投资者情绪非常脆弱。由于此次FOMC并没能够起到稳定投资者情绪和市场表现的作用,因此不排除短期因为情绪和仓位因素等叠加对市场继续扰动的可能性。

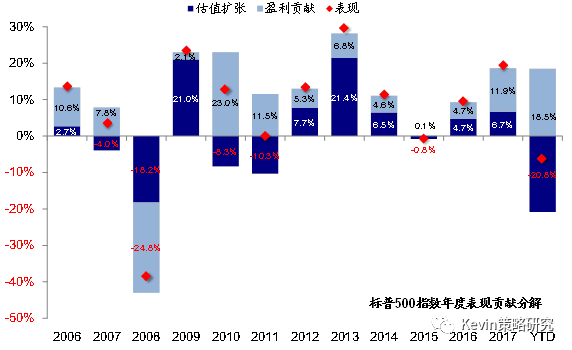

► 中期而言,当前美股的估值和盈利动态可能反应了相对较为悲观的预期。目前标普500指数的12个月动态估值已经回落至14.4倍,低于15.8倍的历史均值9%,这已经低于2014年10月的估值低点,也是美联储退出宽松货币政策(从2014年10月QE3正式结束开始算起)以来的新低。因此,从估值的角度来看,已经可以算是相对便宜的一个水平。

从盈利角度来看,对比目前市场一致预期预计2019年标普500指数EPS增长8%左右的预测,当前估值相比历史均值9%左右的折让隐含了2019年EPS基本零增长甚至负增长的预期,但基本面的实际情况可能没有目前市场估值所计入的情况那么悲观。

►

往前看,市场仍将会面临较为繁重的政治日程,例如12月21日美国联邦政府短期支出法案再度到期(参议院预计将通过法案为政府提供资金至明年2月,以防止关门),1月14日英国退欧再度投票、目前依然存在较大的不确定性(目前情形依然不容乐观,参见《英国退欧的情景分析与潜在影响》、《英国退欧追踪:赢得信任投票,但不确定性仍存》)、以及贸易谈判的进展,依然需要密切关注。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP