近一年价格飙近翻倍,钯金还有上涨空间?

本文源自“行业报告研究院”,原标题为《疯狂的钯金:价格飙升接近翻倍》。

9月20日纽约商业交易所(NYMEX)钯金主力合约(PA19Z)上涨0.40%,报1619.00美元/盎司,再创该期货上市以来的历史新高。钯金价格近一年来接近翻倍,自2016年初走牛以来目前累计涨幅已超过260%。钯金成为2019年表现最好的金属之一。

钯金是世界上最稀有的贵金属之一,比黄金要稀少很多。钯金主要用于汽车催化转化器,也可用于日益流行的混合动力汽车。由于各大经济体,特别是中国致力于减排,执行更严格的汽车排放标准,意味着汽车制造商需要更多的钯金来生产催化转化器。

美国国家保险犯罪局(NICB)曾发布消息称,美国部分城市的窃贼近年来非常热衷于偷窃汽车的催化转化器。其中一个原因,便是汽车的催化转化器含有少量钯金,这些钯金价格不菲,使这些转换器在黑市上甚至能卖出数百美元。

供应面方面,世界上只有俄罗斯和南非等少数国家出产钯金。据机构测算,目前钯金的供需缺口接近50万盎司,供不应求局面将持续,未来价格仍具上涨空间。

钯金价格飙升背后的逻辑: 国五升国六拉动需求增加

钯金价格飙升这一强势表现归功于市场需求强劲及供应短缺;据统计,2018年钯金的供应量缺口达到了132.7万盎司,而且供不应求的市场行情持续了两年以上。

强劲的需求主要来源于欧洲汽油车催化剂行业,Euro6c和Euro6d-TEMP法规以及实际道路排放测试(RDEtest)的要求使欧洲汽油车对钯的需求增大,以及中国地区国五标准升级到国六标准,预计会持续带来的钯金需求的增加。

钯:工业领域的催化剂原料

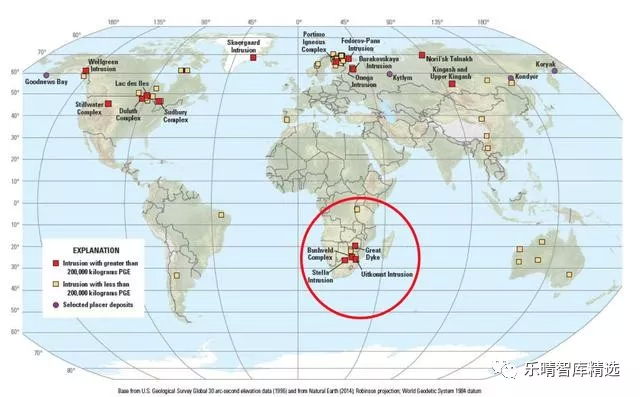

钯的分布情况

世界上80%具有经济价值的含铂矿床(矿藏储量)位于南非北部的布什维尔德火成杂岩(布什维尔德),其它铂矿则大体集中于津巴布韦(大堤矿床GreatDyke)、俄罗斯以及北美地区。南非地区是唯一的铂金原生主产地,俄罗斯和北美地区的铂金则被视作其它金属(分别主要是镍和钯)的次生产品。

目前,世界上铂族金属资源主要源于3个方面:1)原生铂矿产资源利用;2)从铜镍硫化矿副产品回收利用;3)从铂族金属二次资源回收利用。世界上约97%的铂族金属来自铜镍硫化矿床。世界上的铂族金属主要产于南非的布什维尔德杂岩体和俄罗斯诺里尔斯克超基性岩体的矿床中。

钯几乎不会以孤体(即单独凝团结核)的形式被发现,它更常见于和其它金属共存:主要包括铂和铑(它们因此都被称为铂族金属PGMs),及包括镍、铜、铬等基本金属。获取钯需要经过一系列复杂的萃取、加工和精炼的物理化学工序,即挖掘开采、汰选集中、溶解冶炼以及提纯精制。

铂族金属矿山的全球分布情况

钯的生产

钯是铂系金属的成员,铂系金属包括钌、铑、钯、铂等,钯元素符号Pd,外观与铂相似,为银白色过渡金属,轻于铂,比铂稍硬,有良好的延展性和可塑性,能锻造、压延和拉丝。钯的化学性质较稳定,常态下不易氧化和失去光泽。

总体来看,钯具有极佳的物理与化学性能,耐高温、耐腐蚀、耐磨损和具有极强的伸展性,在纯度、稀有度及耐久度上,都可与铂、金互相替代。

六种铂族金属(PGMs)在自然界与镍和铜同时存在。PGMs的可采储量非常稀少,2017年铂、钯、铑总产量约为411.3吨,比许多普通金属低几个数量级。

铂和钯由于经济价值和含量较高,是PGMs中最重要的金属。另外四种元素分别为铑、钌、铱和锇,是铂和钯的副产品。

全球的PGM生产57.5%在南非,俄罗斯占24.1%,其中大部分是镍矿的副产品;其余几乎全部来自津巴布韦、加拿大和美国。

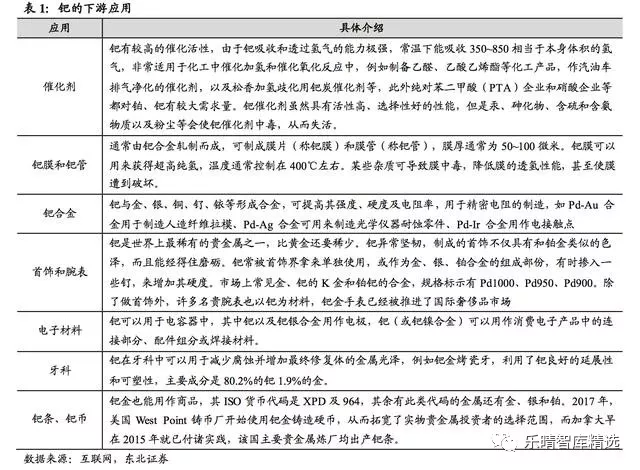

钯的主要应用领域情况

钯以合金、催化剂和电镀化合物等形式广泛应用于汽车、电子和化工等行业,是航空航海、兵器和核能等高科技领域以及汽车制造业不可或缺的重要材料,也是国际贵金属投资市场上重要的投资品种。钯与银、金、铜等熔成合金,可提高钯的电阻率、硬度和强度,主要用于制造精密电阻、珠宝饰物,同时还用于制造牙科材料、手表和外科器具等。

钯在现代最大的用途是催化转化剂,全球78%的钯金用在机动车催化剂上。在汽车尾气催化剂中加入钯等贵金属可以有效降低尾气排放量,尤其是在汽油车的尾气排放催化剂中,会大量的使用钯。

电子行业而言,钯具有良好的可焊性和低接触电阻特性,因而钯镀层能够在低成本的同时具有良好抗蚀、防银层变色的作用,很好的满足了电子产品的三防和电接触性能。在化工行业钯主要可作为催化剂。

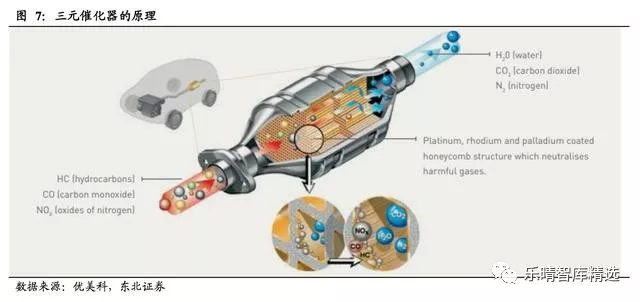

钯在汽车催化器中的主要应用情况

汽车行业是钯金消费量最大的领域,占钯金消费总量的78%。钯主要用于汽油车尾气后处理系统中的三元催化器。随着中国汽车市场的小幅增长和更严格的排放法规的实施,钯金需求将进一步增加。

三元催化器通常是由壳体、垫层、载体和催化剂4部分构成,而催化剂是其中的重要组成部分。催化剂一般是由催化活性成分和氧化铝涂层构成的,催化剂催化性能决定三元催化器的工作性能,主要包含铂、铑、钯催化活性成分贵金属,铈、镧、镨等稀土元素金属等。

催化剂中的铂族元素主要起催化转化CO和HC的作用。在催化剂中,贵金属的催化作用不是孤立的,而是相互关联的,如催化剂中铂、钯作用相同,主要净化HC和CO。虽然贵金属具有催化活性高、净化效果好、寿命长等优点,但贵金属催化剂储备量小,市场供应紧张,价格较为昂贵。

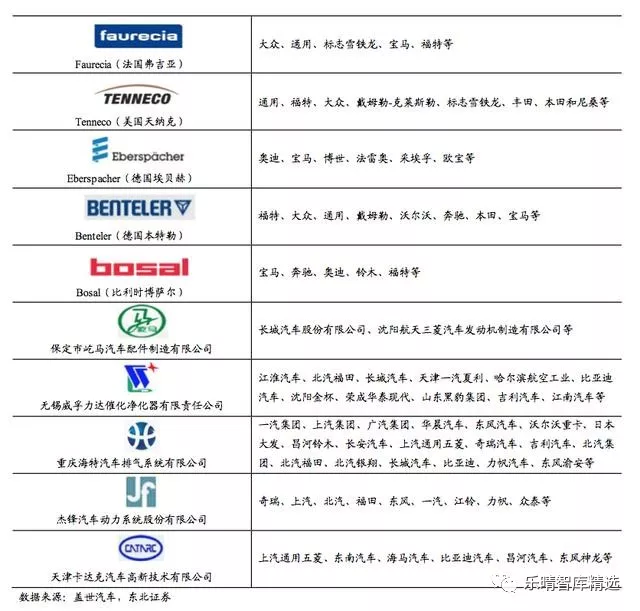

目前来看,国外的产商主要还是用国外品牌的催化器,国内产商主要是用国内品牌的催化器。大众、通用、福特这些外资产商主要还是用欧洲和美国品牌的催化器,而内资的江淮、一汽、三菱主要倾向于内资品牌。

各大汽车品牌配套催化器情况

目前来看,钯在汽车上的消费主要集中在汽油车上,所以在当前时点下,影响量最大的还是排放标准法律法规。

供给端:铂价处于历史底部限制铂族金属产量

铂族金属的主要储量集中在南非和俄罗斯地区

铂族金属储量集中在南非和俄罗斯地区。根据USGS调查数据,截至2017年,全球铂族金属储量约为7.01万吨,折合2253.77百万盎司,其中南非占89.9%,南非、俄罗斯、津巴布韦和美国四国铂族金属储量占世界总储量的98%以上,矿产资源非常集中。全球铂族金属资源量据估计达10万吨(折合3215.07百万盎司)以上。

铂族金属供应量主要来自5个矿区:南非布什维尔德、俄罗斯诺里尔斯克、美国斯提耳沃特、加拿大萨德伯里和津巴布韦大岩墙,最大的铂族金属储量在南非的布什维尔德杂岩体一带。根据目前全球的产量计算,现在的储量能供应多达170年。

中国铂族金属矿产资源匮乏。主要分布在甘肃金昌和云南金宝山;截至2017年,中国铂族金属查明金属储量为365.3吨,其中铂约占38.5%,钯约占19.3%。由于金川镍矿中铂族金属主要以伴生元素在主金属开采时由冶炼厂回收,其产量受到主矿开采规模及品位控制;云南金宝山目前尚未开采。

中国铂族金属品位低,以进口为主。中国的铂族金属资源品位很低,金昌伴生铂族金属品位为0.4g/t,金宝山铂钯矿床平均品位仅为0.5g/t,我国铂族金属矿床平均Pt:Pd=1.3954:1。而国外几个大型铂矿床的平均品位为:南非布什维尔德杂岩3.1-17.1g/t,俄罗斯诺里尔斯克6-350g/t,加拿大萨德伯里3.34g/t,美国斯提尔沃特147g/t。相比之下,国内铂族金属资源量匮乏且品位很低,需要依赖进口和回收以满足需求。

钯金矿山产出供给增量有限

钯金产出主要依靠矿山和回收。全球钯金产出主要靠矿山产出和回收,根据庄信万丰数据,2017年全球矿山产出合计637.1万盎司,折合198.16吨;回收部分合计290.7万盎司,折合90.42吨;合计钯金供给927.8万盎司,折合288.58吨。

2018年预计钯金供应总量为1009.2万盎司,折合310.38吨,较2017年有8.98%的增长,这一增长主要来源于南非和俄罗斯矿山产出的增长。

矿山产出为主要供给方式。目前来看,矿山产出约为回收所得量的2-3倍。南非地区和俄罗斯地区是主要产地,相比而言俄罗斯地区由于当地矿山的铂和钯的品位相对接近,导致俄罗斯地区尽管铂族金属产量相对南非较低,但是钯金产量与南非平分秋色。

钯金产量受铂金价格影响。由于原矿中铂族金属基本上是按一定比例生产的,因而存在着一定的相互制约关系,一种金属紧缺往往在导致其产量骤增的同时使另一些金属过剩。这就导致铂族金属内部出现了结构性的紧缺。我们可以看到作为铂族金属主要生产地的南非,铂:钯的品位比基本在2:1,而钯金的另一主要生产地俄罗斯地区的钯含量较铂更高。

国五升国六对钯金需求增加

2017年中国机动车催化剂钯金消费占钯金消费总量的21.63%。

中国是全球钯金消费的大国,2017年中国钯金消费量为2180盎司,与北美地区,欧洲地区消费量相对持平。

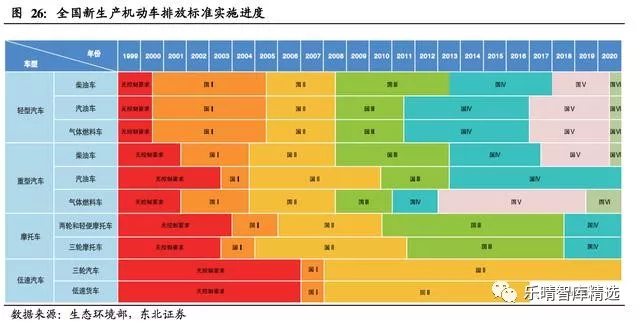

排放标准提升推升钯金用量。近年来,中国机动车污染物排放标准逐步提升,2001年,国家第一阶段机动车排放标准开始实施,目前环境保护部、国家质检总局出台了轻型车国六标准。

而每一轮排放标准的提升,都会提升单车的铂族金属用量。我们可以看到,国五标准相比前面几轮标准,单车钯金用量有了很大幅度的提升。

按照环境保护部时间规划,国六标准实施原本分两个阶段实施,第一阶段为2020年7月普及国六A标准;第二阶段则是2023年普及国六B标准,部分地区则将在2019年7月1日前试点推广国六标准,海南省宣布在2018年11月实施国六标准后,河南、山东、河北、天津、北京及广东六省市都将试点时间提前到2019年1月1日。

国六b标准较欧美标准更为严格,对铂族金属需求量增加。我们将国六b、欧六、美国Tier3标准进行对比,我们可以发现国六b的标准较两者都更为严格,如CO、THC、NMHC等排放物的限值都更为严苛,这就要求对增加对催化剂的含量。

目前我国和北美、日本的单车PGM含量还有一定的差距。如果和海外排放水平看齐,对包括铂金在内的铂族金属的需求的提升可能高达每辆车1克。

参考欧四升欧五,钯金用量至少有10%以上需求增长。由于欧五升欧六在排放物上只增加了PN的限制,所以我们参照欧四升欧五的情况。

欧四升欧五的时候限制了NOx的排放,根据ICCT的数据,每升排量气体的钯金需要从0.6g增加到0.7g。而国五升国六在诸多排放物均有升级。所以在三效催化剂上对钯金的需求增幅应高于欧四升欧五,保守估计国内国五升国六对钯金的需求量增幅在10%以上。

预计2019、2020和2021年全球机动车催化剂领域需求分别为875.8万盎司、877.5万盎司和883.6万盎司。假设中国今年有10%的汽油车执行国六a标准,明年有50%的汽油车执行国六a标准,2021年全部车辆执行国六a标准;单车钯金使用量增加10%。

而全球分地区汽油动力系统销售情况则根据Bloomberg的预测数据,那么我们预计2019、2020和2021年机动车催化剂领域全球需求分别为875.8万盎司、877.5万盎司和883.6万盎司。

短时间内铂钯无法替换

铂金和钯金存在部分替代可能性。目前来看钯金价格已经远高于铂金价格,两者之间差价超过600美元/盎司。两者同属于铂族金属,尽管在性质上存在部分差异,但也存在部分替代的可能。

根据相关报告,同样比例的铂铑催化剂和钯铑催化剂对尾气的催化能力相近,在目前钯金价格甚至比黄金还贵的情况下,部分企业已经开始着手研究铂钯替换,但短时间内无法铂钯无法替换。

扫码下载智通APP

扫码下载智通APP