华创宏观:跨资产波动率走高推动下,美元重新走强

本文转自微信公号“华创宏观”,作者:牛播坤

报告摘要

一、投资摘要

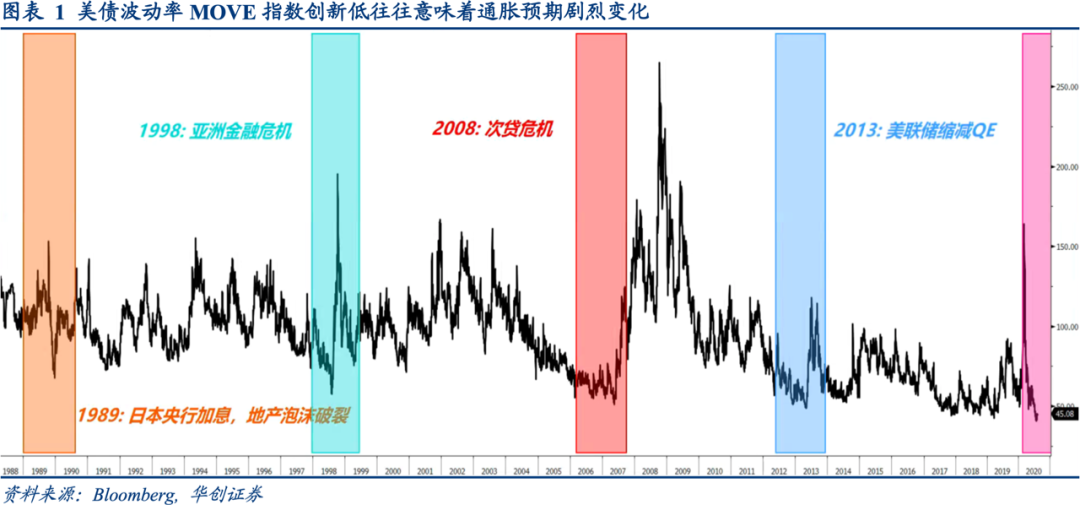

1. MOVE指数主要衡量长期美债的期权波动率,7月30日MOVE指数跌至1988年以来最低水平。每次MOVE指数创出新低,金融市场的通胀预期就会发生剧烈变化。

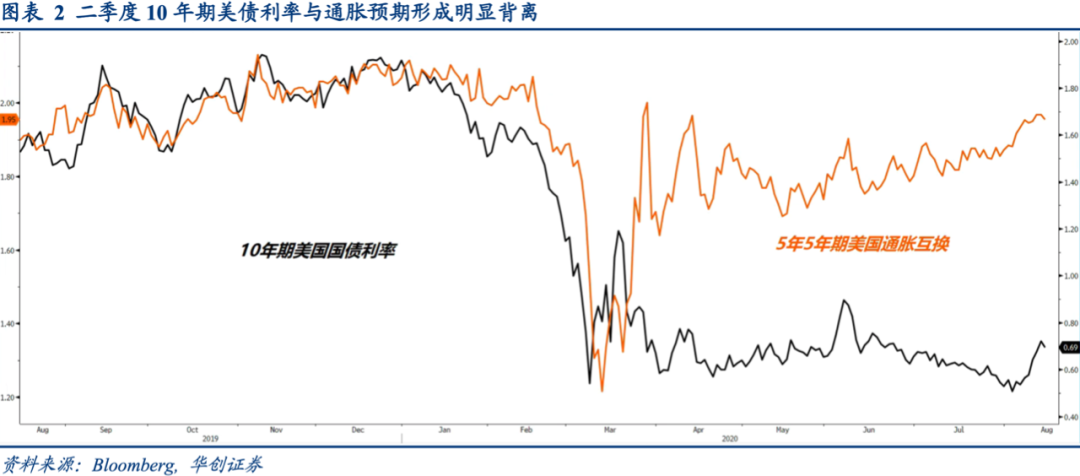

2. MOVE指数走低是因为通胀预期抬升没有推高长期美债利率,背后是利率曲线控制的政策信号令短期利率预期下行。

3. 美国财政与货币政策脱节和中国原油需求放缓或让通胀预期回落,10年期美债利率跌向零。

4. 美债利率曲线平坦化威胁货币市场基金和企业业绩,美债、美股以及汇率波动率或将走高。

5. 通胀预期下行与美债利率向上往往带来通胀前景的拐点,跨资产波动率会更高。

6. 跨资产波动率走高,美元重拾升势。新兴市场股债相对表现逆转,商品市场金铜价格比、金油价格比继续走高。

二、风险提示

疫苗研制取得突破、地缘政治风险冲击原油供给

报告正文

7月30日衡量美债期权隐含波动率的MOVE指数跌至40.66,触及1988年该指数创设以来最低水平。如此低的美债波动率或意味着历史的重演——每次MOVE指数创出新低,金融市场的通胀预期就会发生剧烈变化:1989年日本央行加息戳破地产泡沫、1998年长期资本管理公司破产、2008年次贷危机还有2013年美联储缩减资产购买规模。上半年美欧经济刺激政策已经推高通胀预期,今年剩下的时间里,海外通胀预期的抬升速度或将放缓,甚至不排除重新向下的可能性。随之而来的是跨资产尤其权益资产波动率回升,高估值金融资产与羸弱实体经济之间的背离收敛。

1. MOVE指数如此之低的原因?

作为衡量整体美债波动率的指标,MOVE指数是各个期限美债1个月期权波动率按照不同权重相加而来。具体来说是,2年期美债、5年期美债、10年期美债以及30年期美债,它们的权重分别为20%、20%、40%和20%。可以看到10年期和30年期美债的权重占比高达60%,因此MOVE指数主要衡量的是长期美债的期权波动率。

美债波动率持续下行,隐含着对未来长期美债利率不会明显波动的一致预期,这在一个通胀预期回升的环境中显得十分不正常。美国5年5年期通胀互换(5y5y Inflation Swap)自3月份低点1.2%升至1.9%,10年期美债利率一直在0.6%附近。计入美联储资产购买的影响,期限溢价(Term Premium)下行也只有40个基点,此时只能从长期美债利率的另一个构成部分:短期利率预期(Expected Short-term Interest Rate)入手。

我们认为短期利率预期下行导致了通胀预期和10年期美债利率之间的背离。促使短期利率预期下行的核心原因是美联储向市场释放了潜在实施利率曲线控制(Yield Curve Control)的信号——为短期利率设定上限也是美联储设想利率上限政策的主要场景。2019年5月里奇蒙德联储主席莱尔·布雷纳德(Lael Brainard)在讲话中称,在基准利率触及零以后,美联储也可能把操作目标转向更长期的利率,例如1年期美债利率;如果需要的话,还可以扩展至2年期美债利率。因而MOVE指数这么低是因为通胀预期抬升没有推高长期美债利率,背后是利率曲线控制的政策信号造成这种背离。

2. 不可靠的通胀预期

如果MOVE指数触底回升,到底是长期美债利率上升还是通胀预期下行呢? 后者出现的可能性更大。上半年通胀预期抬升的主因是美国财政&货币大规模刺激、OPEC+原油减产推高油价。把它们标签化的结合在一起,自然有一个类似2009年“再通胀”的场景出现。不过现实并非如此,一方面美国财政与货币政策脱节,利率曲线控制(YCC)既不能通过美国财政刺激推高总需求,也不能帮助美联储修复信用供给,美国经济复苏受拖累;另一方面OPEC+减产也达到极限水平,原油供给边际收缩空间所剩无几。随着中国原油进口下降,油价上涨动能或减弱;所以今年通胀预期并不像2009年那样有持续性。

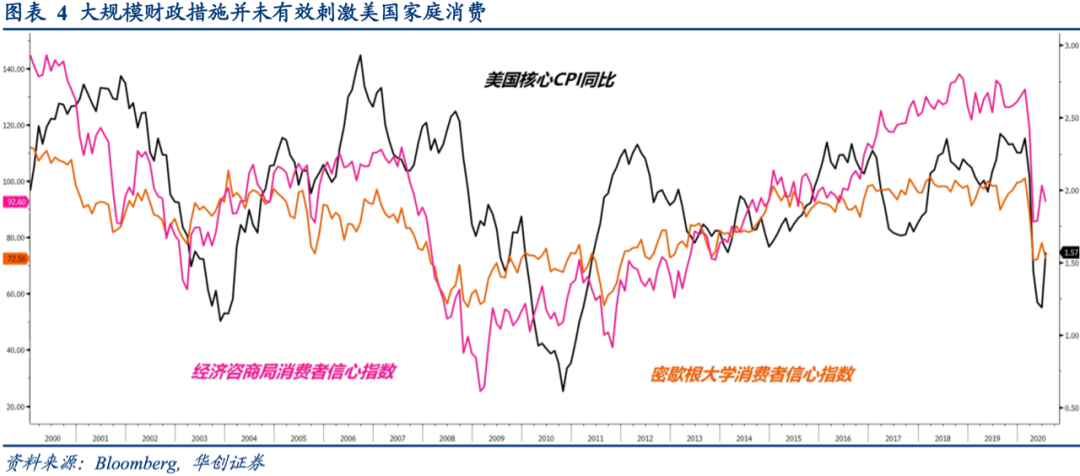

首先,美国财政与货币政策脱节体现在供给侧管理与美债利率曲线扁平化并存,利率曲线控制(YCC)被夹在中间。美国核心CPI同比增速从2月的2.3%下降至6月的1.2%,显示总需求持续收缩。特朗普政府的财政政策仍然聚焦于供给侧管理,试图从企业部门入手稳定经济。4月总额2.5万亿美元的财政刺激落地以后,密歇根大学和经济咨商局编制的消费者信心指数都处于4月低点附近,家庭消费并未明显改善。与此同时,为了避免实施“负利率”,美联储引入利率曲线控制(YCC)支持联邦政府扩大赤字刺激经济。美债利率曲线无法陡峭化,新一轮美元信用扩张周期无法重启。影子银行部门的美元信用供给减少,造成高杠杆的非金融公司融资环境收紧。简言之,美国财政政策有空间,但是没能有效提振需求;美联储货币政策接近耗尽,无法扭转美元信用供给收缩,寄希望于财政政策又收效甚微。

其次,二季度OPEC+原油日产量从3990万桶下降至3190万桶,减产幅度高达20%。7月OPEC+峰会已经决定不再进一步减产,下半年还要分阶段增产;7月初至今,OPEC+原油日产量增加3%。原油供给从收缩转入扩张之际,需求端却并不乐观。6月输往中国的原油日装船量为255万桶,比5月份下降22%;当月每日原油进口量1294万桶,7月这一数字降至1208万桶。现货边际需求放缓让原油远期曲线迟迟不肯从升水进入贴水,因为做多近月油价,并不能顺利的卖出现货,原油库存也难以持续下降。

3. 跨资产波动率回升

通胀预期回落引发MOVE指数上升、10年期美债利率或跌向零,还会推高股市和汇率波动率。其中的传导机制可以从两个路径阐述:

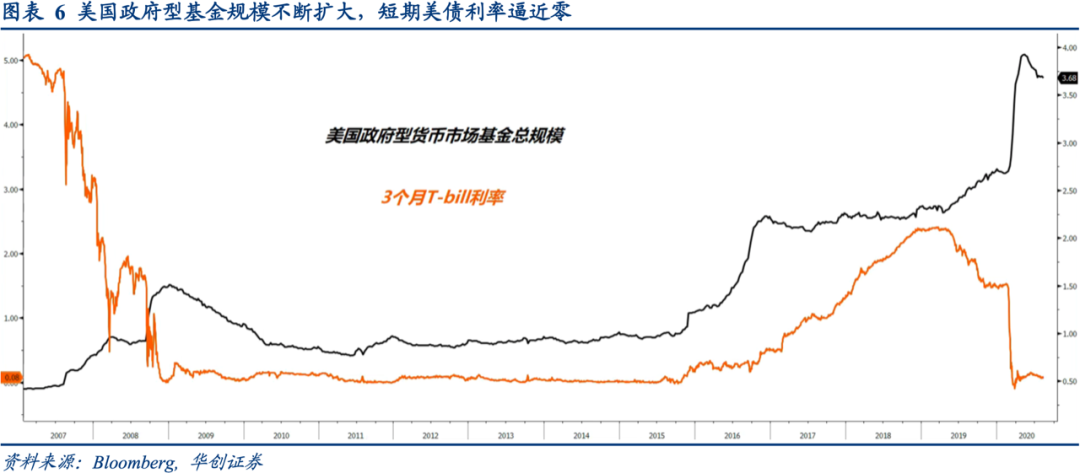

一是长期美债利率下行促使短期美债利率跌破零,货币市场基金遭遇挤兑。首当其冲的是政府型货币市场基金,因为这些基金主要投资于政府短期债券且净值固定。由于政府型货币市场基金是三方回购市场的主要资金供给方,一旦投资者大规模撤资,美股的交易杠杆融资也会迅速减少;

二是美债利率曲线平坦化对企业部门形成需求冲击,拉低现金流收益和营收预期,金融市场修正估值,反映到股票价格和企业总市值上。二季度美股前瞻市盈率不断走高,标普500指数前瞻市盈率升至26倍,纳斯达克指数前瞻市盈率升至38倍。市场提前为企业业绩向好做了定价,这和去年四季度的情况很类似,而通胀预期回落会证伪这种定价的合理性。

4. 另一种可能性

倘若MOVE指数触底回升期间,通胀预期回落伴随着长期美债利率上升呢?这种场景在2008年、2013年以及2018年出现过:2008年3月至6月美国5年5年期通胀互换从3.4%%跌至2.7%,10年期美债利率从3.3%升至4.3%,这段时间正是次贷危机骤然恶化,美元流动性逐步开始收紧的时期;2013年上半年美国5年5年期通胀互换从3.1%回落至2.7%,10年期美债利率从1.7%升至2.5%,美联储释放收缩资产购买规模的信号,美元指数正式开启牛市,以原油为代表大宗商品陷入更深的下跌;2018年三季度美国5年5年期通胀互换从2.5%下行至2.4%,10年期美债从3%升至3.2%,美联储缩表导致美国财政部新债需求不足,长债利率上行挤压本地机构投资者的美股配置需求。上述三个时点已经不是简单的通胀预期回落,而是中期通胀预期的拐点,所以跨资产波动率走高的更加明显。

5. 对大类资产配置的影响

跨资产波动率走高推动下,美元重新走强。无论从跨境资本流动还是大宗商品价格的角度看,中国外需拉动新兴市场经济体复苏的力度都会减弱。美国和其他国家之间的货币政策差异收敛,新兴市场的股债相对表现也会完全不同于二季度。另外,美元走强加剧商品市场的分化,金铜价格比、金油价格比走高。

扫码下载智通APP

扫码下载智通APP