冠君产业信托(02778)要将估值85亿的朗豪坊卖出245亿,现在投资香港REITS还来得及吗?

香港九龙第二高商厦——朗豪坊办公大楼正在寻找买家。

7月初,鹰君(00041)旗下冠君产业信托(02778)宣布以全球招标形式出售旺角朗豪坊办公大楼,意向价245亿元,对应每平方呎约3.5万港元。目前朗豪坊暂时接获两至三家中资财团洽购,最快八月底定出截标日期,一旦达成,这将成为香港历史上金额最大的商厦交易。

朗豪坊办公大楼作为“全港目前唯一作为整栋出售的摩天大楼办公大厦”,在市场上属于稀有物业。不少人认为,这笔交易若达成,将给香港REITS市场带来指标性影响。

冠君产业信托受低估

冠君产业信托是鹰君旗下一项房地产投资信托基金,主要拥有及投资于可赚取租金收入的亚洲写字楼物业,主要目标是向基金单位持有人提供稳定及持续的分派及达致长远资本增长。

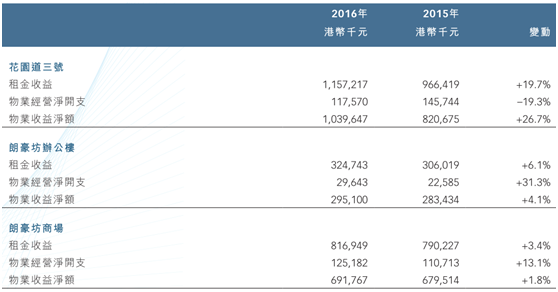

公司旗下拥有三个物业,它们位于中环和旺角,分别为花园道三号,朗豪坊商场及朗豪坊办公大楼,这三大物业共计32.56 万方,2016 年估值年增加20 亿至668 亿港元,年租金收入22.7 亿,年分派13.3 亿元。 虽然冠君产业信托只有三个投资物业以供出租,但这些投资物业皆极有价值,亦定期为冠君产业信托产生大量的现金流和租金收入。

冠君信托产业在7月初披露出售意向的通告中提及,朗豪坊办公大楼位于香港旺角亚皆老街8号,除35-37楼、55楼及公共区域外由公司全权拥有,可出租总面积约为70.29万平方呎。2016年,大楼的物业收益净额约为2.83亿港元,占公司整体物业收益净额15.89%。

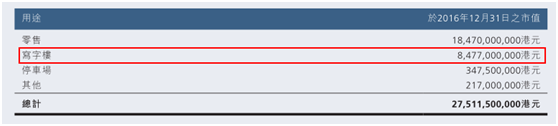

根据冠君产业2016年报,截至2016年12月31日,第三方莱坊测计师行给出对于朗豪坊写字楼给出的预估价是84.77亿港元,公司持有的三项物业总估值为668亿港元。智通财经APP了解到,以8月2日收市价6.08港元算,公司总市值为353.37亿港元。公司持有物业估值已经远远超过公司总市值。

由此可见,冠君产业信托仍受到市场的严重低估。

冠君产业信托的投资物业都位于黄金地段,加上朗豪坊办公大楼的出售将为冠君产业信托释放其物业的潜在价值和带来相当大的现金流和收益,预计冠君产业信托在2017年度的可分派收入将大幅增加。

值得注意的是,朗豪坊办公大楼成功出售,或许意味着冠君产业信托将支付特别股息。截至2016年12月31日,冠君产业信托已发行的票据和贷款约为148.41亿港元。如果冠君产业信托成功以意向价248亿出售朗豪坊办公大楼,这笔收入不但能清还所有未偿还的债务,冠君产业信托将仍有约100亿港元。 因此,不排除冠君产业信托将以特别股息的形式分派现金。

写字楼仍供不应求

事实上,鹰君集团出售朗豪坊办公大楼有着深刻的市场背景。

智通财经APP了解到,2017年上半年以来,香港楼市资金四处寻求出路,美利道、启德商业地王相继诞生,香港工商铺大宗物业交易量同比增长约1.3倍。朗豪坊若能以逾每平方呎逾3万港元沽出,将成为“九龙区写字楼新的焦点”,对其它交易有借鉴性作用。

过去五年,香港写字楼存量的增长缓慢。根据香港差饷物业估价署的资料,香港写字楼总存量于2011年至2015年间增长5%,而2006年至2010年的总存量则增加9%。尤其是,甲级写字楼楼面的增长于2011年至2015年间放缓至5%,而于2006年至2010年间则增加16%。

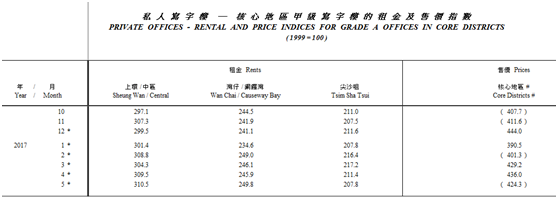

租金方面,香港甲级写字楼的平均租金由2011年至2015年上升约30%,期内复合年增长率为7% 3 。2016年,甲级写字楼的平均租金自2015年底进一步上升3%。

价格方面,写字楼的价格与写字楼租金一样呈现升势。由于内地的金融机构加快在香港主要商业区建立实体业务的计划,同时甲级写字楼租金回报正增长,甲级写字楼的平均价格于2015年上升7%,于2016年增长11% 。

由于核心写字楼地区欠缺可发展土地,香港甲级写字楼的供应量于2006年至2015年呈下降趋势。2011年至2015年,甲级写字楼的平均供应量约为每年120万平方呎,较2006年至2010年期间平均供应量每年210万平方呎下跌42%。

冠君产业信托在年报中指出,未来大部份的写字楼供应将会来自香港核心商业区(即中环、上环、湾仔╱铜锣湾及尖沙咀)以外地区,核心商业区的供应量仅占2016年至2020年总供应量不足20%。

此外,第一太平戴维斯大中华区行政总裁李伟文表示,目前在香港,仅IFC、ICC以及朗豪坊办公大楼是全港“绝无仅有”的成栋摩天大楼。而且近期买家入市步伐加快,反映出国企及基金对香港商厦追捧的炽热程度。但二季度美利道、启德商业地王诞生后,市场放售盘源陆续短缺,需求则高居不下。李伟文预计买家主要以中资企业为主,如大型国企及保险公司,但不排除港资及其他企业。

下半年投资REITS机会几何

REITS(Real Estate Investment Trusts)即房地产投资信托基金,实际上是一种证券化的产业投资基金,通过发行股票(基金单位),集合公众投资者资金,由专门机构经营管理,通过多元化的投资,选择不同地区、不同类型的房地产项目进行投资组合,在有效降低风险的同时通过将出租不动产所产生的收入以派息的方式分配给股东,从而使投资人获取长期稳定的投资收益。

简而言之,这些房地产基金通过投资一些优质的商业地产或住宅,收取租金等费用,每年以股息的形式返还给投资者。REITS的特点是波动低,派息率高,适合长期持有,其本质更像抵御通胀的债权,而地产公司股票则为股权。

据智通财经APP统计,目前港股市场有10只活跃交易的REITS可供投资,除冠君产业信托外,还有置富产业信托(00778)、阳光房地产基金(00435)、领展房产基金(00823)、 泓富产业信托(00808) 、越秀房产信托基金(00405)、汇贤产业信托(87001)、富豪产业信托(01881)、开元产业信托(01275)、春泉产业信托(01426)等。自今年1月1日起,其整体走势如下:

数据源自富途牛牛

安信证券提出,香港REITS大部分为商办物业主要靠租金收入:扣除所有相关成本之后的收益,再扣除16.5%的资本利得税,余下的90%以上分配给投资者,投资者不再需要缴纳个人或者企业所得税,对于较好的物业,不但每年可以稳定获取5%-10%的股息率,还可以享受增值收益。

受益于市场气氛回暖,2017年上半年,香港共录得约62宗写字楼过亿港元大手成交个案,占工商铺大宗成交逾半;其中有5宗为全栋商厦易手个案,如上环THE WELLINGTON成交价约30亿港元,平均呎价3.55万港元;中环分层最高成交价3.9万港元则创新高。

据中原地产预计,未来三年到五年,香港写字楼升幅或高达5成,其中今年下半年升幅为10%-15%。不过该行表示,考虑到下半年业主仍处于摸索阶段,预计写字楼成交宗数较上半年减少35.28%,价格位支持则将使成交额上升36.08%。

同时,朗豪坊如果成功以呎价3.5万港元售出,将成为旺角乃至九龙区的平均呎价最高的物业之一。数据显示,上半年港岛写字楼最贵呎价已迫近4万港元,反观九龙区商厦平均呎价徘徊于1万港元上下。利嘉阁认为,在朗豪坊放售后,未来或有更多家族式业主会将全幢商业物业标售。

野村发表研究报告称,在未来加息的情况下,香港REITS过往股价优良表现将开始逆转,选择上会偏好每股分派增长较高及较具能见度的REITs,才能抵销债息扩大的效应,而增派息主要来自两方面,一是出售资产,二是资产改善,给予领展(00823)及冠君(02778)“中性”评级,目标价分别为64元及6元。

野村认为,无论年初以来、一年、或两年时期,香港的房地产信托表现皆是亚太区之冠,在目前预期美国10年期债息将于年底扩至2.6%,预期情况将逆转。

可见,在香港商厦供不应求、房地产信托仍呈现低估值高预期的当下,上香港REITS的车,为时不晚。

扫码下载智通APP

扫码下载智通APP