自上而下,看房地产行业未来怎么走

本文来自微信公众号“观点指数”,作者为“招商证券”。

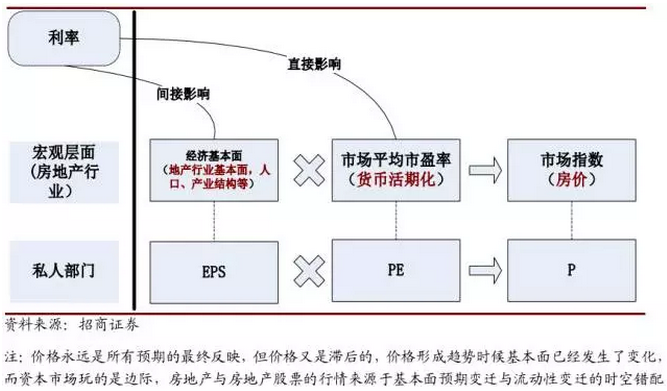

对任何一类资产进行分析,都离不开两个最大的维度,即基本面与流动性,基本面是指他值多少,而流动性是指预期他能在多久的未来相对其余资产值多少,房地产亦然。

基本面与估值的时空错配导致资产价格的周期波动:

收益率和价格倒挂

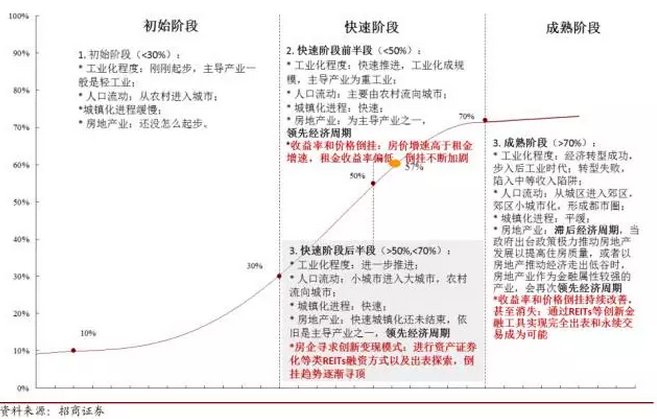

“房子是用来住的,不是用来炒的”,那什么叫做炒房?放杠杆买很多房?集资买房?这些可能都是结果,炒,意味着把未来的分红收益预期一把兑现到现在,反映成价格的上涨,和股票是非常类似的。炒房表现为收益率和价格的倒挂。倒挂后面的行业背景是什么呢?还是城镇化的阶段,不得不再上老图:

图:为什么收益率与不动产价格倒挂?城镇化阶段与“炒房"

收益率和不动产价格的倒挂在赶顶,这波中周期高点出现后(价格高点预计在2020年左右),未来10年租金价格的涨幅将相对跑赢房价涨幅。目前,我们仍然处于城镇化快速阶段的后半程,从行业角度而言,房地产行业仍然是“成长股”,只是成长的速度开始放缓,伴随着的现象就是购房者仍不太关注“分红”(租金收入)而是预期资产价格的升值。

从目前的城镇化水平来看,该一波行业复苏周期很有可能把资产价格和收益率水平送到一个倒挂的高点,明年Q2-Q3销量筑底后,价格的短周期调整也会滞后筑底,从2018年下半年开始全局房价企稳回升,预计房价高点滞后行业供需关系高点(2019年,分析过程请见2016年策略报告)出现在2020年左右,再拉长点看,未来10年不动产价格和收益率的背离会逐渐收敛。因为住宅的同质性更高,这种倒挂的收敛或许在商办上会体现出更高的差异性。简单一句话,在不久的将来,你没有租金回报,你就没有物业价格。

房地产仍然是强周期行业

区别房产的配置和“炒房”,未来创新金融工具的出现、收益率和不动产价格背离的收敛都将增加这种配置的动机。房产的配置和“炒房”又是两个概念,从资产配置的角度来讲,房产的配置贯穿人的一生。

随着人的生命轴的推进,配置的需求和当期以及未来消费的安排相关,简单而言,房产的配置只是众多资产配置中的一类。充分考虑流动性和资产的复杂程度,未来随着居民可配置资产的增多,房产的配置属性将更强,配置并不是所谓的“炒房”,随着城镇化走向饱和区间的这10年逐渐演进,相关创新金融工具将增加配置的可能,而收益率和不动产价格倒挂的收敛也将使得“配置”的意味更强(为分红而配置)。

“房子是用来住的,不是用来炒的”这句话反映到未来行业的大趋势上就是收益率和价格倒挂的收敛。但这种大趋势所对应的周期,是比目前房地产股票对应的周期更长的周期,是更高一维度的周期(大周期嵌套小周期),未来的变化是投机动机减弱但配置动机增强。

而我们关心的,影响股票市场的这个短周期仍将保持自己的节奏,换句话说,经济周期驱动利率周期,利率周期影响行业周期,行业周期的节奏和拐点是不会变化的,所谓行业周期变平,房地产未来将没有周期这类的表述都是没有理解周期本身的驱动因素的,从国外市场观察,城镇化进程改变房企变现模式,不动产的配置属性也逐渐增强,但并不改变行业的强周期属性,美国的房地产市场波动如何?

房地产行业供需关系短周期顶部已出现:主动加库存进行时

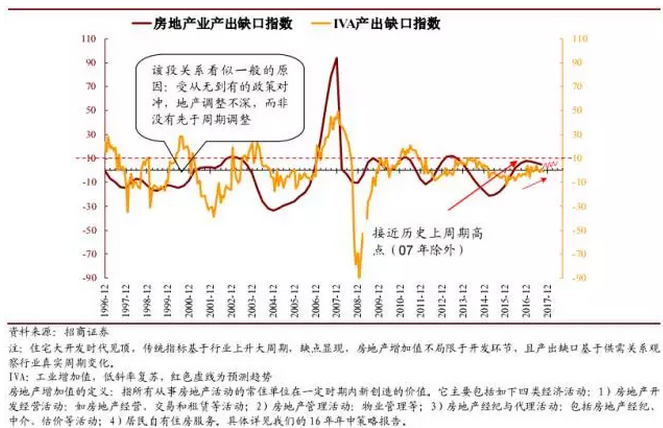

销量确实是我们跟踪指标的重中之重,但销量仅反映需求,还需结合供给来看看行业的供需关系,而反映供需关系的最简单指标就是房地产业增加值的产出缺口,产出缺口曲线向上,行业供需关系改善,反正则变差。

房企截止目前仍较良好的资金链水平叠加备货竞赛推动主动补库存。房地产业增加值产出缺口已于2017年Q2见顶,其反映的是未来半年行业供给增加的速度快于需求,属于库存去化一定程度后的主动补库存阶段的延续,微观层面的理由来自于房企对市占率目标提升的诉求(不断备货)以及截止目前仍较良好的资金链情况对拿地等的支持,滞后补库存还在继续。

主动补库存在周期当下的意义有两点:

(1)当下仍是补库存的较佳时间点。既然我们处于中周期上行趋势中(目前是中段调整的后半段),那么对于房企来讲,当下的补库存行为难以对未来构成存货风险,行业顶部出现仍有2-3年,对于房企,下一波库存的释放仍然有良好的市场环境支撑,通俗点说,就是在2020年之前,仍将卖的不错。换个角度讲,该轮周期中,房企补库存的较佳机会还存在,趋势性加库存是当下需要做的事情。

(2)未来2-3年房企集中度提高的逻辑仍将加强。从当前情况观察,TOP50房企销售市占率在提高,而TOP51-100房企销售市占率已出现回落,未来2-3年房企集中度提高的逻辑仍将加强。

房地产复苏走在经济复苏曲线之前(Q3/M10),房地产行业供需关系短周期顶部已出现:

销量18Q2-Q3见底,或带来行业股票大年

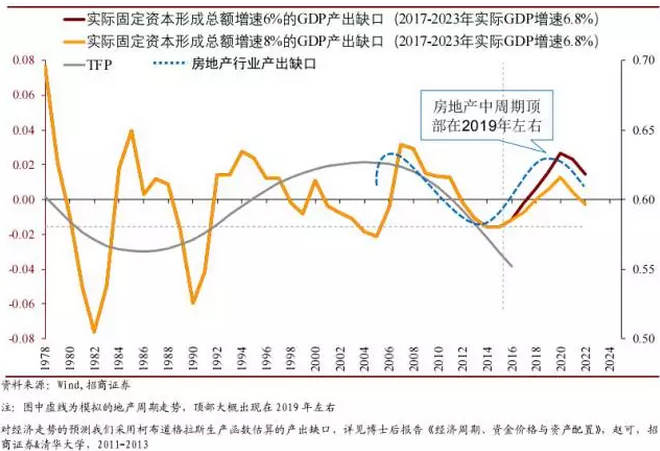

房地产在2030年之前仍是经济支柱,城镇化的下半场将为此提供支撑。维持房地产行业供需关系中周期高点在2019年。

从对经济的领先性看,房地产行业中周期将于2019年左右见顶(逆推法,15年老图):

1988年以来房地产行业总共经历了3轮完整的中周期,而每轮中周期又大致包含两轮小周期。2006年以来三年左右的小周期特征非常明显,目前正处于第四轮中周期(起于2014年下半年)的第一轮小周期调整阶段。

从全国销量同比角度观察,本轮小周期符合三年轮回的历史规律,2015年复苏,2016年见顶回落,2017年调整;但本轮小周期全国销量同比见顶(16年4月)后呈脉冲式调整,且下行斜率目前较为平缓,乃经济中周期复苏叠加行业政策定点调控导致需求外溢所致。

随着行业持续调整,前期脉冲式调整的特点逐渐式微,脉冲式调整体现为从一线到三四线的传导,这个过程基本完成,后面行业的调整将更容易被市场所识别。与此同时,调整也在逐渐接近本轮小周期的底部,底部或在18Q2-Q3;往后开启新一轮小周期,顶部预计在2019年左右,即中周期供需关系顶部在2019年左右。

房价仍将滞后回落

房地产行业全局流动性引导全局房价继续回调:货币活化领先房价:70城房价同比于17年1月见顶回落,分城级看,一线城市最先回落(16M9),二线略后(16M11),三四线最后(17M7)。从货币活化指数领先性观察,70城房价增速已步入调整区间(滞后销量等变量),大致底部在2018年年底左右。

企业层面流动性未来亦压制房价。房地产资金链水平(资金来源/投资)在持续回升4-5个月后,2017年8、9月连续收紧,预计4季度大概率将继续下滑,若往后触及1.3(9月为1.35)的红线,将对房价形成明显压力。

市场流动性的变化支持房地产板块的配置。另外,市场流动性变化进一步利好房地产板块:

1)市场流动性存短期风险,导致高估值板块切换至低估值板块,而房地产板块相对估值处于历史最低点,同时,估值优势也是增量资金所关注的;

2)房地产上下游板块在滞后房地产的回暖复苏后,短期存在一个预期的调整(下游调整更快),地产上下游较房地产板块的相对估值优势已无之前明显,此前布局的资金在周期行业中需要轮动。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP